Материал помещен в архив. Актуальный материал по теме см. здесь

ОСОБЕННОСТИ ФОРМИРОВАНИЯ РОЗНИЧНОЙ ЦЕНЫ НА ТОВАР В СЛУЧАЕ ПРИМЕНЕНИЯ УПРОЩЕННОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ БЕЗ УПЛАТЫ НАЛОГА НА ДОБАВЛЕННУЮ СТОИМОСТЬ

Право уплачивать (не уплачивать) НДС и применяемые ставки налога при УСН

Для организаций с численностью работников в среднем с начала года по отчетный период включительно не более 50 человек, если размер их валовой выручки нарастающим итогом с начала года составляет не более 1 337 415 руб., и индивидуальных предпринимателей в рамках упрощенной системы налогообложения предусмотрено право уплачивать либо не уплачивать налог на добавленную стоимость по оборотам по реализации товаров (работ, услуг), имущественных прав (подп.1.1.2, 1.2.2 п.1, часть первая п.3 ст.326 Налогового кодекса Республики Беларусь; далее - НК).

При этом ставки налога при УСН применяются в следующих размерах:

• 5 % - для организаций и индивидуальных предпринимателей, применяющих УСН без уплаты НДС;

• 3 % - для организаций и индивидуальных предпринимателей, применяющих УСН с уплатой НДС;

• 16 % - для организаций и индивидуальных предпринимателей в отношении внереализационных доходов, указанных соответственно в подп.3.7 п.3 ст.174 и подп.9.10 п.9 ст.205 НК (п.1 ст.329 НК).

В отношении иных внереализационных доходов применяются ставки налога при УСН в размере:

• 5 % - организациями и индивидуальными предпринимателями, не уплачивающими НДС;

• 3 % - организациями и индивидуальными предпринимателями, уплачивающими НДС (часть первая п.2 ст.329 НК).

Порядок расчета розничной цены на реализуемый товар и исчисления от этой цены налога при УСН неплательщиками НДС

Розничные цены на реализуемый товар определяются организациями и индивидуальными предпринимателями путем применения к отпускной цене организации-производителя или организации-импортера торговой надбавки в размере:

1) не превышающем установленную законодательством предельную величину (касается товаров, цены на которые регулируются государством);

2) определяемом конъюнктурой рынка (касается иных товаров, в отношении которых применяется свободное ценообразование).

Рассмотрим порядок определения розничной цены на реализуемый товар и исчисления от этой цены налога при УСН организациями и индивидуальными предпринимателями - неплательщиками НДС.

|

Ситуация Организация розничной торговли, применяющая УСН без уплаты НДС, приобрела товар у организации оптовой торговли, применяющей общий порядок налогообложения, по цене 66,00 руб., в том числе НДС - 11,00 руб. При этом организация оптовой торговли продала данный товар с оптовой надбавкой в размере 10 %. Законодательством предусмотрено регулирование цен на реализуемый товар путем установления предельной торговой надбавки в размере 30 %. |

При таких исходных данных розничная цена на приобретенный товар и налог при УСН в случае реализации этого товара рассчитываются организацией розничной торговли следующим образом.

Расчет розничной цены на товар, а также налога при УСН, уплачиваемого при его реализации, в случае применения УСН без уплаты НДС

| № п/п | Показатель | Расчет | Сумма, руб. |

|

1 |

Цена приобретения товара у организации оптовой торговли, в том числе: |

66,00 | |

|

1.1 |

налог на добавленную стоимость |

Стр.1 × 20 % / (100 % + 20 %) |

11,00 |

|

1.2 |

оптовая надбавка |

(Стр.1 - стр.1.1) × 10 % / / (100 % + 10 %) |

5,00 |

|

1.3 |

отпускная цена организации-производителя (организации-импортера) |

Стр.1 - стр.1.1 - стр.1.2 |

50,00 |

|

2 |

Торговая надбавка (в максимальном размере, разрешенном законодательством) |

Стр.1.3 × 30 % |

15,00 |

|

3 |

Розничная цена (примечание) |

Стр.1.3 + стр.2 + стр.1.1 |

76,00 |

|

4 |

Налог при УСН, исчисляемый при реализации товара |

Стр.3 × 5 % |

3,80 |

|

5 |

Доход организации розничной торговли, который должен обеспечивать ей не только покрытие всех расходов (за исключением расходов в размере цены приобретения товара), но и получение прибыли от осуществляемой деятельности |

Стр.3 - стр.1 - стр.4 или стр.2 - стр.1.2 - стр.4 |

6,20 |

Организации и индивидуальные предприниматели, применяющие особые режимы налогообложения без исчисления и уплаты налога на добавленную стоимость, относят на увеличение стоимости приобретенных (ввезенных) товаров суммы налога на добавленную стоимость:

• уплаченные ими при ввозе товаров;

• предъявленные им при приобретении товаров (работ, услуг), имущественных прав;

• уплаченные ими в бюджет при приобретении товаров (работ, услуг), имущественных прав на территории Республики Беларусь у иностранных организаций, не состоящих на учете в налоговых органах Республики Беларусь (часть первая п.14 ст.132 НК).

Вместе с тем отнесение выставленной поставщиком суммы НДС на увеличение стоимости приобретения товара не влияет на установленный законодательством порядок исчисления торговой надбавки, которая рассчитывается от отпускной цены производителя (импортера) без НДС. Сумма НДС, выставленная поставщиком (в рассматриваемой ситуации - организацией оптовой торговли), добавляется к рассчитанной цене с учетом торговой надбавки (примечание).

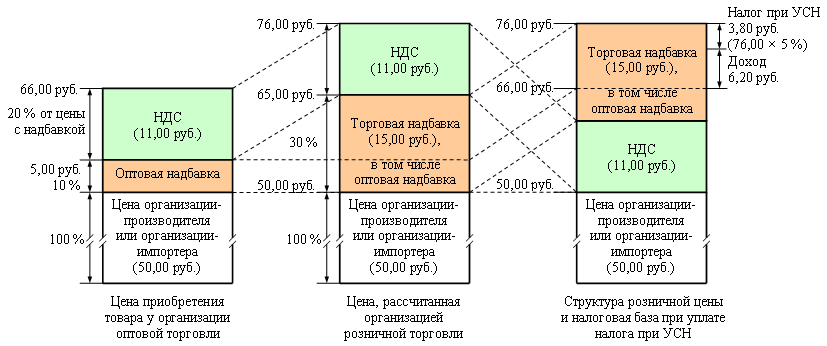

Ниже приведена схема, показывающая порядок расчета розничной цены на приобретенный товар и отражающая структуру этой цены при исчислении и уплате налога при УСН в случае реализации товара.

Схема

Порядок расчета розничной цены в случае применения УСН без уплаты НДС и структура этой цены при исчислении и уплате налога при УСН

|

Обратите внимание! В ситуации, когда организация розничной торговли не является плательщиком налога на добавленную стоимость (в связи с чем НДС, выставленный поставщиком, относится ею на увеличение стоимости приобретенного товара), сумма этого налога не уменьшает налогооблагаемую базу для исчисления налога при УСН. То есть в данном случае налог при УСН исчисляется по ставке 5 % от полной суммы выручки, то есть от 76,00 руб. |

Примечание. Розничная цена на товар, поставляемый с участием посредников, не являющихся плательщиками НДС, определяется исходя из отпускной цены организации-изготовителя (импортера) без НДС, торговой надбавки, взимаемой к указанной отпускной цене без НДС (с учетом оплаченной оптовой надбавки), с добавлением суммы НДС, уплаченной поставщику (часть восьмая письма Министерства экономики Республики Беларусь от 10.09.2007 № 12-01-09/4898 «О формировании цен»).

28.03.2019

Сергей Шкирман, экономист, редактор аналитической правовой системы «Бизнес-Инфо»

По этой теме также см.:

Особенности формирования розничной цены на реализуемый товар в случае применения упрощенной системы налогообложения с уплатой налога на добавленную стоимость.

Рубрики

Рубрики

Инструменты поиска

Инструменты поиска

Сообщество

Сообщество

Избранное

Избранное

Мой профиль

Мой профиль

Войти

Войти