Материал помещен в архив

ПРИНЦИП СКИДКИ И ПРИНЦИП НАДБАВКИ ПРИ ИСЧИСЛЕНИИ НАЛОГОВ

Группировка налогов по принципу их исчисления

Все налоги, сборы, обязательные страховые взносы (далее - налоги) по принципу их исчисления относительно налоговой базы делятся на две группы: исчисляемые по принципу скидки и исчисляемые по принципу надбавки. Сравним отличительные особенности исчисления налогов двух групп.

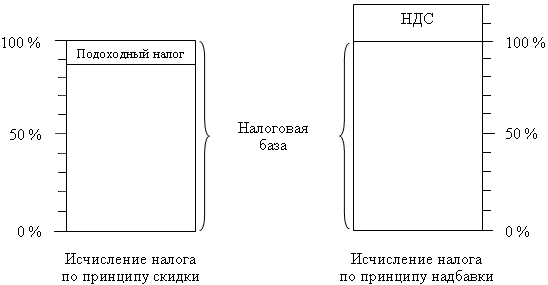

Налоги, исчисляемые по принципу скидки, удерживаются из налоговой базы, от которой они исчисляются. Налоги, исчисляемые по принципу надбавки, добавляются к этой налоговой базе. Данное отличие наглядно продемонстрировано на схеме 1, где налоговая база принята за 100 %.

|

Схема 1 |

|

Различие в исчислении налога по принципу скидки и принципу надбавки |

|

|

|

Для уверенного применения алгоритмов расчета налогов при формировании цены (тарифа) и при исчислении налогов из налоговой базы (из полученной выручки, прибыли, начисленной заработной платы и других доходов) нужно знать, к какой группе налогов относится тот или иной платеж. Состав каждой группы налогов, уплачиваемых в 2011 г., в систематизированном виде представлен в таблице 1.

|

Таблица 1 | ||

|

Группа налогов |

Исчисляемые по принципу скидки (удерживаемые из налоговой базы) |

Исчисляемые по принципу надбавки (начисляемые на налоговую базу) |

| 1. Уплачиваемые из выручки |

Акцизы, исчисляемые по адвалорным (процентным) ставкам (примечание 1). Налог при упрощенной системе налогообложения. Единый налог для производителей сельскохозяйственной продукции |

Акцизы, исчисляемые по твердым (специфическим) ставкам. Налог на добавленную стоимость |

| 2. Рассчитываемые от фонда заработной платы |

Подоходный налог. Обязательные страховые взносы в Фонд социальной защиты населения Министерства труда и социальной защиты РБ (далее - ФСЗН), исчисляемые по ставке 1 % |

Обязательные страховые взносы в ФСЗН, исчисляемые по ставке 34 %. Страховые взносы по обязательному страхованию от несчастных случаев на производстве и профессиональных заболеваний в Белорусское республиканское унитарное страховое предприятие «Белгосстрах» (примечание 2) (далее - страховые взносы в Белгосстрах) |

| 3. Уплачиваемые из прибыли (полученного дохода) |

Налог на прибыль. Налог на доходы |

|

Рассмотрим на примере налогов, уплачиваемых из выручки, как принцип исчисления налога влияет на алгоритм его исчисления.

Налоги, уплачиваемые из выручки

В таблице 2 приведены общие правила расчета налогов, исчисляемых по принципу скидки и принципу надбавки, как при формировании отпускной цены (когда используется так называемый метод прямого счета), так и при налогообложении полученной выручки (когда используется так называемый метод обратного счета).

|

Таблица 2 | ||

|

Исчисление налога |

По принципу скидки |

По принципу надбавки |

| 1. При формировании отпускной цены (метод прямого счета) |

Налоговая база х ставка / / (100 % - ставка) |

Налоговая база х ставка |

| 2. При налогообложении полученной выручки (метод обратного счета) |

Налоговая база х ставка |

Налоговая база х ставка / / (100 % + ставка) |

Используя приведенные расчетные формулы, покажем на условном примере порядок расчета налога на добавленную стоимость в случае применения общего порядка налогообложения (см. таблицу 3) и порядок расчета налога при упрощенной системе налогообложения и НДС в случае применения упрощенной системы налогообложения (см. таблицу 4) как в процессе включения этих налогов в отпускную цену (на стадии составления калькуляции (экономического расчета)), так и при последующем налогообложении полученной выручки.

|

Таблица 3 | |||

|

Показатель |

Расчет при формировании отпускной цены (метод прямого счета) |

Сумма, руб. |

Расчет при налогообложении выручки (метод обратного счета) |

|

1. Цена без налогов, уплачиваемых из выручки (цена предприятия, представляющая собой сумму себестоимости и прибыли) |

Условная величина |

19 090 |

Стр.5 - стр.4 - стр.2 |

| 2. Акцизы (для подакцизных товаров) (примечание 3) |

Условная величина |

910 |

Условная величина |

| 3. Отпускная цена без НДС |

Стр.1 + стр.2 |

20 000 |

Стр.5 - стр.4 |

| 4. Налог на добавленную стоимость |

Стр.3 х 20 % |

4 000 |

Стр.5 х 20 % / / (100 % + 20 %) |

| 5. Отпускная цена с учетом НДС |

Стр.3 + стр.4 |

24 000 |

Условная величина |

|

Таблица 4 | |||

|

Показатель |

Расчет при формировании отпускной цены (метод прямого счета) |

Сумма, руб. |

Расчет при налогообложении выручки (метод обратного счета) |

|

1 |

2 |

3 |

4 |

|

1. Цена без налогов, уплачиваемых из выручки (цена предприятия, представляющая собой сумму себестоимости и прибыли) |

Условная величина |

18 800 |

Стр.5 - стр.4 - стр.2 |

| 2. Налог при упрощенной системе налогообложения |

Стр.1 х 6 % / / (100 % - 6 %) |

1 200 |

Стр.3 х 6 % |

| 3. Отпускная цена без НДС |

Стр.1 + стр.2 |

20 000 |

Стр.5 - стр.4 |

| 4. Налог на добавленную стоимость |

Стр.3 х 20 % |

4 000 |

Стр.5 х 20 % / / (100 % + 20 %) |

| 5. Отпускная цена с учетом НДС |

Стр.3 + стр.4 |

24 000 |

Условная величина |

Обратите внимание

При исчислении налогов методом прямого счета (при формировании отпускной цены) отправным показателем в расчетах является цена предприятия, приведенная в стр.1 таблицы 3 и таблицы 4. При исчислении налогов методом обратного счета (при налогообложении полученной выручки) отправной показатель - выручка, поступившая в кассу или на банковский счет организации (стр.5 таблицы 3 и таблицы 4).

Как видно из таблиц 3 и 4, своеобразной границей между оборотными (т.е. уплачиваемыми из выручки) налогами, исчисляемыми по принципу скидки, и оборотными налогами, исчисляемыми по принципу надбавки, является отпускная цена товара без НДС (стр.3). Исключение составляют лишь акцизы, исчисляемые по твердым (специфическим) ставкам.

При формировании отпускной цены налоги, рассчитываемые:

- до получения отпускной цены товара без НДС, - исчисляются по принципу скидки (стр.2 таблицы 4);

- после получения отпускной цены товара без НДС, - исчисляются по принципу надбавки (стр.4 таблиц 3 и 4).

При налогообложении выручки налоги, рассчитываемые:

- до получения отпускной цены товара без НДС, - исчисляются по принципу надбавки (стр.4 таблиц 3 и 4);

- после получения отпускной цены товара без НДС, - исчисляются по принципу скидки (стр.2 таблицы 4).

При определении сумм оборотных налогов правильное применение расчетных формул имеет большое значение, так как эти налоги исчисляются последовательно друг за другом, причем налоговая база для последующего налога формируется с участием налога, исчисленного до него. Например, размер налоговой базы, от которой при получении выручки исчисляется налог при упрощенной системе налогообложения (см. гр.4 стр.2 таблицы 4), зависит от правильности расчета налога на добавленную стоимость (гр.4 стр.4 таблицы 4). Поэтому ошибка в исчислении суммы НДС неизбежно повлечет неверное определение суммы налога при упрощенной системе налогообложения.

Следует отметить, что количество оборотных налогов в 2011 г. значительно снизилось по сравнению с предыдущими годами, что существенно снижает вероятность допущения ошибки при исчислении какого-либо из них.

Налоги, рассчитываемые от фонда заработной платы

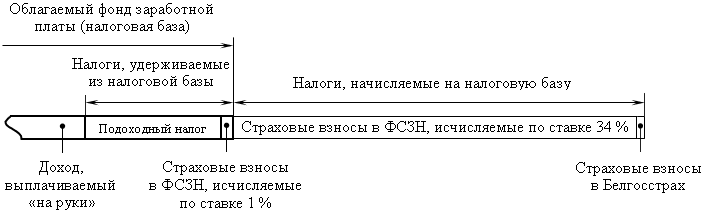

Рассмотрим особенности исчисления налогов (подоходного налога и обязательных страховых взносов), основой для расчета которых является начисленный фонд заработной платы.

Обращаем внимание, что одна часть этих налогов исчисляется по принципу скидки, другая часть - по принципу надбавки (см. таблицу 1). В первом случае налоги удерживаются из налоговой базы, т.е. уплачиваются за счет дохода работников организации (см. схему 2). Во втором случае - начисляются на налоговую базу, т.е. уплачиваются за счет средств организации и включаются в затраты по производству и реализации продукции, товаров, работ, услуг.

|

Схема 2 |

|

Особенности исчисления налогов, рассчитываемых от фонда заработной платы |

|

|

|

Особенностью налогов, рассчитываемых от фонда заработной платы, является то, что, несмотря на присутствие в их составе налогов обеих групп (т.е. исчисляемых как по принципу скидки, так и по принципу надбавки), ошибка в исчислении какого-либо из них не влияет на правильность определения сумм иных налогов. Данная особенность объясняется тем, что все эти налоги рассчитываются от одной налоговой базы - начисленного фонда заработной платы (примечание 4) - величина которой не уменьшается и не увеличивается на сумму иных налогов, рассчитываемых от этой же базы.

Примечание 1. С 1 января 2007 г. адвалорные (процентные) ставки не применяются.

Примечание 2. Страховой тариф по обязательному страхованию от несчастных случаев на производстве и профессиональных заболеваний установлен подп.1.1 п.1 Указа Президента РБ от 25.08.2006 № 531 «Об установлении размеров страховых тарифов, страховых взносов, лимитов ответственности по отдельным видам обязательного страхования» в размере:

0,1 % - для страхователей - бюджетных организаций в части выплат в пользу застрахованных, осуществляемых за счет средств республиканского и местных бюджетов;

0,6 % - для иных страхователей.

Примечание 3. В расчете используется условная величина, так как в настоящее время в Республике Беларусь процентные (адвалорные) ставки акцизов не применяются: в приложении 1 к Особенной части Налогового кодекса РБ предусмотрены только твердые (специфические) ставки.

|

От редакции: С 1 января 2015 г. следует руководствоваться приложением 1 к вышеназванному кодексу в редакции Закона РБ от 30.12.2014 № 224-З. |

Примечание 4. В действительности состав облагаемого фонда заработной платы бывает разным в целях исчисления различных налогов. Но эти отличия могут иметь место не всегда. Они зависят от предусмотренного законодательством состава выплат (доходов), учитываемых и неучитываемых в целях исчисления того или иного налога, а не от сумм иных налогов, рассчитываемых от фонда заработной платы.

14.01.2011 г.

Сергей Шкирман, экономист

Рубрики

Рубрики

Инструменты поиска

Инструменты поиска

Сообщество

Сообщество

Избранное

Избранное

Мой профиль

Мой профиль

Войти

Войти