Всё по одной теме.

Сбор за размещение (распространение) рекламы

С 1 января 2023 г. перечень налогов в НК дополнен сбором за размещение (распространение) рекламы (глава 282 «Сбор за размещение (распространение) рекламы» НК).

С 1 января 2024 г. уточнен порядок определения численности инвалидов для признания организации неплательщиком сбора, и с 2024 г. определение численности таких работников производится поквартально без нарастающего итога с начала года (изменения внесены в подп.2.1 п.2 ст. 30712 НК).

В этой подборке вы найдете перечень размещенных на Правовой платформе «Бизнес-Инфо» аналитических материалов, разъяснений специалистов МНС, МАРТ, Мининформа и экспертов. Отсылочные нормы на основные НПА, регулирующие порядок исчисления и уплаты рекламного сбора, содержат все изменения законодательства - это поможет правильно исчислить и уплатить сбор.

Подборка включает разделы:

Налоговый календарь по сбору за размещение (распространение) рекламы на 2024 год

| Отчетный период - квартал (ст.30716 НК) | Срок представления расчета по сбору за размещение (распространение) рекламы за налоговый период 2024 года | Срок уплаты сбора за размещение (распространение) рекламы за налоговый период 2024 года | ||

| дата | день недели | дата | день недели | |

| I квартал |

22.04.2024 |

Понедельник |

22.04.2024 |

Понедельник |

| II квартал |

22.07.2024 |

Понедельник |

22.07.2024 |

понедельник |

| III квартал |

21.10.2024 |

Понедельник |

22.10.2024 |

Вторник |

| IV квартал |

20.01.2025 |

понедельник |

22.01.2025 |

Среда |

| Срок уплаты сбора - не позднее 22-го числа* месяца, следующего за кварталом, на который приходится дата начисления дохода, платежа (п.1 ст.30718 НК). Срок представления расчета - не позднее 20-го числа** месяца, следующего за кварталом, на который приходится дата возникновения обязательства по уплате налога на доходы (п.2 ст.30717 НК) | ||||

* Если 22-е число нерабочий день, то срок уплаты сбора переносится на следующий рабочий день (ч.7 ст.4 НК).

** Если 20-е число нерабочий день, то срок подачи расчета переносится на следующий рабочий день (ч.7 ст.4 НК).

|

Дополнительно по теме • Исчисление и уплата налогов (сборов) в 2024 году: основные нормативные правовые акты. • Краткий справочник налогов (сборов) и иных платежей, уплачиваемых в 2024 году. |

1. Плательщики сбора за размещение (распространение) рекламы

1. Плательщики сбора за размещение (распространение) рекламы

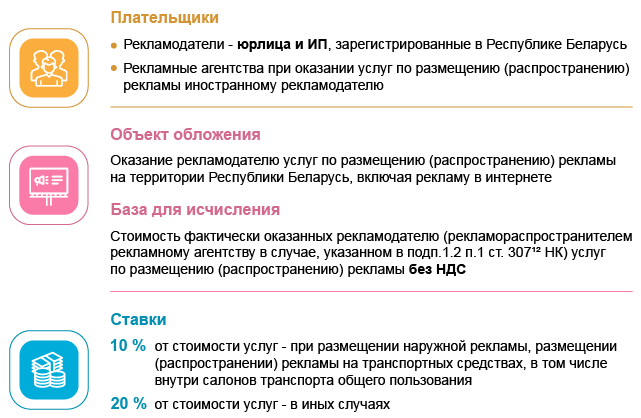

Плательщиками сбора за размещение (распространение) рекламы признаются:

• юридические лица Республики Беларусь и индивидуальные предприниматели, зарегистрированные в Республике Беларусь, являющиеся рекламодателями;

• рекламные агентства при оказании услуг по размещению (распространению) рекламы иностранному рекламодателю (п.1 ст.30712 НК)

|

Справочно Рекламодатель - организация или гражданин, деятельность или товары которых рекламируются, либо которые определили объект рекламирования и (или) содержание рекламы, либо которые предоставляют рекламу рекламораспространителю для ее размещения (распространения) на территории Республики Беларусь (абз.13 ст.2 Закона от 10.05.2007 № 225-З «О рекламе»). Иностранный рекламодатель - рекламодатель, созданный в соответствии с законодательством иностранного государства с местом нахождения за пределами Республики Беларусь или зарегистрированный в иностранном государстве (абз.3 ст.30711 НК). Рекламное агентство - юридическое лицо Республики Беларусь или индивидуальный предприниматель, зарегистрированный в Республике Беларусь, оказывающие услуги рекламодателю по размещению (распространению) рекламы на территории Республики Беларусь, включая размещение (распространение) рекламы в сети Интернет, посредством предоставления ее рекламораспространителю (абз.5 ст.30711 НК). |

Права и обязанности плательщиков установлены ст.21, 22 НК.

|

Справочно Сбором признается обязательный платеж в республиканский и (или) местные бюджеты, взимаемый с организаций и физических лиц, как правило, в виде одного из условий совершения в отношении их государственными органами, в том числе местными Советами депутатов, исполнительными и распорядительными органами, иными уполномоченными организациями и должностными лицами, юридически значимых действий (п.2 ст.6 НК). |

|

Дополнительно по теме • НК-2025: планируемые изменения по сбору за размещение (распространение) рекламы. Комментарий к проекту Закона «Об изменении законов». • Изменения в Закон «О рекламе» с 12 июля 2024 года. Комментарий к Закону от 06.01.2024 № 353-З. • Комментарий к Закону от 06.01.2024 № 353-З «Об изменении законов по вопросам рекламы». • Законодательство о рекламе: планируемые изменения в 2024 году. Комментарий к проекту Закона «Об изменении законов по вопросам рекламы». • Новшества в законодательстве о рекламе. Комментарий к Закону от 04.01.2021 № 82-З. • Комментарий к Закону от 27.12.2023 № 327-З «Об изменении законов по вопросам налогообложения» в части сбора за размещение (распространение) рекламы. • НК-2024: изменения по сбору за размещение (распространение) рекламы. Комментарий к Закону от 27.12.2023 № 327-З «Об изменении законов по вопросам налогообложения». • Сбор за размещение (распространение) рекламы: формирование и использование. Комментарий к Указу от 10.04.2023 № 98. • Комментарий к Закону Республики Беларусь от 30.12.2022 № 230-З «Об изменении законов по вопросам налогообложения» • Размещение (распространение) рекламы в 2024 году. • Включение в Реестр рекламораспространителей с 12 июля 2024 года. • Торговля на маркетплейсах: документы, учет, налогообложение, ценообразование. • Исчисление и уплата налогов (сборов) в 2023 году: основные нормативные правовые акты. • Краткий справочник налогов (сборов) и иных платежей, уплачиваемых в 2023 году. • Сбор за размещение (распространение) рекламы. • Будет ли предприятие (на УСН) плательщиком сбора за размещение (распространение) рекламы (сотрудничает с ООО «Айконтекст» по публичному договору возмездного оказания услуг) за рекламные и посреднические услуги, оказываемые в сети Интернет, с использованием разработанного с участием исполнителя программного обеспечения в отношении сайтов заказчика согласно публичному договору возмездного оказания услуг? |

2. Объект и база налогообложения сбором за размещение (распространение) рекламы

2. Объект и база налогообложения сбором за размещение (распространение) рекламы

Объект обложения сбором - оказание рекламодателю (рекламораспространителем рекламному агентству в случае, указанном в подп.1.2 п.1 ст.30712 НК) услуг по размещению (распространению) рекламы на территории Республики Беларусь, включая размещение (распространение) рекламы в сети Интернет (п.1 ст.30713 НК).

|

Справочно Реклама - информация об объекте рекламирования, размещаемая (распространяемая) в любой форме с помощью любых средств, направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и (или) его продвижение на рынке (абз.12 ст.2 Закона о рекламе). Объект рекламирования - продукция, товар, работа или услуга, организация, гражданин, производственный объект, торговый объект, иной объект обслуживания, капитальное строение (здание, сооружение), иное имущество, средство индивидуализации участника гражданского оборота, товара, доменное имя сайта в глобальной компьютерной сети Интернет (далее – сеть Интернет), иное обозначение (логотип, эмблема, знак, символ и другое), информационный ресурс сети Интернет, результат интеллектуальной деятельности, конкурс, лотерея, игра, иное игровое, рекламное или иное мероприятие, пари, права, охраняемые законом интересы, обязанности организаций или граждан, явление (мероприятие) социального характера (абз.9 ст.2 Закона о рекламе). |

Не признается объектом обложения сбором оказание рекламодателю услуг по размещению (распространению) рекламы:

✓ социальной;

✓ мероприятий, в число организаторов которых входят государственные органы;

✓ на досках объявлений;

✓ в зданиях (помещениях, сооружениях);

✓ на официальных интернет-сайтах и иных интернет-ресурсах республиканских органов госуправления, местных исполнительных и распорядительных органов, иных госорганов и госорганизаций, а также в средствах массовой информации, редакциями которых являются госорганы и госорганизации;

✓ в виде поддержки организациям физической культуры и спорта;

✓ предоставленной рекламораспространителю для ее размещения (распространения) на территории Республики Беларусь рекламным агентством, за исключением рекламы:

- деятельности или услуг рекламного агентства либо объект рекламирования которой определен рекламным агентством;

- деятельности или товаров (продукции, работ, услуг) иностранного рекламодателя либо объект рекламирования и (или) содержание которой определены иностранным рекламодателем (п.2 ст.30713 НК).

|

Справочно Государственные организации - госорганизации, организации, 50 % и более акций (долей в уставном фонде) которых находятся в собственности Республики Беларусь и (или) ее административно-территориальных единиц, организации, созданные в соответствии с международными договорами Республики Беларусь, учредителями которых является Республика Беларусь совместно с иностранными государствами (абз.2 ст.30711 НК). |

Налоговая база сбора - стоимость фактически оказанных рекламодателю (рекламораспространителем рекламному агентству в случае, указанном в подп.1.2 п.1 ст.30712 НК) услуг по размещению (распространению) рекламы без НДС (ст.30714 НК).

|

Справочно Оказание услуг по размещению (распространению) рекламы осуществляется на основании договора, содержащего стоимость услуг по размещению (распространению) рекламы или условия определения такой стоимости (ч.1 подп.1.1 п.1 Указа № 131 (в редакции Указа от 10.04.2023 № 98. |

|

Дополнительно по теме • НК-2025: планируемые изменения по сбору за размещение (распространение) рекламы. Комментарий к проекту Закона «Об изменении законов». • Изменения в Закон «О рекламе» с 12 июля 2024 года. Комментарий к Закону от 06.01.2024 № 353-З. • Комментарий к Закону от 06.01.2024 № 353-З «Об изменении законов по вопросам рекламы». • Законодательство о рекламе: планируемые изменения в 2024 году. Комментарий к проекту Закона «Об изменении законов по вопросам рекламы». • Новшества в законодательстве о рекламе. Комментарий к Закону от 04.01.2021 № 82-З. • Сбор за размещение (распространение) рекламы: формирование и использование. Комментарий к Указу от 10.04.2023 № 98. • Размещение (распространение) рекламы в 2024 году. • Включение в Реестр рекламораспространителей с 12 июля 2024 года. • Торговля на маркетплейсах: документы, учет, налогообложение, ценообразование. • Рекламная игра: отражение в бухгалтерском и налоговом учете. • Сбор за размещение (распространение) рекламы. • Навигатор по сбору за рекламу: быстрый ответ от А до Я. • Что является налоговой базой для расчета сбора за размещение (распространение) рекламы - стоимость оказанных или оплаченных услуг по размещению рекламы? • Индивидуальный предприниматель оказывает для ООО (заказчик) услуги по поиску и привлечению клиентов путем предоставления информации о заказчике (виды деятельности, услуги и их стоимость). Распространение информации происходит посредством звонков клиентам, с которыми уже заключены договоры оказания услуг, для оформления новых заказов на экспедирование грузов. Информация в интернете не размещается. Облагаются ли сбором за размещение (распространение) рекламы данные услуги? |

3. Ставки сбора за размещение (распространение) рекламы

3. Ставки сбора за размещение (распространение) рекламы

Ставки сбора (ст.30715 НК):

| Место размещения рекламы | Ставка сбора, % |

| 1. При размещении наружной рекламы, размещении (распространении) рекламы на транспортных средствах, в том числе внутри салонов транспорта общего пользования |

10 |

| 2. В иных случаях |

20 |

|

Справочно Наружная реклама - реклама, размещаемая (распространяемая) с использованием средств наружной рекламы на внешних сторонах капитальных строений (зданий, сооружений), вне капитальных строений (зданий, сооружений) и в подземных пешеходных переходах (абз.6 ст.2 Закона о рекламе). Средства наружной рекламы поименованы в приложении 1 к Положению о порядке выдачи, продления действия, переоформления и прекращения действия разрешения на размещение средства наружной рекламы, утв. постановлением Совмина от 07.07.2021 № 395. |

|

Дополнительно по теме • Сбор за размещение (распространение) рекламы. |

4. Порядок исчисления сбора за размещение (распространение) рекламы

4. Порядок исчисления сбора за размещение (распространение) рекламы

Сбор исчисляется в белорусских рублях (п.1 ст.30717 НК).

|

Сбор за размещение (распространение) рекламы |

= |

Налоговая база ст.30714 НК |

× |

Ставка сбора ст.30715 НК |

|

Дополнительно по теме • Комментарий к Закону от 27.12.2023 № 327-З «Об изменении законов по вопросам налогообложения» в части сбора за размещение (распространение) рекламы. • НК-2024: изменения по сбору за размещение (распространение) рекламы. Комментарий к Закону от 27.12.2023 № 327-З «Об изменении законов по вопросам налогообложения». • Сбор за размещение (распространение) рекламы: формирование и использование. Комментарий к Указу от 10.04.2023 № 98. • Сбор за размещение (распространение) рекламы. • Индивидуальный предприниматель оказывает для ООО (заказчик) услуги по поиску и привлечению клиентов путем предоставления информации о заказчике (виды деятельности, услуги и их стоимость). Распространение информации происходит посредством звонков клиентам, с которыми уже заключены договоры оказания услуг, для оформления новых заказов на экспедирование грузов. Информация в интернете не размещается. Облагаются ли сбором за размещение (распространение) рекламы данные услуги? |

5. Уплата сбора за размещение (распространение) рекламы организациями

5. Уплата сбора за размещение (распространение) рекламы организациями

Отчетный период сбора - календарный квартал (ст.30716 НК).

В республиканский бюджет сбор перечисляется плательщиками не позднее 22-го числа месяца, следующего за отчетным кварталом (п.1 ст.30718 НК). Уплата сбора производится с учетом деятельности филиалов, представительств и иных обособленных подразделений юрлиц (п.2 ст.30718 НК).

|

Дополнительно по теме • Сбор за размещение (распространение) рекламы: формирование и использование. Комментарий к Указу от 10.04.2023 № 98. • Комментарий к Закону Республики Беларусь от 30.12.2022 № 230-З «Об изменении законов по вопросам налогообложения» • Индивидуальный предприниматель реализует товары на Озоне. Озон самостоятельно списывает с баланса деньги на рекламу. Нужно ли с этих сумм уплачивать сбор за размещение (распространение) рекламы? • Индивидуальный предприниматель по договору оказал услуги по созданию рекламных кампаний в Google Реклама и Яндекс Директ для сайта организации (ООО). В договоре указано, что исполнитель обязуется создать рекламные кампании для сайта заказчика по региону Минска в сервисах контекстной рекламы Google Реклама и Яндекс Директ и в рамках настройки рекламных кампаний по тарифному плану перечисляются выполняемые работы. Возникает ли налог на рекламу? • Физическое лицо (рекламодатель) размещает рекламу на сайте юридического лица (получателя денег за рекламу). Может ли юрлицо уплатить рекламный сбор и выставить эту сумму к оплате физлицу (рекламодателю)? • Организация осуществляет оптовую торговлю товарами и передает своим контрагентам - организациям розничной торговли информационные плакаты, баннеры, содержащие информацию о продаваемом товаре, которые размещаются в торговых объектах, по договору безвозмездного пользования на время действия договора купли-продажи. Материалы подлежат возврату. Плата организациям розничной торговли за размещение переданных им информационных материалов не предусмотрена. Необходимо ли уплачивать сбор на рекламу? |

6. Включение сбора за размещение (распространение) рекламы в затраты: налоговый и бухучет

6. Включение сбора за размещение (распространение) рекламы в затраты: налоговый и бухучет

Суммы сбора организации включают в затраты по производству и реализации товаров (работ, услуг), имущественных прав, а ИП - в расходы, учитываемые при исчислении подоходного налога с физлиц (ст.30719 НК).

Расчеты по налогам, сборам и иным обязательным отчислениям, относимым на затраты по производству и реализации продукции, товаров, работ, услуг, учитываются на субсчете 68-1 «Расчеты по налогам и сборам, относимым на затраты по производству и реализации продукции, товаров, работ, услуг»

Налоговый учет основывается на данных бухучета и (или) на иных документально подтвержденных данных об объектах, подлежащих налогообложению либо связанных с налогообложением (п.2 ст.39 НК).

Поскольку необходимость нормирования сбора в зависимости от того, исчисляется ли он от нормируемых расходов за размещение (распространение) рекламы, НК не установлена, сбор, исчисленный от стоимости услуг по распространению рекламы, являющихся нормируемыми, включается в затраты при налогообложении полностью.

| Наименование сбора | Налоговый учет при налогообложении прибыли | Бухгалтерский учет | ||

| Дебет | Кредит | Обоснование | ||

| Сбор за размещение (распространение) рекламы | Включается в затраты по производству и реализации товаров (работ, услуг), имущественных прав и учитывается при налогообложении. Обоснование: п.2 ст.39, ст. 30719 НК |

Пункты 23 (ч.3), 26 (ч.3), 27 (ч.2), 28 (ч.2), 30 (ч.3), 35 (ч.4), 53 (ч.3, 8), приложение 43 к Инструкции № 50 | ||

|

Дополнительно по теме • Безвозмездное получение рекламных материалов от нерезидента и их использование в рекламных целях. • Рекламная игра: отражение в бухгалтерском и налоговом учете. • Отражение в бухгалтерском и налоговом учете организации-рекламодателя сбора за размещение (распространение) рекламы. • Сбор за размещение (распространение) рекламы. • По какой строке отчета по форме 4-ф (затраты) отражается сбор за размещение (распространение) рекламы? |

7. Налоговая отчетность: расчет по сбору за размещение (распространение) рекламы

7. Налоговая отчетность: расчет по сбору за размещение (распространение) рекламы

При наличии объекта обложения сбором плательщики представляют в налоговые органы по месту постановки на учет расчет по форме, установленной МНС, не позднее 20-го числа месяца, следующего за истекшим отчетным периодом (п.2 ст.30717 НК).

То есть если объект обложения сбором отсутствует, расчет не подается.

Форма расчета установлена приложением 396 к постановлению МНС от 03.01.2019 № 2.

|

Справочно С 19 февраля 2023 г. вступило в силу постановление МНС от 23.01.2023 № 2, которым внесены изменения в постановление от 03.01.2019 № 2, приложения к нему и утверждена Инструкция о порядке заполнения налоговых деклараций (расчетов) по налогам (сборам), книги покупок. В графу 2 расчета по сбору за размещение (распространение) рекламы (приложение 396 к постановлению № 2) внесены редакционные правки для приведения в соответствие со ст. 30714 НК. |

Форма включает титульную страницу и расчет сбора за размещение (распространение) рекламы.

Расчет заполняется без нарастающего итога за квартал, в котором фактически оказаны услуги по размещению (распространению) рекламы. В расчете отражаются сведения по деятельности организации и всех ее филиалов.

|

Дополнительно по теме • Расчет по сбору за размещение (распространение) рекламы: изменения 2024 года. Комментарий к постановлению МНС от 15.01.2024 № 1. • Комментарии об изменениях в формах налоговых деклараций (расчетов), а также изменениях, внесенных в Инструкцию о порядке заполнения налоговых деклараций (расчетов) по налогам (сборам), книги покупок. • Комментарий к постановлению Министерства по налогам и сборам Республики Беларусь от 23 января 2023 г. № 2 «Об изменении постановления Министерства по налогам и сборам Республики Беларусь от 3 января 2019 г. № 2». • Комментарий к постановлению МНС от 19.04.2022 № 16 «Об изменении постановления Министерства по налогам и сборам Республики Беларусь от 3 января 2019 г. № 2». • Заполнение налоговых деклараций за III квартал 2024 года: каталог примеров, разъяснений, калькуляторов. • Заполнение расчета по сбору за размещение (распространение) рекламы за II квартал 2024 года. • Заполнение расчета по сбору за размещение (распространение) рекламы за I квартал 2024 года. • Заполнение расчета по сбору за размещение (распространение) рекламы в 2024 году: примеры и разъяснения. • Заполнение налоговых деклараций: каталог примеров, разъяснений, калькуляторов. • Расчет по сбору за размещение (распространение) рекламы (с 15 февраля 2024 года). |

8. Ответственность плательщиков

8. Ответственность плательщиков

Плательщики сбора в случае неуплаты, неполной уплаты сбора в установленный ст.30718 НК срок уплачивают пени.

Пени начисляются за каждый календарный день просрочки, включая день уплаты (взыскания), в течение всего периода неисполнения обязательства по уплате сбора начиная со дня, следующего за установленным в ст.30718 НК сроком его уплаты.

|

Справочно Пеня относится к одному из способов обеспечения исполнения налогового обязательства (подп.1.1 п.1 ст.54 НК). Пенями признается денежная сумма, которую плательщик должен уплатить в случае неисполнения или исполнения налогового обязательства в более поздний срок по сравнению со сроком, установленным налоговым законодательством (п.1 ст.55 НК). Пени начисляются на сумму неисполненного в срок налогового обязательства, определяемого как разница между исчисленной, в том числе по результатам проверки или представления налоговой декларации (расчета) с внесенными изменениями и (или) дополнениями, и уплаченной (взысканной) суммой налога, сбора (пошлины). Пени начисляются за каждый календарный день просрочки, в течение всего периода неисполнения налогового обязательства начиная со дня, следующего за установленным налоговым законодательством сроком уплаты, включая день исполнения налогового обязательства (п.2 ст.55 НК). Пени уплачиваются (взыскиваются) дополнительно к сумме неисполненного налогового обязательства одновременно с уплатой (взысканием) сумм налога, сбора (пошлины) или после их уплаты (взыскания) в полном объеме независимо от применения других способов обеспечения исполнения налогового обязательства, а также мер ответственности за нарушение налогового законодательства (п.5 ст.55 НК). |

|

При необходимости рассчитать пеню по платежам в бюджет предлагаем воспользоваться калькулятором. |

Пени за каждый день просрочки определяются в процентах от неуплаченных сумм сбора с учетом процентной ставки, равной 1/360 ставки рефинансирования Нацбанка, действовавшей в соответствующие периоды неисполнения обязательства по уплате сбора.

Начисленные за несвоевременную уплату сбора пени отражаются:

| Содержание операции | Дебет | Кредит |

| Отражено начисление пени за несвоевременную уплату сбора за размещение рекламы. Обоснование: ч.16 п.70 Инструкции № 50; абз.15 п.13 Инструкции по бухгалтерскому учету доходов и расходов, утв. постановлением Минфина от 30.09.2011 № 102 |

68-1 | |

| Отражена уплата пени |

68-1 |

Меры ответственности за неуплату или неполную уплату налогов и сборов установлены в ст.14.4 «Неуплата или неполная уплата суммы налога, сбора (пошлины), платежа, взимаемого таможенными органами» КоАП.

Ответственность за нарушение сроков представления или непредставление расчета сбора за размещение (распространение) рекламы предусмотрена ст.14.2 КоАП.

Исключительное право на данный авторский материал принадлежит ООО «Профессиональные правовые системы»

Рубрики

Рубрики

Инструменты поиска

Инструменты поиска

Сообщество

Сообщество

Избранное

Избранное

Мой профиль

Мой профиль

Войти

Войти