Материал помещен в архив. Актуальный материал по теме см. здесь

ОЦЕНКА ЭФФЕКТИВНОСТИ И ФИНАНСОВОЙ УСТОЙЧИВОСТИ ОРГАНИЗАЦИИ НА 1 ЯНВАРЯ 2020 ГОДА

ОЦЕНКА ЭФФЕКТИВНОСТИ И ФИНАНСОВОЙ УСТОЙЧИВОСТИ ОРГАНИЗАЦИИ НА 1 ЯНВАРЯ 2020 ГОДА

Чтобы подготовить информацию (указываемую в примечаниях к отчетности) об эффективности и финансовой устойчивости организации, достаточно воспользоваться предписаниями Инструкции о порядке расчета коэффициентов платежеспособности и проведения анализа финансового состояния и платежеспособности субъектов хозяйствования, утвержденной постановлением Министерства финансов Республики Беларусь и Министерства экономики Республики Беларусь от 27.12.2011 № 140/206 (далее - Инструкция № 140/206).

Расчет показателей, позволяющих сделать оценку эффективности и финансовой устойчивости организации, выполним на основе числовых данных, приведенных в материалах:

• «Индивидуальная бухгалтерская отчетность за 2019 год»

• «Индивидуальная бухгалтерская отчетность за 2019 год: порядок формирования показателей отчета о прибылях и убытках»

Оценка эффективности осуществляемой деятельности

На эффективность осуществляемой деятельности указывают показатели рентабельности. В частности, по итогам года рекомендуем рассчитать:

• рентабельность совокупного капитала (Рск) - показывает, сколько прибыли получено с 1 руб. вложенного капитала;

• рентабельность продаж (Рп) - показывает уровень прибыльности реализации продукции, товаров;

• рентабельность затрат (Рз) - показывает окупаемость затрат.

Рассмотрим алгоритм расчета каждого из названных показателей.

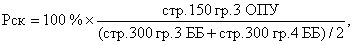

Рентабельность совокупного капитала определяется как отношение прибыли организации за отчетный период к среднегодовой стоимости активов и рассчитывается по формуле:

где (здесь и далее в формулах) ОПУ - отчет о прибылях и убытках;

ББ - бухгалтерский баланс.

Воспользовавшись данными, приведенными в материале 1 и материале 2, получим следующее значение показателя:

Рск = 100 % × 7 554 / ((65 155 + 62 571) / 2) = 11,83 %.

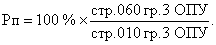

Рентабельность продаж определяется как отношение прибыли, полученной от реализации продукции, товаров, работ, услуг в отчетном периоде, к выручке нетто (то есть без налогов, уплачиваемых из нее) от реализации этой продукции, товаров, работ, услуг и рассчитывается по формуле:

В нашей ситуации этот показатель имеет следующее значение:

Рп = 100 % × 8 058 / 29 731 = 27,10 %.

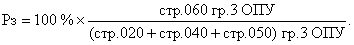

Рентабельность затрат определяется как отношение прибыли, полученной от реализации продукции в отчетном периоде, к полной себестоимости реализованной продукции и рассчитывается по формуле:

Для рассматриваемого примера данный показатель имеет следующее значение:

Рз = 100 % × 8 058 / (18 766 + 1 140 + 1 767) = 37,18 %.

Таким образом, рассчитанные показатели рентабельности говорят о том, что анализируемая организация в 2019 году осуществляла финансово-хозяйственную деятельность достаточно эффективно.

Рассчитав такие же показатели за предыдущий год, можно проследить за динамикой показателей рентабельности, сделав соответствующие выводы.

В процессе анализа рентабельности организаций, подчиненных государственным органам, дополнительно осуществляется оценка выполнения такими организациями доведенных показателей прогноза социально-экономического развития, изучаются их динамика, факторы изменения их уровня и определяются резервы роста рентабельности (часть четвертая п.15 Инструкции № 140/206).

Оценка эффективности использования средств организации

Для оценки эффективности использования средств организации выполняется анализ ее деловой активности. Такой анализ заключается в исследовании величины и динамики коэффициентов оборачиваемости:

• коэффициента общей оборачиваемости капитала (Кобкап);

• коэффициента оборачиваемости оборотных средств (Кобоб. ср.).

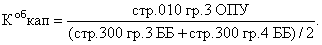

Коэффициент общей оборачиваемости капитала определяется как отношение выручки (нетто) от реализации продукции, товаров, работ, услуг к средней стоимости всех активов организации и рассчитывается по формуле:

Для числового примера, приведенного в материале 1 и материале 2, получим следующее значение коэффициента для 2019 года:

Кобкап2019 = 29 731 / ((65 155 + 62 571) / 2) = 0,47.

Полученный результат означает, что за 2019 год капитал организации «обернулся»

Аналогичный показатель в 2018 году составлял Кобкап2018 = 0,53. Это значит, что в 2019 году оборачиваемость капитала организации замедлилась.

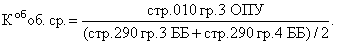

Коэффициент оборачиваемости оборотных средств (краткосрочных активов) определяется как отношение выручки (нетто) от реализации продукции, товаров, работ, услуг к средней стоимости краткосрочных активов организации и рассчитывается по формуле:

Для рассматриваемого нами числового примера получим следующее значение коэффициента для 2019 года:

Кобоб. ср.2019 = 29 731 / ((52 178 + 49 923) / 2) = 0,58.

Полученный результат означает, что за 2019 год краткосрочные активы организации «обернулись»

Аналогичный показатель в 2018 году составлял Кобоб. ср.2018 = 0,68. Это значит, в 2019 году оборачиваемость краткосрочных активов тоже замедлилась.

Таким образом, эффективность использования средств организации в 2019 году несколько снизилась.

Оценка финансовой устойчивости организации

Для оценки финансовой устойчивости организации необходимо оценить структуру источников финансирования. Часть первая п.17 Инструкции № 140/206 предписывает рассчитать следующие показатели финансовой устойчивости:

• коэффициент капитализации (Ккап);

• коэффициент финансовой независимости (автономии) (Кфн).

В дополнение к данным показателям рекомендуем также рассчитать коэффициент устойчивого финансирования (Куф).

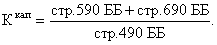

Коэффициент капитализации определяется как отношение обязательств организации (итогов раздела IV и раздела V бухгалтерского баланса) к собственному капиталу (итогу раздела III бухгалтерского баланса) и рассчитывается по формуле:

Значение коэффициента капитализации должно быть не более 1,0 (часть третья п.17 Инструкции № 140/206). В рассматриваемой ситуации этот коэффициент составляет:

1) на начало года:  = (0 + 17 727) / 44 844 = 0,40;

= (0 + 17 727) / 44 844 = 0,40;

2) на конец года:  = (0 + 14 147) / 51 008 = 0,28.

= (0 + 14 147) / 51 008 = 0,28.

Расчеты показывают, что значения коэффициента капитализации на начало и конец 2019 года находятся в пределах установленного норматива.

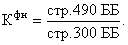

Коэффициент финансовой независимости (автономии) определяется как отношение собственного капитала (итога раздела III бухгалтерского баланса) к итогу бухгалтерского баланса. Этот коэффициент показывает, какая часть активов сформирована за счет собственного капитала организации, и рассчитывается по формуле:

Значение коэффициента финансовой независимости должно быть не менее 0,4-0,6 (часть пятая п.17 Инструкции № 140/206). В рассматриваемом числовом примере данный коэффициент составляет:

1) на начало года:  = 44 844 / 62 571 = 0,72;

= 44 844 / 62 571 = 0,72;

2) на конец года:  = 51 008 / 65 155 = 0,78.

= 51 008 / 65 155 = 0,78.

Таким образом, значения коэффициента финансовой независимости (автономии) превышают минимально допустимый уровень.

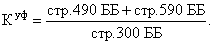

Коэффициент устойчивого финансирования определяется как отношение суммы собственного капитала (итога раздела III бухгалтерского баланса) и долгосрочных обязательств (итога раздела IV бухгалтерского баланса) к итогу бухгалтерского баланса. Этот коэффициент показывает, какая часть активов организации сформирована за счет устойчивых источников, и рассчитывается по формуле:

Значение коэффициента финансовой независимости должно быть не менее 0,6.

В рассматриваемой ситуации коэффициент Куф имеет следующие значения:

1) на начало года:  = (44 844 + 0) / 62 571 = 0,72;

= (44 844 + 0) / 62 571 = 0,72;

2) на конец года:  = (51 008 + 0) / 65 155 = 0,78.

= (51 008 + 0) / 65 155 = 0,78.

Величина коэффициента устойчивого финансирования совпала со значением коэффициента финансовой независимости (и на начало, и на конец года). Произошло это в связи с отсутствием у рассматриваемой организации долгосрочных обязательств.

Результаты расчета коэффициентов, характеризующих финансовую устойчивость организации, можно объединить в следующей форме.

ОЦЕНКА

финансовой устойчивости субъекта хозяйствования

|

ООО «Азимут успеха» |

||

|

(наименование субъекта хозяйствования) |

на начало и конец 2019 года

| Наименование показателя | Значение показателя | Нормативное значение показателя | |

| на начало года | на конец года | ||

| Коэффициент капитализации |

0,40 |

0,28 |

Не более 1,0 |

| Коэффициент финансовой независимости |

0,72 |

0,78 |

Не менее 0,4-0,6 |

| Коэффициент устойчивого финансирования |

0,72 |

0,78 |

Не менее 0,6 |

Обобщая результаты расчета коэффициентов, можно заключить, что финансовая устойчивость рассматриваемой организации по итогам 2019 года является достаточной.

02.03.2020

Сергей Шкирман, экономист, редактор аналитической правовой системы «Бизнес-Инфо»

По этой теме также см.:

1. Оценка финансового состояния организации на 1 января 2020 года.

2. Анализ структуры и динамики активов и пассивов бухгалтерского баланса на 1 января 2020 года.

Рубрики

Рубрики

Инструменты поиска

Инструменты поиска

Сообщество

Сообщество

Избранное

Избранное

Мой профиль

Мой профиль

Войти

Войти