Всё по одной теме.

Подоходный налог с физических лиц

|

Дополнительно рекомендуем изучить: • Корректировка Налогового кодекса, касающаяся подоходного налога, в 2025 году. Комментарий к проекту Закона «Об изменении законов». • Комментарий к постановлению Министерства по налогам и сборам Республики Беларусь от 5 апреля 2024 г. № 13 «Об изменении постановления Министерства по налогам и сборам Республики Беларусь от 31 декабря 2010 г. № 100». • Новогодний корпоратив: как правильно оформить расходы и избежать налоговых рисков. • 19 практических ситуаций по исчислению подоходного налога при закупке у населения сельскохозяйственной продукции в 2024 году. • Удержание подоходного налога с физических лиц в 2024 году. • Представление сведений о доходах физлиц за 2023 год (в вопросах и ответах). • Алгоритм применения ставки подоходного налога в размере 25 %. |

|

Изменения по подоходному налогу с 2024 года разъяснены в комментариях: • НК-2024: изменения по подоходному налогу. Комментарий к Закону от 27.12.2023 № 327-З «Об изменении законов по вопросам налогообложения». • Комментарий к Закону Республики Беларусь от 27 декабря 2023 г. № 327-З «Об изменении законов по вопросам налогообложения» (подоходный налог с физических лиц). • Размеры стандартных налоговых вычетов по подоходному налогу с физических лиц в 2024 году. • Вычеты по подоходному налогу в 2024 году. Комментарий к Закону от 27.12.2023 № 327-3. • Ставки подоходного налога в 2024 году. Комментарий к Закону от 27.12.2023 № 327-3. • Навигатор по подоходному налогу - 2024: комментируем изменения, внесенные в НК Законом от 27.12.2023 № 327-З в части исчисления и уплаты налога. • Определение налоговой базы подоходного налога в 2024 году. Комментарий к Закону от 27.12.2023 № 327-З. • Доходы, освобождаемые от подоходного налога в 2024 году. Комментарий к Закону от 27.12.2023 № 327-3. • Особенности исчисления и уплаты подоходного налога, исчисленного налоговыми органами в 2024 году. Комментарий к Закону от 27.12.2023 № 327-З. • Совокупный доход физических лиц и 25 % подоходного налога: что нужно знать в 2024 году (в вопросах и ответах). • Дата фактического получения дохода в 2024 году. Комментарий к Закону от 27.12.2023 № 327-3. |

Порядок исчисления и уплаты подоходного налога с физических лиц (далее - налог, подоходный налог) изложен в гл.18 НК.

Всем налоговым агентам не позднее 1 апреля 2024 г. необходимо представить в налоговые органы сведения о доходах, выплаченных физлицам в 2023 году (ч.2 п.6 ст.85 НК; п.7 приложения к Положению о представлении сведений о доходах физических лиц, утв. постановлением Совмина от 07.04.2021 № 201).

Подборку аналитических материалов на эту тему см. здесь.

С 2022 года налоговые агенты обязаны представлять в налоговый орган налоговую декларацию (расчет) по подоходному налогу с физических лиц.

Подборку аналитических материалов на эту тему см. здесь.

Актуальный налоговый календарь по подоходному налогу на 2024 год приведен ниже.

Налоговый календарь по подоходному налогу на 2024 год

Налоговый календарь по подоходному налогу на 2024 год

Сроки уплаты налоговыми агентами подоходного налога при выплате доходов физлицу на территории Республики Беларусь

…удержанного из дохода физлиц

| Выплата дохода | Срок перечисления подоходного налога в бюджет (абз.2-5 п.6 ст.216 НК) |

| Из кассы за счет наличных денежных средств, полученных в банке | Не позднее дня получения наличных денежных средств в банке |

| Путем перечисления на счет физлица в банке | Не позднее дня перечисления денежных средств со счета организации на счет физлица в банке либо по его поручению на счета третьих лиц |

| Из кассы (за счет выручки, полученной от реализации) | Не позднее дня, следующего за днем фактической выплаты дохода плательщику |

| В натуральной форме | Не позднее дня, следующего за днем фактического удержания исчисленного налога за счет любых выплачиваемых работнику денежных средств |

| При прекращении обязательства, в том числе путем зачета встречных однородных требований, прощения долга, уступки права требования другому лицу | Не позднее дня, следующего за днем прекращения обязательства перед плательщиком по выплате ему дохода |

…за счет своих средств

| Выплата дохода | Срок перечисления подоходного налога в бюджет (абз.3, 4 п.7 ст.216, ч.2 п.2 ст.220 НК) |

| При выдаче физлицам займов, кредитов | Не позднее дня, следующего за днем выдачи физлицам займа, кредита |

| Физическим лицам, не признаваемым налоговыми резидентами Республики Беларусь, - гражданам (подданным) иностранного государства и лицам без гражданства (подданства) | Не позднее дня, следующего за днем выплаты дохода (при невозможности удержать исчисленную сумму налога с физических лиц) |

Сроки представления налоговыми агентами налоговой декларации (расчета) по подоходному налогу в 2024 году

Срок представления налоговыми агентами налоговой декларации (расчета) по подоходному налогу за IV квартал 2023 г. - 22.01.2024 (понедельник).

| Отчетный период (ч.3 ст.207 НК) |

Срок (не позднее) представления налоговой декларации (ч.1 п.1 ст.2161 НК) | |

| дата | день недели | |

| I квартал |

22.04.2024 |

понедельник |

| II квартал |

22.07.2024 |

понедельник |

| III квартал |

21.10.2024 |

понедельник |

| IV квартал |

20.01.2025 |

понедельник |

При получении доходов индивидуальными предпринимателями, нотариусами

Сроки представления налоговой декларации (расчета) по подоходному налогу с физических лиц индивидуального предпринимателя (нотариуса, осуществляющего нотариальную деятельность в нотариальном бюро) и уплаты налога индивидуальными предпринимателями, нотариусами при получении доходов от осуществления предпринимательской, нотариальной деятельности:

| Отчетный период (ч.2 ст.207 НК) |

Срок (не позднее) | |

| представления налоговой декларации ИП (нотариусами) (п.3 ст.217 НК) |

уплаты налога (п.4 ст.217, ч.7 ст.4 НК) | |

| 2023 год |

22.01.2024 (понедельник) |

22.01.2024 (понедельник) |

| I квартал 2024 г. |

22.04.2024 (понедельник) |

22.04.2024 (понедельник) |

| Полугодие 2024 г. |

22.07.2024 (понедельник) |

22.07.2024 (понедельник) |

| 9 месяцев 2024 г. |

21.10.2024 (понедельник) |

22.10.2024 (вторник) |

| 2024 год |

20.01.2025 (понедельник) |

22.01.2025 (среда) |

При выплате физлицам доходов банками и организаторами азартных игр

Сроки уплаты в 2024 году подоходного налога при выплате физлицам доходов налоговыми агентами:

1) банками - в виде процентов по сберегательным сертификатам, банковским вкладам (депозитам), гарантийным депозитам денег, по денежным средствам, находящимся на текущем (расчетном) банковском счете;

2) организаторами азартных игр - в виде выигрышей (возвращенных несыгравших ставок).

| Месяц, в котором выплачен доход физлицу | Срок уплаты налога - не позднее (абз.6, 7 п.6 ст.216, ч.7 ст.4 НК) |

Месяц, в котором выплачен доход физлицу | Срок уплаты налога - не позднее (абз.6, 7 п.6 ст.216, ч.7 ст.4 НК) |

| Декабрь 2023 г. |

22.01.2024 (понедельник) |

||

| Январь 2024 г. |

22.02.2024 (четверг) |

Июль 2024 г. |

22.08.2024 (четверг) |

| Февраль 2024 г. |

22.03.2024 (пятница) |

Август 2024 г. |

23.09.2024 (понедельник) |

| Март 2024 г. |

22.04.2024 (понедельник) |

Сентябрь 2024 г. |

22.10.2024 (вторник) |

| Апрель 2024 г. |

22.05.2024 (среда) |

Октябрь 2024 г. |

22.11.2024 (пятница) |

| Май 2024 г. |

24.06.2024 (понедельник) |

Ноябрь 2024 г. |

23.12.2024 (понедельник) |

| Июнь 2024 г. |

22.07.2024 (понедельник) |

Декабрь 2024 г. |

22.01.2025 (среда) |

Чтобы разобраться во всех изменениях законодательства и избежать ошибок при исчислении и уплате подоходного налога, в разделах данного материала содержатся отсылочные нормы на основные законодательные акты, регулирующие порядок исчисления и уплаты указанного налога.

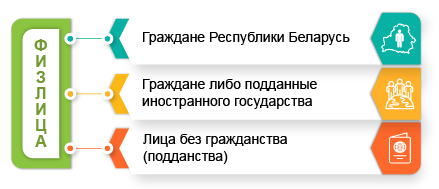

1. Плательщики подоходного налога

Плательщиками подоходного налога признаются физические лица (ч.1 ст.195 НК).

Под физическими лицами понимаются (п.5 ст.14 НК):

• граждане Республики Беларусь (ст.8 Закона от 01.08.2002 № 136-З «О гражданстве Республики Беларусь»);

• граждане либо подданные иностранного государства (ч.1 ст.9 Закона № 136-З);

• лица без гражданства (подданства) (ч.2 ст.9 Закона № 136-З).

К физическим лицам относятся белорусские и иностранные индивидуальные предприниматели (ч.1, 2 п.1 ст.19 НК).

|

Дополнительно по теме • О направлении разъяснения. |

2. Объект обложения подоходным налогом

Объектом обложения подоходным налогом признаются доходы, полученные плательщиками (п.1 ст.196 НК):

• от источников в Республике Беларусь и (или) от источников за пределами Республики Беларусь, - для физических лиц, признаваемых налоговыми резидентами Республики Беларусь в соответствии со ст.17 НК;

• от источников в Республике Беларусь, - для физических лиц, не признаваемых налоговыми резидентами Республики Беларусь.

|

Пример Гражданин Российской Федерации (не является налоговым резидентом Республики Беларусь) прибыл в Республику Беларусь для участия в семинаре в качестве лектора. Доход от участия в семинаре он получил от организации - организатора семинара (от источника в Республике Беларусь). Данный доход является объектом налогообложения в Республике Беларусь. |

| Плательщики |

|

Физические лица (граждане Республики Беларусь, граждане иностранного государства, лица без гражданства) | ||||||||

| Срок фактического нахождения в календарном году |

|

На территории Республики Беларусь - более 183 дней | За пределами территории Республики Беларусь - 183 дня и более | |||||||

| Источник получения дохода |

|

За пределами Республики Беларусь - ст.198 НК | На территории Республики Беларусь - ст.197 НК | |||||||

|

Справочно Порядок подтверждения физическим лицом времени фактического нахождения на территории Республики Беларусь и представления в налоговые органы документов, необходимых для такого подтверждения, а также перечень таких документов установлены п.4 ст.17 НК. Положение о документах, удостоверяющих личность, и Положение о документах для выезда из Республики Беларусь и (или) въезда в Республику Беларусь, утв. Указом от 03.06.2008 № 294 «О документировании населения Республики Беларусь». С 1 сентября 2021 г. - также Положение о биометрических документах, удостоверяющих личность, и Положение о биометрических документах для выезда из Республики Беларусь и (или) въезда в Республику Беларусь, утв. Указом № 294. Доходом признается определяемая в соответствии с налоговым законодательством экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить (подп.2.6 п.2 ст.13 НК). |

Налоговое резидентство физического лица определяется применительно к каждому календарному году (ч.3 п.1 ст.17 НК).

Если нет возможности определить статус в общем порядке (исходя из нахождения на территории Республики Беларусь более 183 дней в календарном году или за ее пределами 183 дня и более) в текущем календарном году, его следует определять исходя из данных прошлого года. То есть, если лицо фактически находилось в Республике Беларусь в предыдущем календарном году более 183 дней, то оно будет признаваться налоговым резидентом Республики Беларусь в текущем календарном году (ч.2 п.1 ст.17 НК).

|

Пример В мае текущего года возникла необходимость определить налоговый статус физического лица. Данное лицо с февраля по март этого года включительно (60 дней) находилось за пределами Республики Беларусь, а в январе и с апреля по май (92 дня) - в Республике Беларусь. Длительность нахождения физического лица в Республике Беларусь в предыдущем календарном году составила 273 дня. Так как по данным текущего года нельзя определить налоговый статус физического лица в общем порядке, то используются данные прошлого года. Таким образом, физическое лицо признается налоговым резидентом Республики Беларусь. |

Временем фактического нахождения на территории Республики Беларусь является время непосредственного пребывания физического лица в Республике Беларусь, а также время, на которое это лицо выезжало за пределы территории Республики Беларусь:

• на лечение;

• в командировку;

• на отдых, при условии, если время нахождения на таком отдыхе в совокупности составило не более 60 календарных дней в течение календарного года. Если общее количество дней фактического нахождения физлица за пределами территории Республики Беларусь на отдыхе в совокупности в течение календарного года превысило 60 календарных дней, весь период такого нахождения за пределами территории Республики Беларусь не относится ко времени фактического нахождения на территории Республики Беларусь (п.2 ст.17 НК).

Не относится ко времени фактического нахождения на территории Республики Беларусь время, в течение которого физическое лицо находилось в Республике Беларусь:

• в качестве лица, имеющего дипломатический или консульский статус, или в качестве члена семьи такого лица;

• в качестве сотрудника международной, межгосударственной или межправительственной организации, созданной в соответствии с международным договором, участницей которого является Республика Беларусь, или в качестве члена семьи такого сотрудника (не распространяется на граждан Республики Беларусь);

• на лечении или отдыхе, если это физическое лицо находилось в Республике Беларусь исключительно с такими целями;

• исключительно для следования из одного иностранного государства в другое иностранное государство через территорию Республики Беларусь одним транспортным средством либо исключительно в целях пересадки с одного транспортного средства на другое при таком следовании (транзитное следование) (п.3 ст.17 НК).

2.1. Доходы, признаваемые объектом обложения подоходным налогом

Перечень доходов физических лиц, признаваемых объектом налогообложения, приведен в п.1 ст.197 и ст.198 НК.

| Доходы, признаваемые объектом обложения подоходным налогом, полученные от источников: | |

| в Республике Беларусь | за пределами Республики Беларусь |

| Дивиденды и проценты, полученные от белорусской организации, а также проценты, полученные от белорусского индивидуального предпринимателя или иностранной организации, осуществляющей деятельность на территории Республики Беларусь через постоянное представительство | Дивиденды и проценты, полученные от иностранной организации (за исключением процентов, полученных от иностранной организации, осуществляющей деятельность на территории Республики Беларусь через постоянное представительство), а также проценты, полученные от иностранного индивидуального предпринимателя |

| Подпункт 1.1 п.1 ст.197 НК | Пункт 1 ст.198 НК |

|

Справочно Дивиденды - доход, начисленный организацией (кроме простого товарищества) участнику (акционеру) по принадлежащим данному участнику (акционеру) долям (паям, акциям) в порядке распределения прибыли, остающейся после налогообложения, а также доход от доверительного управления составляющим паевой инвестиционный фонд имуществом, выплачиваемый владельцу инвестиционных паев по принадлежащим ему инвестиционным паям (за исключением части средств, получаемых в связи с прекращением существования этого фонда).К дивидендам приравниваются любые доходы, начисленные унитарным предприятием собственнику его имущества - юридическому или физическому лицу в порядке распределения прибыли, остающейся после налогообложения, а также приходящаяся на долю вышедшего (исключенного) участника хозяйственного общества часть прибыли, остающейся после налогообложения, полученная этим обществом с момента выхода (исключения) этого участника до момента расчета с ним (подп.2.4 п.2 ст.13 НК) | |

| Страховое возмещение и (или) обеспечение при наступлении страхового случая, полученные от белорусской страховой организации и (или) от иностранной организации, осуществляющей деятельность на территории Республики Беларусь через постоянное представительство | Страховое возмещение и (или) обеспечение при наступлении страхового случая, полученные от иностранной страховой организации (за исключением иностранной страховой организации, осуществляющей деятельность на территории Республики Беларусь через постоянное представительство) |

| Подпункт 1.2 п.1 ст.197 НК | Пункт 2 ст.198 НК |

| Доходы от использования объектов интеллектуальной собственности | |

| Подпункт 1.3 п.1 ст.197 НК | Пункт 3 ст.198 НК |

| Доходы от сдачи в аренду (передачи в финансовую аренду (лизинг)) или от иного использования имущества, включая стоимость улучшения имущества, находившегося в пользовании других лиц и возвращенного его собственнику | |

| Подпункт 1.4 п.1 ст.197 НК | Пункт 4 ст.198 НК |

| Доходы от отчуждения недвижимого имущества, в том числе предприятия как имущественного комплекса (его части) | |

| Подпункт 1.5.1 п.1 ст.197 НК | Подпункт 5.1 п.5 ст.198 НК |

|

Справочно Имущество физического лица - это совокупность вещей и материальных ценностей, находящихся в собственности физического лица. Собственник вправе отчуждать свое имущество в собственность другим лицам (п.2 ст.210 ГК).К недвижимому имуществу относятся земельные участки, участки недр, поверхностные водные объекты и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе леса, многолетние насаждения, капитальные строения (здания, сооружения), незавершенные законсервированные капитальные строения, изолированные помещения, машино-места. К недвижимым вещам также приравнивается предприятие в целом как имущественный комплекс (п.1 ст.130 ГК). В случаях, предусмотренных законодательными актами, недвижимое имущество, права на него и сделки с ним подлежат государственной регистрации (п.1 ст.131, п.1 ст.165 ГК). Порядок такой регистрации определен Законом от 22.07.2002 № 133-З «О государственной регистрации недвижимого имущества, прав на него и сделок с ним» | |

| Доходы от отчуждения акций или иных ценных бумаг, долей учредителей (участников) в уставном фонде, паев в имуществе иностранных организаций либо их части | |

| Подпункт 1.5.2 п.1 ст.197 НК | Подпункт 5.2 п.5 ст.198 НК |

| Доходы от отчуждения акций или иных ценных бумаг, долей учредителей (участников) в уставном фонде, паев в имуществе белорусских организаций либо их части |

- |

| Подпункт 1.5.3 п.1 ст.197 НК |

- |

|

Справочно Ценной бумагой являются документ либо совокупность определенных записей, удостоверяющие с соблюдением установленной формы и (или) обязательных реквизитов имущественные и неимущественные права. С передачей ценной бумаги переходят все удостоверяемые ею права в совокупности (ст.143 ГК).К ценным бумагам относятся: государственная облигация, облигация, вексель, чек, депозитный и сберегательный сертификаты, банковская сберегательная книжка на предъявителя, коносамент, акция, приватизационные ценные бумаги и другие документы, которые законодательством о ценных бумагах или в установленном им порядке отнесены к числу ценных бумаг (ч.1 ст.144 ГК). Порядок обращения ценных бумаг установлен Инструкцией, утв. постановлением Минфина от 31.08.2016 № 76. Доверительное управление ценными бумагами (правами, удостоверенными бездокументарными ценными бумагами) предусмотрено ст.908 ГК и ст.33 Закона от 05.01.2015 № 231-З «О рынке ценных бумаг» | |

| Доходы от отчуждения прав требования | |

| Подпункт 1.5.4 п.1 ст.197 НК | Подпункт 5.3 п.5 ст.198 НК |

| Доходы от отчуждения иного имущества | |

| Подпункт 1.5.5 п.1 ст.197 НК | Подпункт 5.4 п.5 ст.198 НК |

| Вознаграждения за исполнение трудовых или иных обязанностей, включая денежные вознаграждения и надбавки за особые условия работы (службы), выполненную работу, оказанную услугу, совершение действия (бездействие) | |

| Подпункт 1.6 п.1 ст.197 НК | Пункт 6 ст.198 НК |

| Пенсии, пособия, стипендии и иные аналогичные выплаты | |

| Подпункт 1.7 п.1 ст.197 НК | Пункт 7 ст.198 НК |

| Доходы, полученные от использования любых транспортных средств, а также штрафы и иные санкции за простой (задержку) таких транспортных средств в пунктах погрузки (выгрузки) | |

| Подпункт 1.8 п.1 ст.197 НК | Пункт 8 ст.198 НК |

| Доходы, полученные от использования трубопроводов, линий электропередачи, объектов электросвязи и иных средств связи, включая компьютерные сети |

- |

| Подпункт 1.9 п.1 ст.197 НК |

- |

| Иные доходы | |

| Подпункт 1.10 п.1 ст.197 НК | Пункт 9 ст.198 НК |

Дата фактического получения дохода определяется в соответствии со ст.213 НК.

|

Дополнительно по теме • Вознаграждение по итогам работы за год после увольнения: разбираем ситуацию. • Выплата работникам единовременной премии за организацию и проведение конференции. • Мотивирующая разовая премия: разбираем ситуацию. • О направлении разъяснения. • Работник белорусской организации с августа 2022 г. дистанционно работает на территории России и на постоянной основе проживает там с семьей. В октябре 2023 г. у работника на этой территории родился ребенок. Облагается ли его зарплата подоходным налогом в Республике Беларусь? Вправе ли организация при исчислении подоходного налога предоставлять работнику стандартный налоговый вычет на ребенка? • В результате реорганизации из организации «А» выделяется организация «Т». Работнику организации «А», решившему расторгнуть трудовой договор, при увольнении в соответствии с коллективным договором выплачено выходное пособие в размере одного среднемесячного заработка. Следует ли удерживать подоходный налог при выплате выходного пособия? • Гражданин Республики Беларусь, являющийся собственником унитарного предприятия, в феврале 2023 г. продал это предприятие белорусской организации за 100 000 руб. Необходимо ли организации с выплачиваемого физическому лицу дохода от продажи этого предприятия удержать подоходный налог? • Профсоюзная организация в связи с необходимостью оздоровления в феврале 2023 г. оказала своему члену, работнику этой профсоюзной организации (место основной работы), материальную помощь в размере 740 руб. В марте 2023 г. профсоюзная организация в связи 40-летием, а также за активное участие в деятельности профсоюзной организации премировала этого работника в размере 700 руб. Подлежат ли доходы, выплаченные профсоюзной организацией своему члену, обложению подоходным налогом? • Организация в феврале 2023 г. в связи с пятилетием со дня своего образования организовала для своих работников праздничный банкет и премировала их. Необходимо ли организации с указанной премии удержать подоходный налог и перечислить его в бюджет? • Физическое лицо - резидент Кыргызстана оказывает посреднические услуги белорусской организации на территории Кыргызстана. Облагается ли этот доход подоходным налогом? • На основании приказа директора футбольного клуба отдельным спортсменам и тренеру клуб будет выплачивать именные стипендии в размере 10 БВ в месяц. Облагаются ли эти стипендии подоходным налогом? • Коммерческая организация в октябре 2021 г. заключила договор подряда с самозанятым физлицом об изготовлении и доставке в офис готовых обедов для своих работников. Нужно ли удерживать подоходный налог с выплачиваемого этому лицу вознаграждения? • Работнику в июне 2021 г. выплачена доплата к заработной плате в размере 120 руб. (равна сумме взносов на профессиональное пенсионное страхование этого работника). Облагается ли данная доплата подоходным налогом? • Индивидуальный предприниматель арендует помещение у физлица и уплачивает аренду. Кто должен уплачивать подоходный налог (ИП не должен доплачивать 13 % или физлицо должно платить 13 % при получении арендной платы)? |

2.2. Доходы, не признаваемые объектом обложения подоходным налогом

Объектом обложения подоходным налогом не признаются доходы, указанные в п.2 ст.196 НК.

Кроме того, не признаются объектом обложения подоходным налогом:

• доходы физических лиц в размере предоставленных им безналичных жилищных субсидий (подп.1.7 п.1 Указа от 29.08.2016 № 322 «О предоставлении безналичных жилищных субсидий»);

• с 1 апреля 2020 г. доходы в размере стоимости средств индивидуальной защиты, антисептических лекарственных средств и дезинфицирующих средств, питания, получаемых в связи с проведением санитарно-противоэпидемических, в том числе ограничительных, мероприятий (подп.2.9 п.2 Указа от 24.04.2020 № 143 «О поддержке экономики»);

• до 1 января 2026 г. доход, выплачиваемый банком физическому лицу в денежной или натуральной форме, электронными деньгами, в размере, не превышающем 2 % от суммы платежа в безналичной форме за товар (работу, услугу), осуществленного данным физическим лицом при использовании банковской платежной карточки, платежного программного приложения, системы дистанционного банковского обслуживания, а также при использовании или погашении электронных денег (ч.1 подп.1.5 п.1 Указа от 16.10.2014 № 493 «О развитии безналичных расчетов»).

|

Дополнительно по теме • Доходы, освобождаемые от подоходного налога в 2024 году. Комментарий к Закону от 27.12.2023 № 327-3. • Подоходный налог: доходы, не признаваемые объектом налогообложения, освобождаемые от налогообложения. • Дарим клиентам к празднику цветы: бухучет и налогообложение. • Выездное мероприятие в организации к 8 Марта: разбираем ситуацию. • Вакцинация работников: разбираем ситуацию. • Вакцинация работников и членов их семей: разбираем ситуацию. • Организация приобрела пластиковые рамки для почетных грамот для награждения лучших работников к профессиональному празднику. Возникает ли объект обложения по подоходному налогу и для отчислений в бюджет фонда при списании таких рамок? • В связи с ликвидацией ЧУП сотрудникам выплачивается выходное пособие в размере не менее трех среднемесячных заработков. Облагается ли пособие подоходным налогом и взносами в бюджет фонда и Белгосстрах? • Спортивная организация несет расходы по оплате за спортсменов медицинских осмотров. Признаются ли указанные расходы организации доходом спортсменов, подлежащим обложению подоходным налогом? • В сентябре 2023 г. военная часть произвела выплату военнослужащим денежной компенсации вещевого имущества. Признается ли выплата доходом военнослужащих, подлежащим обложению подоходным налогом? • Работнику, воспитывающему ребенка-инвалида до 18 лет, ежемесячно предоставляется один дополнительный свободный от работы день с оплатой в размере среднего дневного заработка за счет средств государственного социального страхования (ч.1 ст.265 ТК). Надо ли удерживать подоходный налог и начислять взносы в бюджет фонда и Белгосстрах на сумму среднего заработка за этот день? • Белорусская организация (г. Витебск) в феврале 2023 г. организовала встречу с представителями армянской организации для заключения договора. Белорусская организация оплатила авиабилеты для представителей армянской организации по маршруту Ереван - Минск и обратно, а также стоимость трансфера Минск - Витебск и обратно. Признается ли стоимость оплаченных белорусской организацией авиабилетов, а также услуг по трансферу доходом представителей армянской организации, подлежащим обложению подоходным налогом? • Организация в сентябре 2022 г. заключила с работником договор использования принадлежащего ему автомобиля в служебных целях. Кроме компенсации за износ автомобиля работнику на основании подтверждающих документов компенсируется стоимость топлива, фактически израсходованного в процессе эксплуатации автомобиля для нужд нанимателя, а также стоимость ремонта, техосмотров. Признаются ли выплачиваемые работнику компенсации его доходом, подлежащим обложению подоходным налогом? • Со своим работником ООО 01.07.2021 заключило договор об использовании легкового автомобиля в служебных целях на 1 год с ежемесячной выплатой компенсации. Признается ли указанная компенсация доходом работника, подлежащим обложению подоходным налогом? • Организация 5 марта 2022 г. провела корпоративное мероприятие, посвященное празднованию 23 февраля и 8 Марта, и понесла расходы на аренду кафе, организацию развлекательной программы и фуршета. Участниками мероприятия помимо работников были члены их семей, бывшие работники, а также бизнес-партнеры. Некоторым участникам, победившим в конкурсах, вручены призы. Признаются ли указанные расходы организации для участников мероприятия объектом обложения подоходным налогом? • В марте 2022 г. ООО участвовало в любительских соревнованиях по баскетболу. У сторонней организации заказана и выдана работникам для участия в них спортивная форма с логотипом общества. По окончании соревнований выданная работникам форма осталась в их собственности. Признается ли спортивная форма для работников доходом, подлежащим обложению подоходным налогом? |

|

Пример Физическое лицо (налоговый резидент Республики Беларусь) получило денежный перевод в сумме 500 долл. США из-за границы от дочери. Полученные денежные средства не признаются объектом налогообложения, так как такой доход получен от близкого родственника. |

|

Справочно К лицам, состоящим в отношениях близкого родства, относятся родители (усыновители, удочерители), дети (в том числе усыновленные, удочеренные), родные братья и сестры, дед, бабка, внуки, прадед, прабабка, правнуки, супруги (абз.3 ч.2 ст.195 НК). |

|

Пример Физическое лицо (налоговый резидент Республики Беларусь) получило посылку от брата жены из-за границы. Доход в натуральной форме не является объектом налогообложения, так как получен от лица, с которым физическое лицо состоит в отношениях свойства (близкий родственник супруги). |

|

Справочно К лицам, состоящим в отношениях свойства, относятся близкие родственники другого супруга, в том числе умершего, объявленного умершим (абз.4 ч.2 ст.195 НК). |

|

Пример Супруг, зарегистрированный в качестве индивидуального предпринимателя, заключил со своей супругой договор на оказание бухгалтерских услуг. Полученное по этому договору вознаграждение будет являться доходом и облагаться налогом в общеустановленном порядке. |

|

Пример Организация приобретает питьевую бутилированную воду как для работников, так и для посетителей. Стоимость этой воды объектом обложения подоходным налогом не признается. |

|

Пример Организация компенсировала работникам стоимость обезвреживающих средств, приобретенных ими за свой счет. Объект обложения подоходным налогом отсутствует. |

|

Пример Производственное предприятие приобрело для работников антисептические лекарственные и дезинфицирующие средства. Объект обложения подоходным налогом отсутствует. |

|

Дополнительно по теме • Компенсация работнику за износ авто, используемого в служебных целях. • Организация арендует квартиру для своего работника у физлица. Условиями договора за сохранность имущества предусмотрена передача арендодателю залога в виде денежных средств. Возникает ли у организации обязанность удержания и перечисления в бюджет подоходного налога при передаче физическому лицу залога в денежной форме? • Профсоюзная организация оплатила стоимость туристической поездки выходного дня в Музейный комплекс старинных народных ремесел и технологий «Дудутки», организованной для членов этой профсоюзной организации. Следует ли с суммы оплаты удержать подоходный налог? • В октябре 2021 г. при проведении спортивно-массового мероприятия среди спортивных клубов одна команда вручила другой команде ценный подарок. Возникает ли объект обложения подоходным налогом? • В сети магазинов автозапчастей для покупателей действует программа лояльности, по которой начисляются бонусные баллы на карту покупателя за покупки. При следующих покупках накопленные баллы списываются, уменьшая сумму к оплате. Одновременно для поощрения работников, которые помогали покупателям в выборе покупки, столько же баллов начисляется и на их карту. Затем продавцы могут их использовать как скидку при приобретении товаров в этих магазинах. Будут ли суммы начисленных бонусных баллов работникам объектом обложения подоходным налогом? • Вышестоящая организация на расчетный счет первичной профсоюзной организации перечислила единовременное вознаграждение председателю за активную общественную деятельность по защите трудовых, социально-экономических прав, законных интересов членов профсоюза и в связи с юбилейной датой (50 лет) в размере 2 БВ. Нужно ли профсоюзной организации с указанного вознаграждения удержать подоходный налог? • Индивидуальный предприниматель применяет УСН без НДС. Надо ли ему уплачивать подоходный налог при снятии наличных денежных средств со своего текущего счета? |

3. Порядок исчисления и налоговая база подоходного налога

3.1. Порядок исчисления подоходного налога

Сумма подоходного налога исчисляется (ст.215 НК):

• по доходам от сдачи физическим лицам жилых и нежилых помещений, машино-мест - исходя из размера фиксированных сумм подоходного налога;

• по другим доходам - как произведение налоговой базы и налоговой ставки.

При определении налоговой базы подоходного налога учитываются все доходы плательщика, полученные им как в денежной, так и в натуральной формах.

Если из дохода плательщика по его распоряжению, по решению суда или иных органов производятся какие-либо удержания, такие удержания не уменьшают налоговую базу подоходного налога (п.1 ст.199 НК).

Налоговая база подоходного налога определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки (п.2 ст.199 НК).

|

Пример Заработная плата сотрудника организации за март текущего года составила 820 руб. Ежемесячно из его зарплаты удерживаются: • административный штраф - 50 руб. (на основании исполнительного листа); • погашение кредита - 30 руб. (по заявлению сотрудника). Поскольку для целей исчисления подоходного налога указанные удержания не уменьшают налоговую базу подоходного налога, то налоговая база определяется исходя из дохода в сумме 820 руб. |

|

Пример Организация сотруднику за апрель текущего года начислила: • заработную плату - 950 руб.; • вознаграждение по договору подряда - 130 руб. Заработная плата и вознаграждение облагаются подоходным налогом по ставке 13 % (п.1 ст.214 НК). Таким образом, налоговая база по указанным доходам определяется суммарно и равна 1 080 руб. (950 + 130). |

3.2. Особенности определения налоговой базы при получении отдельных доходов

Особенности определения налоговой базы при получении дохода в натуральной форме установлены ст.200 НК.

Доходами в натуральной форме признаются доходы в виде товаров, работ, услуг, иного имущества.

|

Справочно Товаром признается имущество (за исключением имущественных прав), реализуемое либо предназначенное для реализации, если иное не установлено НК или таможенным законодательством (подп.2.27 п.2 ст.13 НК). Работой признается деятельность, результаты которой имеют материальное выражение и могут быть реализованы для удовлетворения потребностей организации и (или) физических лиц (подп.2.21 п.2 ст.13 НК). Услуга - деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности либо по ее завершении. Предоставление имущества в аренду (финансовую аренду (лизинг)) не является услугой, если иное не предусмотрено НК применительно к отдельным налогам, сборам (пошлинам) (подп.2.30 п.2 ст.13 НК). |

При получении плательщиком дохода от организаций и индивидуальных предпринимателей в натуральной форме в виде товаров (работ, услуг), иного имущества сумма дохода для расчета налоговой базы определяется:

• как стоимость (с учетом НДС, а для подакцизных товаров - и акцизов) этих товаров (работ, услуг), иного имущества, исчисленная исходя из регулируемых цен (тарифов);

• при отсутствии регулируемых цен (тарифов) - организациями и индивидуальными предпринимателями самостоятельно (с учетом НДС, а для подакцизных товаров - и акцизов), но не менее стоимости товаров (работ, услуг), иного имущества, определенной в соответствии с ч.2 п.1 ст.200 НК (ч.1 п.1 ст.200 НК).

При получении дохода в натуральной форме налоговая база подоходного налога определяется в зависимости от вида имущества в размере не менее его стоимости, определенной в соответствии с абз.2-8 ч.2 п.1 ст.200 НК.

| Вид имущества | Налоговая база (ч.2 п.1 ст.200 НК) |

| Капитальные строения (здания, сооружения), их части, машино-места, доли в праве собственности на указанное имущество | Размер оценочной стоимости, определенной на дату получения дохода территориальными организациями по государственной регистрации недвижимого имущества, прав на него и сделок с ним. При отсутствии такой стоимости - в размере стоимости, определенной в порядке, установленном законодательством для исчисления налога на недвижимость с физических лиц (абз.2) |

| Акции | Размер номинальной стоимости акций (абз.3) |

| Доли в уставных фондах организаций | Размер части стоимости чистых активов организации, пропорциональной размеру доли физического лица в уставном фонде организации (абз.4) |

| Паи в производственных кооперативах | Размер стоимости пая (абз.5) |

| Предприятие как имущественный комплекс | Балансовая стоимость имущества предприятия (абз.6) |

| Земельные участки | Кадастровая стоимость земельных участков (абз.7). Справочно Кадастровую стоимость земельных участков см. здесь |

| Иные товары (работы, услуги), имущество | Цена (тариф) на идентичные товары (работы, услуги), имущество на основании сведений изготовителей, исполнителей, субъектов торговли о ценах (тарифах) на товары (работы, услуги), имущество, содержащихся в специальных отечественных и зарубежных справочниках, каталогах, периодических изданиях, информационных материалах субъектов торговли (в том числе размещенных на сайтах в сети Интернет). При наличии двух и более источников информации, содержащих сведения о ценах (тарифах) на идентичные товары (работы, услуги), имущество, налоговая база определяется исходя из сведений о наименьшей цене (тарифе) (абз.8). Справочно Идентичные товары - товары, имеющие одинаковые характерные для них основные признаки, если иное не установлено для определения таможенной стоимости товаров таможенным законодательством. При определении идентичности товаров учитываются, в частности, их физические характеристики, качество, товарный знак, функциональное назначение и репутация на рынке, страна происхождения и производитель. При этом незначительные различия во внешнем виде таких товаров могут не учитываться (подп.2.8 п.2 ст.13 НК).Идентичными работами (услугами) признаются работы (услуги), имеющие одинаковые характерные для них основные признаки (подп.2.7 п.2 ст.13 НК). В случае отсутствия в указанных источниках информации о цене (тарифе) на идентичные товары (работы, услуги), имущество налоговая база определяется по цене (тарифу) на однородные товары (работы, услуги), имущество (ч.3 п.1 ст.200 НК). Справочно Однородные товары - товары, которые, не являясь идентичными, имеют сходные характеристики и состоят из схожих компонентов, что позволяет им осуществлять одни и те же функции и (или) быть коммерчески взаимозаменяемыми, если иное не установлено для определения таможенной стоимости товаров таможенным законодательством. При определении однородности товаров учитываются, в частности, их качество, товарный знак, репутация на рынке, страна происхождения (подп.2.17 п.2 ст.13 НК) |

При определении цен (тарифов) на идентичные или однородные товары (работы, услуги), имущество принимаются во внимание сделки, предусматривающие денежную форму исполнения обязательств, между лицами, не являющимися взаимозависимыми. Сделки между взаимозависимыми лицами могут приниматься во внимание только в тех случаях, когда наличие отношений между этими лицами не повлияло на условия таких сделок (ч.4 п.1 ст.200 НК).

|

Справочно Взаимозависимыми лицами признаются физические лица и (или) организации при наличии между ними отношений, которые оказывают и (или) могут оказывать непосредственное влияние на условия и (или) экономические результаты их деятельности и (или) деятельности представляемых ими лиц (ч.1 п.1 ст.20 НК). |

|

Пример В марте текущего года организация подарила работницам к празднику 8 Марта продукцию собственного производства - комплекты постельного белья. Фактическая себестоимость этой продукции составляет 62 руб., отпускная (прейскурантная) цена - 96 руб. (с учетом НДС). В этом случае налоговая база определяется исходя из дохода в сумме 96 руб. |

|

Пример В январе текущего года организация оплатила за работника услуги мобильной связи (разговоры произведены им в личных целях) в размере 15 руб. (с учетом НДС). В этом случае налоговая база определяется исходя из дохода в сумме 15 руб. |

К доходам, полученным плательщиком в натуральной форме, в том числе относятся (п.2 ст.200 НК):

• оплата (полностью или частично) за него организациями или физическими лицами товаров (работ, услуг), имущества или имущественных прав, в том числе жилищно-коммунальных услуг, питания, отдыха, обучения в интересах плательщика (подп.2.1);

• полученные им товары, выполненные в его интересах работы, оказанные услуги на безвозмездной основе (подп.2.2);

• оплата труда в натуральной форме (подп.2.3).

| Доходы | Норма НК |

| В виде дивидендов (п.10 ст.199 НК) | Пункт 6 ст.182, п.3 ст.199 |

| Полученные плательщиком - налоговым резидентом Республики Беларусь от белорусской организации, осуществляющей на территории иностранного государства деятельность, признаваемую в соответствии с международными договорами и (или) законодательством этого иностранного государства деятельностью через постоянное представительство (ч.1 п.2 ст.224 НК) | Пункт 5 ст.199 |

| В виде процентов по сберегательным сертификатам, банковским вкладам (депозитам), денежным средствам, находящимся на текущем (расчетном) банковском счете в банках | Пункт 9 ст.199 |

| Полученные по договорам страхования | Статья 201 |

| По операциям с ценными бумагами и финансовыми инструментами срочных сделок | Статья 202 |

| По операциям доверительного управления денежными средствами | Статья 203 |

| От участия в фондах банковского управления | Статья 204 |

| При осуществлении предпринимательской, нотариальной деятельности | Статья 205 |

| Отдельных категорий граждан (подданных) иностранных государств | Статья 206 |

|

Дополнительно по теме • Вручаем подарки. Учет и налогообложение: шпаргалка бухгалтера. • Материальная помощь: предоставление, учет, налогообложение. • Новогодние доходы и расходы: исчисляем налоги и оформляем расходы. |

4. Доходы, освобождаемые от подоходного налога

Доходы, освобождаемые от подоходного налога, приведены в ст.208 НК.

Кроме того, освобождаются от подоходного налога доходы плательщиков, полученные от реализации долей в уставном фонде резидентов Парка высоких технологий, принадлежащих физическому лицу непрерывно не менее 365 календарных дней, акций резидентов Парка высоких технологий, отчуждаемых не ранее 365 календарных дней с даты приобретения (ч.2 п.31 Положения о Парке высоких технологий, утв. Декретом от 22.09.2005 № 12).

Освобождаются от подоходного налога средства семейного капитала, в том числе проценты, начисленные ОАО «АСБ "Беларусбанк"» за период размещения средств семейного капитала в банковские вклады (депозиты) «Семейный капитал» физических лиц (подп.1.4 п.1 Указа от 18.09.2019 № 345 «О семейном капитале»).

Перечень международных организаций, иностранных государств, доходы сотрудников, граждан (подданных) которых не подлежат налогообложению в соответствии с законодательством и международными договорами, утв. Указом от 03.04.2007 № 162.

С 1 января 2024 г. расширен перечень доходов, освобождаемых от обложения подоходным налогом. Комментарий см. здесь.

|

Дополнительно по теме • НК-2024: изменения по подоходному налогу. Комментарий к Закону от 27.12.2023 № 327-З «Об изменении законов по вопросам налогообложения». • Доходы, освобождаемые от подоходного налога в 2024 году. Комментарий к Закону от 27.12.2023 № 327-3. • 19 практических ситуаций по исчислению подоходного налога при закупке у населения сельскохозяйственной продукции в 2024 году. • Студенческие отряды: полезные советы и сервисы; оформление, учет и налоги в помощь кадровику и бухгалтеру. • Подоходный налог: отдельные виды доходов, освобождаемых от налогообложения. • Денежная выплата к 23 февраля: налогообложение, учет, включение в расчет пособий по нетрудоспособности и отпускных. • Матпомощь на удешевление питания: зарплатные налоги, бухгалтерский и налоговый учет. • Облагаются ли подоходным налогом денежные средства, полученные на банковскую карточку от родственников (отец, мать)? • Организация к 23 февраля 2023 г. своим работникам (мужчинам), для которых эта организация является местом основной работы, выплатила премию в размере 500 руб. Следует ли облагать ее подоходным налогом? |

Проиндексированы (увеличены) размеры доходов, освобождаемых от подоходного налога.

| Вид дохода | Размер дохода, освобождаемого от подоходного налога, на 2024 г., руб. |

| Стоимость путевок в санаторно-курортные и оздоровительные организации Республики Беларусь, приобретенных для детей в возрасте до 18 лет, оплаченных или возмещенных за счет средств белорусских организаций или белорусских индивидуальных предпринимателей |

Без ограничений (п.14 ст.208 НК) |

| Доходы, полученные от физических лиц по договорам, не связанным с осуществлением предпринимательской деятельности, в результате дарения, в виде недвижимого имущества по договору ренты бесплатно | |

| Доходы, не являющиеся вознаграждениями за исполнение трудовых или иных обязанностей, получаемые от: | |

| - организаций, индивидуальных предпринимателей, нотариусов, являющихся местом основной работы (службы, учебы), в том числе полученные пенсионерами, ранее работавшими в этих организациях и у ИП; |

3 151 от каждого источника в течение календарного года; |

| - иных организаций, индивидуальных предпринимателей, нотариусов, не являющихся местом основной работы (службы, учебы) | |

| Доходы в виде оплаты страховых услуг страховых организаций Республики Беларусь, в том числе по договорам добровольного страхования жизни, дополнительной пенсии, медицинских расходов, получаемые от организаций и ИП, являющихся местом основной работы (службы, учебы), в том числе пенсионерами, ранее работавшими в этих организациях и у этих ИП, а также от профсоюзных организаций членами таких организаций | |

| Безвозмездная (спонсорская) помощь в денежной и (или) натуральной формах, поступившие на благотворительный счет банка Республики Беларусь пожертвования, полученные инвалидами, детьми-сиротами и детьми, оставшимися без попечения родителей | |

| Доходы, не являющиеся вознаграждениями за исполнение трудовых или иных обязанностей, получаемые от профсоюзных организаций, объединений профсоюзов членами таких организаций, в том числе в виде матпомощи, подарков и призов, оплаты стоимости путевок (за исключением доходов, указанных в пп.14, 29 и 30 ст.208 НК), от каждой профсоюзной организации, объединения профсоюзов в течение налогового периода: | |

| - в денежной и натуральной формах; | |

| - вознаграждения, полученные одновременно по двум основаниям - за добросовестное и активное участие в деятельности профсоюзной организации, объединения профсоюзов и в связи с государственными праздниками, праздничными днями, памятными и юбилейными датами физических лиц и организаций в совокупности с доходом, полученным в денежной и натуральной форме; |

1 340 в течение календарного года |

| - в натуральной форме в соответствии с решениями вышестоящих профсоюзных органов, объединений профсоюзов |

Без ограничений (п.38 ст.208 НК) |

|

Дополнительно по теме • Спортивно-массовое мероприятие в организации: разбираем ситуацию. • Туристическое мероприятие в организации: разбираем ситуацию. • Налогообложение выплат работнице, находящейся в декретном отпуске. • Подарок работнику: разбираем ситуацию. • Организация в октябре 2022 г. заключила со своим работником договор использования принадлежащего ему электромобиля в служебных целях. В рамках договора организация компенсирует работнику на основании подтверждающих документов расходы по заправке электромобиля электроэнергией. Является ли указанное возмещение работнику его доходом, подлежащим обложению подоходным налогом? • Организация, являющаяся основным местом работы, в ноябре 2022 г. согласно коллективному договору выплатила материальную помощь работнику при увольнении в связи с выходом на пенсию в размере его трех окладов (2 100 руб.). Облагается ли подоходным налогом сумма материальной помощи? • На предприятии есть медпункт. Медицинский работник в штате предприятия не состоит, заключен договор на оказание услуг по предрейсовому осмотру и стоматологическим услугам с ЦРБ. Предприятие возмещает ЦРБ расходы на оплату труда медработника. Облагаются ли стоматологические услуги, оказываемые работникам предприятия, подоходным налогом и начисляются ли взносы в ФСЗН? |

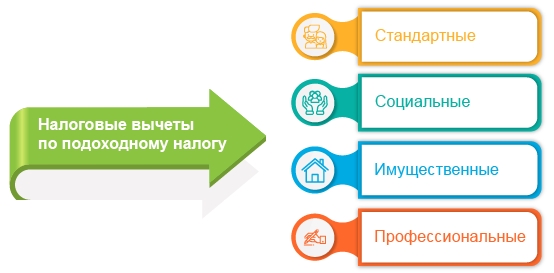

5. Налоговые вычеты

|

Дополнительно по теме • Вычеты по подоходному налогу: ответы на вопросы сообщества «Бизнес-Инфо». |

6. Стандартные налоговые вычеты

6. Стандартные налоговые вычеты

Стандартные налоговые вычеты предоставляются плательщику налоговым агентом, являющимся для него местом основной работы (службы, учебы) (ч.1 п.2 ст.209 НК).

При отсутствии места основной работы (службы, учебы) стандартные налоговые вычеты предоставляются плательщику по его письменному заявлению при предъявлении трудовой книжки, а при отсутствии трудовой книжки - по письменному заявлению плательщика с указанием причины ее отсутствия:

• в течение налогового периода - налоговым агентом;

• по окончании налогового периода - налоговым органом по доходам, подлежащим налогообложению в соответствии с подп.1.1-1.8 п.1 ст.219 НК.

При этом при отсутствии места основной работы (службы, учебы) стандартные налоговые вычеты предоставляются по выбору плательщика только одним налоговым агентом либо налоговым органом (ч.2, 3 п.2 ст.209 НК).

Индивидуальные предприниматели, нотариусы, не имеющие в течение отчетного (налогового) периода (его части) места основной работы (службы, учебы), применяют стандартные налоговые вычеты при исчислении подоходного налога с доходов, полученных соответственно от осуществления предпринимательской, нотариальной деятельности, за те календарные месяцы отчетного (налогового) периода, в которых у ИП, нотариуса отсутствовало место основной работы (службы, учебы), исходя из установленных размеров, приходящихся на каждый месяц отчетного (налогового) периода. При этом стандартный налоговый вычет, установленный подп.1.1 п.1 ст.209 НК, применяется при условии, что размер доходов, подлежащих налогообложению, уменьшенных на сумму расходов, предусмотренных ст.205 НК, не превышает в соответствующем календарном квартале 3 167 руб. (ч.5 п.2 ст.209 НК).

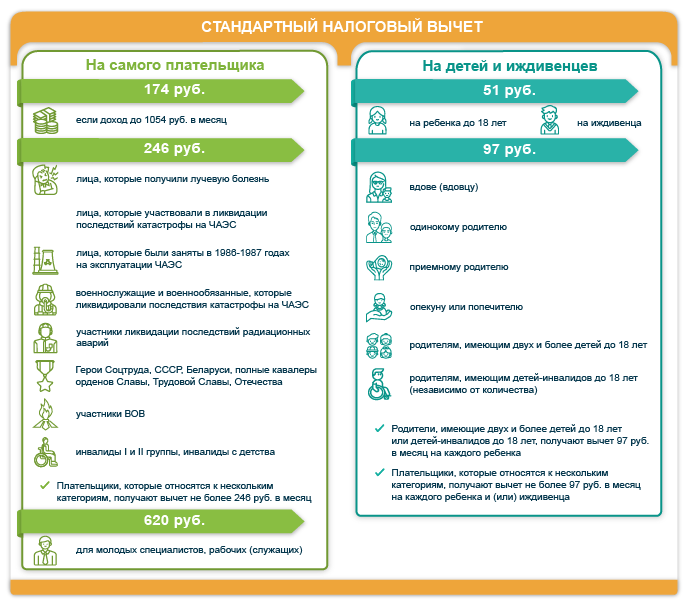

Стандартные налоговые вычеты можно условно разделить на две группы:

|

Дополнительно по теме • Стандартные налоговые вычеты по подоходному налогу: ответы на вопросы сообщества «Бизнес-Инфо». • Применение стандартного налогового вычета: ответы на вопросы сообщества «Бизнес-Инфо». • Стандартный вычет по подоходному налогу предоставляется из общего совокупного дохода за месяц. • Размеры стандартных налоговых вычетов по подоходному налогу с физических лиц в 2024 году. • Вычеты по подоходному налогу в 2024 году. Комментарий к Закону от 27.12.2023 № 327-3. • Стандартные налоговые вычеты в 2023 году: 17 практических ситуаций. • Стандартные налоговые вычеты по подоходному налогу с физических лиц. • Применение налоговых вычетов при исчислении подоходного налога: ситуации из практики. • Индивидуальный предприниматель зарегистрирован 26.03.2024, но деятельность начал с 17.09.2024. С какого периода он может применять стандартные налоговые вычеты при подаче декларации по подоходному налогу за III квартал 2024 г. (с марта, июля или сентября)? • В организации работает сотрудница на условиях внешнего совместительства на 0,5 ставки. При этом по основному месту работы она находится в отпуске по уходу за ребенком до 3 лет. Имеет ли она право на стандартные вычеты по подоходному налогу? • Физическое лицо работает по договору подряда. Имеет ли оно право на стандартные налоговые вычеты по подоходному налогу? • Имеет ли право на стандартный вычет по подоходному налогу физлицо, выполняющее в организации работы по договору подряда? • Работник уволен 10.03.2023 и принят в эту же организацию 20.03.2023. Для него организация - место основной работы в обоих случаях. При увольнении к заработку работника за период с 01.03.2023 по 10.03.2023 применен стандартный вычет 156,00 руб., поскольку заработок составил менее 944,00 руб. При исчислении подоходного налога можно ли к заработку работника за период с 20.03.2023 по 31.03.2023 применить стандартный налоговый вычет 156,00 руб., так как заработок за этот период также не превышает 944,00 руб.? • Физическому лицу за май 2022 года белорусской организацией по трудовому договору начислена заработная плата в размере 900 рублей, а также вознаграждение по договору подряда в размере 400 рублей за выполняемые в этой же организации работы. Работник является инвалидом II группы, имеет одного несовершеннолетнего ребенка. В каких размерах предоставляются указанному физическому лицу стандартные налоговые вычеты за май 2022 года? • Физическое лицо, являющееся вдовцом, имеет двоих детей, один из которых ребенок младше восемнадцати лет, а второй - студент, получающий первое высшее образование на дневной форме обучения. По месту основной работы такому лицу начислена заработная плата за январь 2022 года в размере 800 рублей. В каком размере предоставляются стандартные налоговые вычеты физическому лицу за январь 2022 года? |

6.1. Вычеты на плательщика

| Условия предоставления налогового вычета | Размер налогового вычета, руб. в месяц |

| Стандартный налоговый вычет, установленный в подп.1.1 п.1 ст.209 НК |

174 |

| Размер подлежащего налогообложению дохода, при получении которого может быть предоставлен стандартный налоговый вычет, установленный в подп.1.1 п.1 ст.209 НК |

1 054 |

| Стандартный налоговый вычет, установленный в подп.1.3 п.1 ст.209 НК |

246 |

| Стандартный налоговый вычет, установленный в подп.1.4 п.1 ст.209 НК |

620 |

6.1.1. Вычет в размере 174 руб.

Если сумма дохода плательщика, подлежащего налогообложению, не превышает 1 054 руб. в месяц, применяется вычет в размере 174 руб. в месяц (подп.1.1 п.1 ст.209 НК).

При определении дохода, подлежащего налогообложению, все облагаемые доходы суммируются. При этом не учитываются доходы, не признаваемые объектом налогообложения (п.2 ст.196 НК), и доходы, освобождаемые от налогообложения (ст.208 НК).

|

Пример Работнику по месту основной работы за март начислены: • заработная плата - 780 руб.; • премия за март - 120 руб.; • вознаграждение по договору подряда - 100 руб.; • материальная помощь в связи с рождением ребенка - 350 руб. Иные доходы, не связанные с исполнением трудовых или иных обязанностей, в текущем году не выплачивались. Доход, подлежащий обложению подоходным налогом, составляет 1 000 руб. (780 + 120 + 100). При его расчете не учитывается материальная помощь, освобождаемая от налогообложения в пределах размеров, установленных п.23 ст.208 НК (3 151 руб. за год). Так как доход, подлежащий налогообложению, не превысил установленный предел (1 054 руб.), работник имеет право на получение стандартного вычета в размере 174 руб. |

|

Пример Работнице по месту основной работы за март начислены: • заработная плата - 850 руб.; • премия за март - 100 руб. Кроме того, ко дню 8 Марта подарены живые цветы - 50 руб., выданы СИЗ - 105 руб. Доход, подлежащий обложению подоходным налогом, составляет 950 руб. (850 + 100). При его расчете не учитывается стоимость подаренных живых цветов и выданных СИЗ (подп.2.4 п.2 ст.196 НК). Так как доход, подлежащий налогообложению, не превысил установленный предел (1 054 руб.), работница имеет право на получение стандартного вычета в размере 174 руб. |

Документы для предоставления этого вычета не требуются.

|

Дополнительно по теме • Размеры стандартных налоговых вычетов по подоходному налогу с физических лиц в 2024 году. • Работник, работающий в организации по основному месту работы, принят на 0,5 ставки по внутреннему совместительству. Как предоставить стандартный налоговый вычет в размере 156 руб.? • Физическое лицо, не имеющее основного места работы и получающее доход из нескольких источников, получает стандартный вычет в фирме «А» на основании заявления. За июль 2023 г. фирма «А» начислила ему доход 900 руб. В совокупности от всех источников доход гражданина за месяц превышает 944 руб. Имеет ли право физлицо на стандартный налоговый вычет? • Индивидуальный предприниматель применяет общий порядок налогообложения с уплатой подоходного налога. Расходы определяет в размере 20 % от общей суммы подлежащих налогообложению доходов, основного места работы нет. Имеет ли ИП право на стандартный налоговый вычет в размере 156 руб. за каждый месяц квартала, если его выручка за квартал составила 6 000 руб.? • Работнику организации в феврале 2023 г. начислена заработная плата 700,00 руб. и компенсация за износ используемого в служебных целях автомобиля - 300,00 руб. Можно ли при налогообложении подоходным налогом доходов работника применить стандартный вычет 156,00 руб.? Нужно ли при определении совокупного дохода за месяц учитывать компенсацию? • В организацию трудоустроено по срочному трудовому договору несовершеннолетнее лицо в возрасте 16 лет. Предоставляется ли ему стандартный налоговый вычет по подоходному налогу в сумме 126 руб.? |

6.1.2. Вычет в размере 246 руб.

Данный вычет предоставляется отдельным категориям плательщиков на основании представленных ими документов, которые подтверждают их право на такой вычет.

| Категория плательщиков | Документы, подтверждающие право на вычет | Обоснование |

| Физические лица, заболевшие и перенесшие лучевую болезнь, вызванную последствиями катастрофы на Чернобыльской АЭС, других радиационных аварий, инвалиды, в отношении которых установлена причинная связь увечья или заболевания, приведших к инвалидности, с катастрофой на Чернобыльской АЭС, другими радиационными авариями | Удостоверение пострадавшего от катастрофы на Чернобыльской АЭС, других радиационных аварий, дающее право на льготы в соответствии со ст.18 или 19 Закона № 9-З | Абзацы 2, 3 подп.1.3 п.1, абз.2 п.4 ст.209 НК |

| Физические лица, принимавшие участие в работах по ликвидации последствий катастрофы на Чернобыльской АЭС в 1986-1987 годах в зоне эвакуации (отчуждения) или занятых в этот период на эксплуатации или других работах на Чернобыльской АЭС (в том числе временно направленных и командированных), включая военнослужащих и военнообязанных, призванных на специальные сборы и привлеченных к выполнению работ, связанных с ликвидацией последствий этой катастрофы, а также участников ликвидации последствий других радиационных аварий, указанных в подп.3.1-3.4 п.3 ст.13 Закона от 06.01.2009 № 9-З «О социальной защите граждан, пострадавших от катастрофы на Чернобыльской АЭС, других радиационных аварий» | ||

| Физические лица - Герои Социалистического Труда, Герои Советского Союза, Герои Беларуси, полные кавалеры орденов Славы, Трудовой Славы, Отечества | Книжка Героев Социалистического Труда, Героев Советского Союза, свидетельство к званию «Герой Беларуси», орденская книжка, для полных кавалеров орденов Отечества - свидетельство к ордену Отечества, а при отсутствии этих документов - справка военного комиссариата, подтверждающая указанные звания (награждение орденами) | Абзац 4 подп.1.3 п.1, абз.3 п.4 ст.209 НК |

| Физические лица - участники Великой Отечественной войны, а также лица, имеющие право на льготное налогообложение в соответствии с Законом от 17.04.1992 № 1594-XII «О ветеранах» | Удостоверение (свидетельство) единого образца, установленного для каждой категории лиц Правительством СССР до 1 января 1992 г. либо Советом Министров Республики Беларусь; удостоверение инвалида Отечественной войны; удостоверение инвалида о праве на льготы; удостоверение о праве на льготы; пенсионное удостоверение с записью «Ветеран Великой Отечественной войны»; удостоверение участника войны; свидетельство о праве на льготы; «Пасведчанне iнвалiда»; удостоверение инвалида; удостоверение инвалида боевых действий на территории других государств; удостоверение ветерана боевых действий на территории других государств; иные удостоверения |

Абзац 5 подп.1.3 п.1, абз.4 п.4 ст.209 НК |

| Физические лица - инвалиды I и II группы независимо от причин инвалидности, инвалиды с детства, дети-инвалиды в возрасте до 18 лет | «Пасведчанне iнвалiда», удостоверение инвалида, в которых содержатся данные о назначении его владельцу соответствующей группы инвалидности | Абзац 6 подп.1.3 п.1, абз.5 п.4 ст.209 НК |

Если плательщик одновременно относится к двум и более указанным категориям, то вычет предоставляется в размере, не превышающем 246 руб. в месяц (ч.2 подп.1.3 п.1 ст.209 НК).

Документы, являющиеся основанием для предоставления стандартных налоговых вычетов, представленные налоговому агенту или налоговому органу в предыдущем налоговом периоде, в последующие налоговые периоды повторно этому налоговому агенту или налоговому органу не представляются (ч.1 п.5 ст.209 НК).

|

Пример Работник является Героем Социалистического Труда и инвалидом II группы. Он в организацию представил соответствующие документы. Работник имеет право на получение стандартного вычета в размере 246 руб. в месяц. |

|

Дополнительно по теме НК-2024: изменения по подоходному налогу. Комментарий к Закону от 27.12.2023 № 327-З «Об изменении законов по вопросам налогообложения». • Вычеты по подоходному налогу и размер больничного чернобыльцам. • Доход работника, которому установлена III группа инвалидности с детства, менее 944 руб. за месяц. Можно ли предоставить работнику стандартный вычет по подоходному налогу в размере 156 руб. и 220 руб.? • Работник при приеме на работу представил удостоверение пострадавшего от катастрофы на Чернобыльской АЭС и других радиационных аварий. В удостоверении указано, что предъявитель имеет право на льготы в соответствии со ст.24 Закона от 06.01.2009 № 9-З «О социальной защите граждан, пострадавших от катастрофы на Чернобыльской АЭС, других радиационных аварий». Вправе ли бухгалтер при исчислении подоходного налога с физлиц применить стандартный вычет в сумме 177 руб.? • В организации (основное место работы) работнику - инвалиду II группы начислена зарплата 758 руб. Вправе ли организация при исчислении ему подоходного налога применить вычеты: и на основании подп.1.1 п.1 ст.209 НК в размере 126 руб. (так как начисленная зарплата менее 761 руб. в месяц); и на основании подп.1.3 п.1 ст.209 НК? |

6.1.3. Вычет в размере 620 руб.

Стандартный налоговый вычет в размере 620 руб. предоставляется молодым специалистам, молодым рабочим (служащим), получившим:

• высшее, научно-ориентированное, среднее специальное или профессионально-техническое образование и трудоустроенным в соответствии со свидетельством о направлении на работу;

• высшее, научно-ориентированное, среднее специальное или профессионально-техническое образование по специальностям для воинских формирований и военизированных организаций (ч.1 подп.1.4 п.1 ст.209 НК).

Этот стандартный налоговый вычет предоставляется в течение установленного законодательством срока обязательной:

• работы у нанимателя по распределению (перераспределению), по трудоустройству в счет брони, направлению (перенаправлению) на работу и срока продолжения с ним трудовых отношений, но не более 7 лет с даты трудоустройства у таких нанимателей;

• военной службы после получения высшего, научно-ориентированного, среднего специального или профессионально-технического образования по специальностям для воинских формирований и военизированных организаций (чч.2, 3 подп.1.4 п.1, п.4 ст.209 НК).

Документы, подтверждающие право на вычет:

• копия документов о высшем, научно-ориентированном, среднем специальном, профессионально-техническом образовании Республики Беларусь;

• свидетельство о направлении на работу - для лиц, которым место работы (военной службы) предоставляется путем распределения (перераспределения), трудоустройства в счет брони, направления (перенаправления) на работу (п.41 ст.209 НК).

|

Дополнительно по теме • Комментарий к Закону Республики Беларусь от 27 декабря 2023 г. № 327-З «Об изменении законов по вопросам налогообложения» • Вычеты по подоходному налогу в 2024 году. Комментарий к Закону от 27.12.2023 № 327-3. • Стандартные вычеты молодым специалистам. • Молодые специалисты - 2024: распределение, направление, гарантии, компенсации, прием на работу, перевод и увольнение. Полезные советы, которые упростят работу кадровику и бухгалтеру. • Разъяснения МНС порядка применения стандартного налогового вычета для молодых специалистов, молодых рабочих (служащих). • Разъяснение МНС о применении стандартного налогового вычета молодым специалистам (письмо МНС от 02.02.2024 № 3-2-11/00329). • В организацию в августе 2024 г. принят работник, направленный на работу по распределению. Трудовой договор заключен на 2 года. Работник представил копию диплома о полученном высшем образовании, свидетельство о направлении на работу. Ему как молодому специалисту предоставлен стандартный налоговый вычет, установленный подп.1.4 п.1 ст.209 НК. Если по окончании трудового договора с этим работником он будет продлен, вправе ли организация своим ЛПА установить срок предоставления указанного вычета не 7 лет, а меньше? • Какие льготы по подоходному налогу имеет молодой специалист, который устроился на работу? • В организацию принят внешний совместитель. По основному месту работы он молодой специалист. Положен ли ему стандартный налоговый вычет по подоходному налогу для молодых специалистов при работе по внешнему совместительству? • Как применить стандартные налоговые вычеты молодому специалисту, принятому на 0,5 ставки по основному месту работы с окладом 500 руб. и на 0,5 ставки по внутреннему совместительству с окладом 500 руб.? • На предприятии работает молодой специалист с 01.08.2021. Его призывали на военную службу, и он вернулся обратно на это же предприятие работать. С января 2024 г. предоставляется стандартный налоговый вычет по подоходному налогу молодым специалистам в размере 620 руб. До какого времени ему нужно предоставлять такой вычет? • В организации с августа 2022 г. работает сотрудник по распределению, получивший среднее специальное образование. В августе 2024 г. истекает срок его обязательной работы по распределению (2 года). Организация является местом основной работы. Имеет ли право сотрудник на стандартный налоговый вычет, установленный подп.1.4 п.1 ст.209 НК, в размере 620 руб.? |

6.2. Вычеты на детей и (или) иждивенцев

| Условия предоставления налогового вычета | Размер налогового вычета, руб. в месяц |

| Стандартный налоговый вычет на ребенка до 18 лет и (или) каждого иждивенца, установленный в ч.1 подп.1.2 п.1 ст.209 НК |

51 |

| Стандартный налоговый вычет, установленный в ч.5, абз.1 ч.7 и ч.9 подп.1.2 п.1 ст.209 НК, предоставляемый вдове (вдовцу), одинокому родителю, приемному родителю, опекуну или попечителю |

97 |

| Стандартный налоговый вычет, установленный в ч.8 и 9 подп.1.2 п.1 ст.209 НК, предоставляемый родителям, имеющим двух и более детей в возрасте до 18 лет или детей-инвалидов в возрасте до 18 лет |

97 |

Стандартные вычеты предоставляются плательщику на каждого находящегося у него на содержании ребенка до 18 лет и (или) иждивенца (ч.1 подп.1.2 п.1 ст.209 НК).

В целях предоставления стандартного вычета иждивенцами признаются:

| Иждивенцы | Для кого | Обоснование |

| Лица, находящиеся в отпуске по уходу за ребенком или осуществляющие уход за ребенком до достижения им возраста 3 лет | Для супруга (супруги), при его (ее) отсутствии - для лица, в установленном порядке признанного родителем ребенка, из доходов которого по решению суда или распоряжению этого лица удерживаются суммы на содержание данного иждивенца в размере не менее предусмотренного для взыскания алиментов | Абзац 2 ч.2 подп.1.2 п.1 ст.209 НК |

| Физическое лицо из числа лиц, определенных КоБС (ст.59, 60 КоБС), не являющееся родителем ребенка и не имеющее супруга (супруги), находящееся в отпуске по уходу за этим ребенком до достижения им возраста 3 лет (при наличии родителей) | Для одного из родителей ребенка | |

| Обучающиеся старше 18 лет, получающие в дневной форме получения образования общее среднее, специальное, первое профессионально-техническое, первое среднее специальное, первое высшее образование | Для их родителей | Абзац 3 ч.2 подп.1.2 п.1 ст.209 НК |

| Несовершеннолетние, над которыми установлены опека или попечительство | Для опекунов или попечителей этих несовершеннолетних | Абзац 4 ч.2 подп.1.2 п.1 ст.209 НК |

| Инвалиды I и II группы старше 18 лет | Для их родителей (усыновителей, удочерителей), супруга (супруги), опекуна или попечителя | Абзац 5 ч.2 подп.1.2 п.1 ст.209 НК |

|

Дополнительно по теме • Комментарий к Закону Республики Беларусь от 27 декабря 2023 г. № 327-З «Об изменении законов по вопросам налогообложения» (подоходный налог с физических лиц). • Вычеты по подоходному налогу в 2024 году. Комментарий к Закону от 27.12.2023 № 327-3. • Вычеты по подоходному налогу на детей: особенности применения в 2024 году. 21 практическая ситуация. • Можно ли работнику организации предоставить стандартный вычет по подоходному налогу на иждивенца - супругу в период, когда она находится в отпуске по беременности и родам? • Индивидуальный предприниматель (общий режим налогообложения) подает налоговую декларацию по подоходному налогу, в которой указывает налоговые вычеты на несовершеннолетнего ребенка. Места основной работы у него нет. Нужно ли подтверждать право на такой налоговый вычет документами? И если да, то какими и в каком порядке? |

6.2.1. Вычет в размере 51 руб.

Стандартный вычет в размере 51 руб. в месяц предоставляется на ребенка до 18 лет и (или) каждого иждивенца (ч.1 подп.1.2 п.1 ст.209 НК).

Если родители имеют одного ребенка до 18 лет и иждивенцев (независимо от количества), то им предоставляется вычет в размере 51 руб. на ребенка и на каждого иждивенца.

|

Пример У сотрудника есть дети 10 и 19 лет. Старший получает первое высшее образование. Сотрудник имеет право на стандартный вычет в размере 51 руб. на первого ребенка до 18 лет и 51 руб. на второго как на иждивенца. |

|

Пример Сотрудница имеет троих детей, из которых двое в возрасте до 18 лет, а один ребенок старше 18 лет обучается в вузе на дневном отделении, где получает первое высшее образование. На стандартный налоговый вычет в размере 97 руб. в месяц она имеет право в отношении двух детей в возрасте до 18 лет. В отношении третьего ребенка в возрасте старше 18 лет, обучающегося в вузе на дневном отделении и получающего первое высшее образование, стандартный налоговый вычет предоставляется в размере 51 руб. как на иждивенца. |

|

Дополнительно по теме • Стандартный вычет на иждивенцев: ответы на вопросы сообщества «Бизнес-Инфо». • Предоставляется ли стандартный вычет по подоходному налогу родителю ребенка старше 18 лет, получающего в дневной форме углубленное высшее образование? В справке учреждения образования указано, что ребенок получает первое высшее образование. • В ноябре 2024 г. работница обратилась в организацию за получением стандартного вычета и представила справку об обучении ребенка старше 18 лет на дневной форме обучения с сентября 2023 г. Можно ли пересчитать подоходный налог и с какого момента? • Ребенку, который учится в 11 классе, в ноябре 2024 г. исполняется 18 лет. Предоставляется ли стандартный налоговый вычет родителям с декабря 2024 г. как на иждивенца? • Дочь работницы учится в университете на дневном отделении и временно работает в школе преподавателем. Положен ли ее матери вычет по подоходному налогу на иждивенца? • Работнице предоставляется стандартный вычет по подоходному налогу на дочь старше 18 лет как на иждивенца (обучается в вузе на дневном отделении). 03.03.2024 дочь отчислили. С какого месяца прекращается предоставление вычета? • Сотруднику предоставляется стандартный налоговый вычет на супругу (как иждивенца) в размере 51 руб., которая находится в отпуске по уходу за ребенком в возрасте до 3 лет. Супруга вышла на работу на 0,5 ставки. Имеет ли право сотрудник после выхода супруги на работу и далее получать стандартный вычет по подоходному налогу? • Несовершеннолетний ребенок сотрудника получает образование за границей. Имеет ли право работник (основное место работы) на стандартный налоговый вычет по подоходному налогу на этого ребенка? • Индивидуальный предприниматель применяет общую систему налогообложения с уплатой подоходного налога. Основного места работы нет. За 6 месяцев отработал только июнь (один акт - 900 руб.). У ИП двое несовершеннолетних детей. Сколько стандартных вычетов можно применить за II квартал 2023 г.? • Сотрудник работает в организации с 2014 года. В августе 2023 г. он представил справку о том, что его жена находится в отпуске по уходу за ребенком до 3 лет с марта 2021 г. Имеет ли он право на стандартный налоговый вычет за прошлый период? • Предоставляется ли работнику организации стандартный вычет по подоходному налогу на иждивенца - супругу в период, когда она, находясь в отпуске по уходу за ребенком до 3 лет и не прерывая его, вышла на основное место работы на условиях неполного рабочего времени (0,5 ставки)? • Организация 26.01.2023 заключила с физлицом договор подряда. Работы завершены 06.02.2023. У данного физлица место основной работы отсутствовало, есть несовершеннолетний ребенок, на которого предоставлен стандартный налоговый вычет. С 15.02.2023 это же лицо принято в данную организацию по трудовому договору на основное место работы. Следует ли организации при исчислении подоходного налога с заработной платы, начисленной работнику с 15.02.2023 по 28.02.2023, предоставить стандартный налоговый вычет на ребенка? • Супруги работают в одной организации (место основной работы). Супруга находится в отпуске по уходу за ребенком до достижения им возраста 3 лет. В связи с этим супругу предоставляется стандартный налоговый вычет как имеющему иждивенца (супругу). В ноябре 2022 г., до исполнения ребенку 3 лет, работница вышла на работу на неполный рабочий день (3 часа в день). Вправе ли организация предоставлять работнику стандартный налоговый вычет на супругу? • В организацию в октябре 2022 г. принят новый работник (место основной работы). Он представил в организацию документы, подтверждающие, что у него двое детей (одному - 14 лет, второму - 19 (является инвалидом II группы)). В каком размере организация вправе предоставить этому работнику на его детей стандартный налоговый вычет, установленный подп.1.2 п.1 ст.209 НК? • Сын работника организации (место основной работы) с 1 сентября 2022 г. является студентом 1-го курса учреждения образования Республики Беларусь, где получает первое высшее образование. После школы для поступления в это учреждение образования за плату с 1 октября 2021 г. по 10 июня 2022 г. он обучался на подготовительном отделении в этом же учреждении образования. В апреле 2022 г. ему исполнилось 18 лет. Должна ли была организация за май и июнь 2022 г. предоставлять работнику стандартный налоговый вычет, установленный подп.1.2 п.1 ст.209 НК? • У работника организации (место основной работы) есть совершеннолетняя дочь, которая является студенткой вуза Республики Беларусь, где в дневной форме получает первое высшее образование. В сентябре 2022 г. дочь работника вступает в брак. Имеет ли право организация продолжать предоставлять этому работнику стандартный налоговый вычет, установленный подп.1.2 п.1 ст.209 НК, на ребенка после вступления его в брак? • Сын работника организации (место основной работы) является студентом вуза, где в дневной форме получает первое высшее образование. В октябре 2022 г. он на 3 месяца оформил академический отпуск. Вправе ли организация на период нахождения сына работника в академическом отпуске предоставлять ему стандартный налоговый вычет, установленный подп.1.2 п.1 ст.209 НК? • Муж и жена работают в одной организации. Супруга работника с марта 2022 г. находится в отпуске по уходу за ребенком до достижения им возраста 3 лет. В связи с этим работнику на супругу предоставляется стандартный налоговый вычет. В июле 2022 г. работница обратилась с заявлением о выходе на работу на неполный рабочий день. Она вышла на работу с 01.08.2022. Вправе ли организация с августа 2022 г. предоставлять ее мужу стандартный налоговый вычет? • Организация расторгнула трудовой договор с работником в связи с несоответствием занимаемой должности. На основании решения суда он восстановлен в организации в прежней должности как незаконно уволенный. Работнику выплачен средний заработок за время вынужденного прогула. У работника есть несовершеннолетний ребенок. В доходы какого месяца включить выплачиваемый средний заработок за время вынужденного прогула? Как предоставить стандартный налоговый вычет на ребенка? • При увольнении работника 30 июня 2022 г. выяснилось, что в апреле 2022 г. он лишен родительских прав. Организация в период работы при расчете подоходного налога предоставляла работнику стандартные налоговые вычеты на двух его несовершеннолетних детей. Должна ли организация пересчитать подоходный налог и произвести его доудержание? • Работник представил в организацию по месту основной работы в целях получения стандартного налогового вычета на иждивенца справку учреждения образования Республики Польша о том, что его дочь старше 18 лет обучается в дневной форме в этом учреждении образования и получает высшее образование. При этом в данной справке не указано, что высшее образование для его дочери является первым высшим образованием. Имеет ли право работник на получение стандартного налогового вычета на иждивенца-дочь на основании такой справки? • Можно ли работнику предоставить: за летние месяцы стандартный налоговый вычет по подоходному налогу на основании действующей до 01.07.2021 справки из вуза Республики Беларусь о получении его совершеннолетним ребенком первого высшего образования в дневной форме обучения; социальный налоговый вычет по оплаченным за обучение квитанциям за февраль и март 2021 г., если работник принят в организацию в мае 2021 г.? |

6.2.2. Вычет в размере 97 руб.

Стандартный вычет в размере 97 руб. в месяц предоставляется:

• вдове (вдовцу);

• одинокому родителю;

• приемному родителю;

• опекуну или попечителю;

• родителям, имеющим двух и более детей в возрасте до 18 лет, - на этих детей;

• родителям, имеющим детей-инвалидов в возрасте до 18 лет (независимо от количества), - на этих детей (ч.5, 8 подп.1.2 п.1 ст.209 НК).

|