Материал помещен в архив

Годовой отчет - 2021

1. Подведение итогов и составление ГБО

|

Дополнительно по теме • Бухгалтерский баланс для сельскохозяйственных организаций. |

|

От редакции «Бизнес-Инфо» В части налогообложения материал актуален на дату написания. С 27 января 2025 г. следует руководствоваться НК с изменениями, внесенными Законом от 13.12.2024 № 47-З. |

Завершение очередного финансового года сопряжено с подведением итогов финансово-хозяйственной деятельности организации и подготовкой к составлению годовой бухгалтерской отчетности (ГБО).

Общие требования, предъявляемые к отчетности, установлены в ст.14 Закона от 12.07.2013 № 57-З «О бухгалтерском учете и отчетности».

|

От редакции «Бизнес-Инфо» С 1 января 2023 г. следует руководствоваться Законом № 57-З с изменениями, внесенными Законом от 11.10.2022 № 210-З. Комментарии см. здесь. |

Организация должна составлять годовую отчетность, а в случаях, предусмотренных законодательством, - промежуточную (квартальную, месячную) отчетность (п.1 ст.14 Закона № 57-З):

| Годовая отчетность | Промежуточная отчетность | ||||||||||

|

|

| ||||||||||

|

Квартальная |

Месячная | ||||||||||

|

|

| ||||||||||

| Отчетный период (примечание 1) |

Календарный год - с 1 января по 31 декабря (примечание 2) |

С 1 января по отчетную дату периода, за который составляется промежуточная отчетность (примечание 2) | |||||||||

Примечание 1. За исключением случаев создания, реорганизации или ликвидации организации.

Примечание 2. При создании организации первым отчетным периодом для годовой отчетности является период с даты ее государственной регистрации по 31 декабря, для промежуточной отчетности - с даты ее государственной регистрации по отчетную дату периода, за который составляется промежуточная отчетность (ч.3 п.2 ст.14 Закона № 57-З).

Организации, включенные в перечень крупных плательщиков, представляют в налоговые органы по месту постановки на учет по установленным МНС форматам в виде электронного документа (п.6 ст.82 НК):

1) годовую индивидуальную бухгалтерскую и (или) финансовую отчетность - не позднее 31 марта года, следующего за истекшим календарным годом;

2) промежуточную индивидуальную бухгалтерскую и (или) финансовую отчетность (за исключением месячной отчетности) - не позднее 15-го числа второго месяца, следующего за отчетным кварталом.

Организации, составляющие отчетность в соответствии с законодательством о бухучете и отчетности, обязаны не позднее 31 марта 2022 г. представить в налоговые органы по месту постановки на учет:

1) годовую отчетность за 2021 год по установленным форматам в виде электронного документа;

2) положение об учетной политике на 2022 год, либо в виде электронного документа свободного формата «Отчет с вложением», либо на бумажном носителе в виде заверенной копии.

Организации, госрегистрация которых осуществлена до 3 марта 2022 г., а также организации, госрегистрация которых осуществлена начиная с 3 марта 2022 г. и при этом положение об учетной политике организации утверждено ее руководителем до 31 марта 2022 г., положение об учетной политике на 2022 год представляют в общеустановленном порядке.

|

Дополнительно по теме • Готовимся к годовой бухгалтерской отчетности за 2021 год: основные изменения законодательства, учитываемые при ее составлении. • Письмо МНС от 17.02.2021 № 2-2-10/00377. |

2. Состав годовой отчетности

Годовая и промежуточная отчетность (за исключением месячной отчетности) коммерческих организаций состоит из (п.1 ст.15 Закона № 57-З):

1) бухгалтерского баланса;

2) отчета о прибылях и убытках;

3) отчета об изменении собственного капитала;

4) отчета о движении денежных средств;

5) примечаний к отчетности, предусмотренных законодательством Республики Беларусь.

Месячная отчетность коммерческих организаций состоит из бухгалтерского баланса.

Состав годовой отчетности некоммерческих организаций (за исключением бюджетных организаций, Нацбанка) приведен в п.2 ст.15 Закона № 57-З и включает:

1) бухгалтерский баланс;

2) отчет о прибылях и убытках;

3) отчет об использовании целевого финансирования, примечания к отчетности, предусмотренные законодательством Республики Беларусь.

3. Индивидуальная, консолидированная и сводная отчетность

Формы перечисленной годовой отчетности и порядок их составления определены Национальным стандартом бухгалтерского учета и отчетности «Индивидуальная бухгалтерская отчетность», утв. постановлением Минфина от 12.12.2016 № 104.

|

Консолидированная отчетность (ч.2 п.7 ст.14 Закона № 57-З) |

Сводная отчетность (п.8 ст.14 Закона № 57-З) | |||||||||

|

|

| |||||||||

| Составляется в организации, не являющейся учредителем унитарных предприятий, основным хозяйственным обществом по отношению к дочерним хозяйственным обществам | Составляется по группе организаций (холдингу, хозяйственному обществу и его унитарным предприятиям, дочерним и зависимым хозяйственным обществам, унитарному предприятию и его дочерним унитарным предприятиям) как отчетность единой организации | Составляется по группе организаций, подчиненных республиканскому органу государственного управления, или входящих в состав государственной организации, подчиненной Правительству Республики Беларусь, или входящих в состав государственного объединения, или по иной группе организаций, предусмотренной законодательством Республики Беларусь | ||||||||

| Составляется в организации, являющейся учредителем унитарных предприятий, основным хозяйственным обществом по отношению к дочерним хозяйственным обществам, - без учета отчетности ее унитарных предприятий, дочерних хозяйственных обществ | ||||||||||

| Составляется в организации, входящей в состав участников холдинга, - без учета отчетности юридических лиц, с которыми организация объединена в холдинг | ||||||||||

Общественно значимые организации (за исключением банков, акционерных инвестиционных фондов, управляющих организаций инвестиционных фондов) обязаны составлять годовую консолидированную отчетность в соответствии с МСФО в официальной денежной единице (ч.1 п.2 ст.17 Закона № 57-З).

|

Справочно Общественно значимые организации - открытые акционерные общества, являющиеся учредителями унитарных предприятий и (или) основными хозяйственными обществами по отношению к дочерним хозяйственным обществам, банки и небанковские кредитно-финансовые организации, страховые организации, акционерные инвестиционные фонды, управляющие организации инвестиционных фондов (абз.7 ст.1 Закона № 57-З). |

|

Дополнительно по теме • Изменение законодательства о бухгалтерском учете и отчетности. Комментарий к Закону от 11.10.2022 № 210-З. • 14 изменений законодательства по вопросам бухгалтерского учета и отчетности. Комментарий к Закону от 11.10.2022 № 210-З. |

4. Кто не составляет годовую отчетность

Отдельные категории организаций могут быть освобождены от обязанности составления годовой отчетности (п.2 ст.2 Закона № 57-З). Одна из таких категорий - организации, применяющие УСН и ведущие учет в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих УСН (ст.333 НК).

|

Справочно Правила раскрытия информации в индивидуальной бухгалтерской отчетности, составляемой организациями (за исключением Нацбанка, банков, небанковских кредитно-финансовых организаций, банковских групп, банковских холдингов, бюджетных организаций), установлены в Национальном стандарте № 104. Правила раскрытия информации в консолидированной бухгалтерской отчетности, составляемой организациями (за исключением банков, небанковских кредитно-финансовых организаций, банковских групп, банковских холдингов, бюджетных организаций), определены в Национальном стандарте бухгалтерского учета и отчетности «Консолидированная бухгалтерская отчетность», утв. постановлением Минфина от 30.06.2014 № 46). |

Завершение очередного финансового года сопряжено с подведением итогов финансово-хозяйственной деятельности организации и подготовкой к составлению ГБО.

5. Подготовка и сдача ГБО

Перед составлением ГБО бухгалтер выполняет ряд предварительных процедур (действий). Их поможет выполнить комплекс аналитических материалов, сгруппированных в таблице по разделам. Разделы расположены в той последовательности, в которой логично и удобно выполнять соответствующие этапы работ. При соблюдении этой последовательности не придется переделывать ранее выполненную работу. Каждый из девяти разделов - комплексный материал по определенной тематике.

Последовательность подготовки и составления годовой отчетности

| Название раздела | Короткий комментарий | |

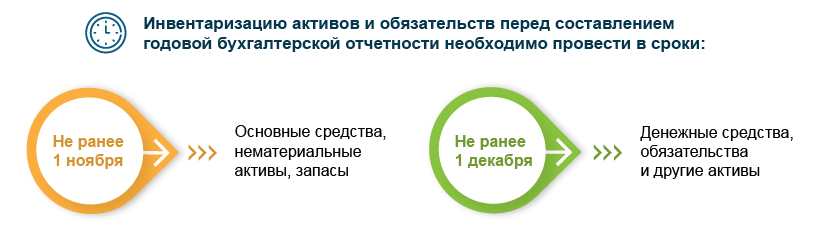

| I. Инвентаризация активов и обязательств |

Сроки проведения (п.7 Инструкции по инвентаризации активов и обязательств, утв. постановлением Минфина от 30.11.2007 № 180): | |

|

не ранее 1 ноября: |

не ранее 1 декабря: | |

| - основные средства; - нематериальные активы; - незавершенное строительство; - сырье, материалы; - животные на выращивании и откорме (в том числе молодняк); - незавершенное производство и полуфабрикаты; - готовая продукция; - товары для реализации |

- денежные средства; - другие активы; - обязательства | |

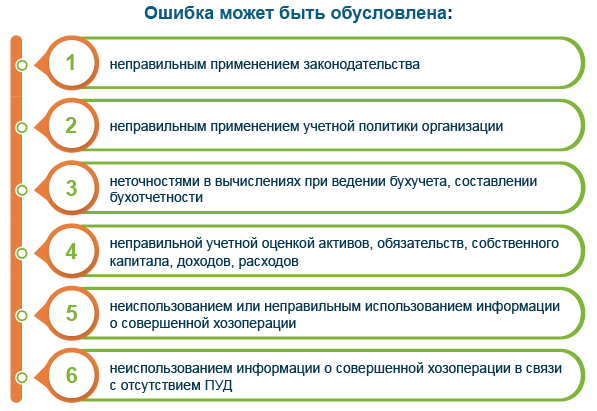

| II. Как исправить ошибки и сделать корректировки в учете, отчетности, первичных учетных документах | Исправление ошибок оформляется бухгалтерской справкой-расчетом. Ошибки исправляются в декабре отчетного года, если ошибка допущена в отчетном году и выявлена в декабре отчетного года либо после его окончания, но до даты утверждения ГБО (пп.9-12 Национального стандарта бухгалтерского учета и отчетности «Учетная политика организации, изменения в учетных оценках, ошибки», утв. постановлением Минфина от 10.12.2013 № 80) | |

| III. Переоценка долгосрочных активов | Проводится по состоянию на 1 января 2022 г. | |

| Объекты переоценки: - основные средства (здания, сооружения, передаточные устройства); - доходные вложения в материальные активы; - оборудование к установке |

Методы переоценки: - индексный метод; - метод прямой оценки; - метод пересчета валютной стоимости (ч.1 п.4 Инструкции о порядке переоценки основных средств, доходных вложений в материальные активы, оборудования к установке, утв. постановлением Минэкономики, Минфина, Минстройархитектуры от 05.11.2010 № 162/131/37) | |

| IV. Составление годовой бухгалтерской отчетности | Перед заполнением форм ГБО делается реформация баланса | |

| Состав годовой бухгалтерской отчетности (пп.1 и 2 ст.15 Закона № 57-З): | ||

| у коммерческих организаций: - бухгалтерский баланс; - отчет о прибылях и убытках; - отчет об изменении собственного капитала; - отчет о движении денежных средств; - примечания к отчетности |

у некоммерческих организаций: - бухгалтерский баланс; - отчет о прибылях и убытках; - отчет об использовании целевого финансирования; - примечания к отчетности | |

| Сдача ГБО - не позднее 31 марта 2022 г. (п.2 ст.16 Закона № 57-З) | ||

| V. Аудит; утверждение годовой бухгалтерской отчетности | С 1 января 2020 г. ежегодно проводится обязательный аудит годовой индивидуальной и консолидированной (в случае ее составления) бухгалтерской отчетности, составленной в соответствии с законодательством (п.3 ст.22 Закона от 12.07.2013 № 56-З «Об аудиторской деятельности»): - акционерных обществ, обязанных согласно законодательству раскрывать информацию об акционерном обществе в соответствии с законодательством о ценных бумагах; - Нацбанка; - банков, банковских групп, банковских холдингов; - бирж; - страховых организаций, страховых брокеров; - резидентов Парка высоких технологий; - организации, осуществляющей гарантированное возмещение банковских вкладов (депозитов) физических лиц; - профессиональных участников рынка ценных бумаг; - акционерных инвестиционных фондов; - управляющих организаций инвестиционных фондов; - специальных финансовых организаций; - иных юридических лиц, у которых объем выручки от реализации товаров (выполнения работ, оказания услуг) за предыдущий отчетный год превышает 500 000 БВ (на 31 декабря предыдущего отчетного года). На 31 декабря 2020 г. БВ составляла 27 руб. (п.1 постановления Совмина от 13.12.2019 № 861). За 2021 год подлежат обязательному аудиту по критерию выручки те организации, у которых выручка за 2020 год превысила 13 500 000 руб. | |

| VI. Расчет стоимости чистых активов | Стоимость чистых активов определяется на 1 января 2022 г. как разница между стоимостью активов, принимаемых к расчету, и стоимостью обязательств, принимаемых к расчету (п.2 Инструкции о порядке расчета стоимости чистых активов, утв. постановлением Минфина от 11.06.2012 № 35). Способы оперативного увеличения стоимости чистых активов: - увеличение стоимости участвующих в расчете активов; - снижение стоимости участвующих в расчете пассивов | |

| VII. Примечания к годовой отчетности | Должны содержать: - основные направления и показатели деятельности; - способы ведения бухучета согласно учетной политике; - дополнительную информацию по статьям активов, обязательств, собственного капитала, о доходах, расходах, представленную в формах ГБО; - дополнительную информацию, которая не содержится в формах ГБО, но уместна для понимания этой отчетности пользователями; - иную информацию, раскрытие которой установлено законодательством (п.51 Национального стандарта № 104). Могут приводиться результаты: - анализа финансового состояния и платежеспособности; - оценки структуры и динамики активов и пассивов; - оценки эффективности и финансовой устойчивости | |

| VIII. Ответственность за нарушение порядка ведения бухгалтерского учета и пр. | Нарушение должностным лицом юрлица установленного порядка ведения бухучета и составления отчетности влечет штраф в размере до 20 БВ (п.1 ст.12.32 КоАП). Необеспечение сохранности должностным лицом юрлица бухгалтерских документов влечет штраф от 4 до 35 БВ (п.3 ст.12.32 КоАП). Уклонение от проведения обязательного аудита годовой бухгалтерской и (или) финансовой отчетности руководителем юридического лица, годовая бухгалтерская и (или) финансовая отчетность которого подлежит обязательному аудиту, влечет штраф до 30 БВ (ст.12.33 КоАП). Справочно Должностное лицо - физическое лицо, постоянно, временно или по специальному полномочию выполняющее в организациях, Вооруженных Силах Республики Беларусь, других войсках и воинских формированиях организационно-распорядительные или административно-хозяйственные функции либо уполномоченное в установленном порядке организациями, Вооруженными Силами Республики Беларусь, другими войсками и воинскими формированиями на совершение юридически значимых действий, а также государственный служащий, имеющий право в пределах своей компетенции отдавать распоряжения или приказы и принимать решения относительно лиц, не подчиненных ему по службе (подп.3 ч.1 ст.1.10 КоАП) | |

| IX. Хранение документов, связанных с ведением бухгалтерского учета и составлением отчетности | Организации обязаны хранить первичные учетные документы, регистры бухгалтерского учета, отчетность, другие документы, связанные с ведением бухгалтерского учета и составлением отчетности, в течение сроков, установленных законодательством Республики Беларусь. Срок хранения бухгалтерских первичных учетных документов и приложений к ним - 3 года после проведения налоговыми органами проверки соблюдения налогового законодательства (п.177 Перечня № 140). Ответственность за организацию хранения первичных учетных документов, регистров бухгалтерского учета, отчетности, других документов, связанных с ведением бухгалтерского учета и составлением отчетности, несет руководитель организации (пп.1, 3 ст.18 Закона № 57-З) | |

I. Инвентаризация активов и обязательств - 2021

Подготовку к составлению бухгалтерской отчетности начинают с инвентаризации в последние месяцы года. Предлагаемое пособие поможет провести эту обязательную и ответственную процедуру. Вы узнаете, что учесть в 2021 году при инвентаризации, как издать приказ и назначить комиссию по проведению инвентаризации, документально оформить результаты инвентаризации, исправить ошибки при ее проведении и др.

1. Особенности проведения инвентаризации перед составлением годовой отчетности за 2021 год

Основные подходы к проведению инвентаризации-2021 остались прежними. Однако в 2021 году законодательство изменялось, и отдельные НПА затрагивают порядок инвентаризации.

|

См. интернет-семинар «Отражение в учете результатов инвентаризации в 2021 году». |

Приказом МАРТ от 10.06.2021 № 130 утверждены Методические рекомендации по документальному оформлению и учету товарных операций, составу и учету расходов на реализацию в организациях торговли и общественного питания. Документ конкретизировал подходы к проведению инвентаризации в организациях торговли и общественного питания.

Внесены изменения и в Положение о порядке отпуска, получения, учета, хранения, приемки, инвентаризации и транспортировки этилового спирта, утв. постановлением Совмина от 23.12.2004 № 1633. Уточнено, что проверка наличия спирта в резервуарах в обязательном порядке производится в первый рабочий день каждого месяца путем замера объема спирта с применением рулетки с лотом 3-го класса точности или метроштока, прошедших государственную поверку. Результаты проверки оформляются актом проверки наличия спирта по утвержденной форме без отражения их в бухгалтерском и складском учете организации (ч.1 п.27 Положения № 1633).

|

Дополнительно по теме • Особенности проведения инвентаризации в организациях торговли и общественного питания в 2021 году. |

1.1. Что подлежит инвентаризации

Организации обязаны провести инвентаризацию активов и обязательств перед составлением годовой отчетности за 2021 год.

Напомним, что организации по согласованию с собственниками имущества (учредителями, участниками) вправе были принять решение о непроведении инвентаризации активов (за исключением финансовых активов) перед составлением бухгалтерской отчетности за 2020 год согласно подп.2.11 п.2 Указа от 24.04.2020 № 143 «О поддержке экономики». В 2021 году такое право законодательством не предусмотрено. Следовательно, на данный момент у организации отсутствует право не проводить инвентаризацию активов и (или) обязательств перед составлением годовой бухгалтерской отчетности за 2021 год.

|

Дополнительно по теме • О непроведении инвентаризации в 2020 году. • Проведение инвентаризации перед составлением годовой бухгалтерской отчетности за 2021 год: семь актуальных вопросов. |

Активы и обязательства организации подлежат инвентаризации (п.1 ст.13 Закона от 12.07.2013 № 57-З «О бухгалтерском учете и отчетности»), и многие организации уже начали подготовку к ее проведению.

Инвентаризация в 2021 году проводится в соответствии с Инструкцией по инвентаризации активов и обязательств, утв. постановлением Минфина от 30.11.2007 № 180, в п.2 которой поименованы все инвентаризируемые активы и обязательства.

1.2. Обязанности нанимателя при проведении инвентаризации в условиях пандемии

При инвентаризации организациям всех форм собственности нужно выполнять обязательные для исполнения требования в части соблюдения санитарно-эпидемиологического благополучия населения и соблюдать Методические рекомендации по профилактике COVID-19 Минздрава.

В связи с этим рекомендуем нанимателям разработать соответствующие алгоритмы инвентаризации и зафиксировать их в ЛПА, например:

1) организовать процесс проведения инвентаризации и работы инвентаризационных комиссий в запланированном порядке, учитывая, что физическое присутствие работников при проведении инвентаризации обязательно;

2) предусмотреть использование альтернативных процедур, в частности, максимально использовать современные IT-технологии, организовать видеотрансляцию, фотофиксацию и пр.;

3) утвердить каналы связи, через которые члены комиссии будут обмениваться материалами, например, электронная почта (с обеспечением защиты каналов связи и возможностью идентификации работников); передача оперативной информации с использованием различных мессенджеров (Viber, Telegram, Zoom и др.). В ЛПА определить лиц из состава комиссии, которые будут наблюдать за ходом проведения инвентаризации удаленно (при организации видеотрансляции ее проведения);

4) иные необходимые условия обеспечения внутреннего контроля за ходом проведения инвентаризации с учетом специфики деятельности организации. Например, по окончании инвентаризации могут проводиться контрольные проверки с участием членов комиссии и материально ответственных лиц на объекте, где проводилась инвентаризация. Результаты контрольных проверок правильности проведения инвентаризаций оформляются актом и регистрируются в книге учета контрольных проверок правильности проведения инвентаризации (п.32 Инструкции № 180);

5) при необходимости привлечь специализированные и (или) аудиторские организации (абз.4 ст.14 Закона от 12.07.2013 № 56-З «Об аудиторской деятельности») для проведения пересчета (обмера, перевеса и т. п.), результаты работы которых члены комиссии обработают и отразят в рабочей документации по инвентаризации, и т. д.

|

Справочно Для соблюдения принципа нейтральности при проведении инвентаризации активов целесообразно привлекать для наблюдения за процессом инвентаризации специалистов аудиторских организаций. Если стоимость товарно-материальных ценностей существенна для бухгалтерской и (или) финансовой отчетности аудируемого лица, аудиторская организация должна получить достаточные надлежащие аудиторские доказательства относительно существования и состояния ТМЦ, присутствуя при их инвентаризации. Такое присутствие позволяет аудиторской организации инспектировать ТМЦ, наблюдать за соблюдением установленного руководством аудируемого лица порядка отражения в учете результатов инвентаризации и оценить действенность системы внутреннего контроля (п.4 национальных правил аудиторской деятельности «Получение аудиторских доказательств в некоторых конкретных случаях», утв. постановлением Минфина от 29.09.2005 № 115). |

|

Дополнительно по теме • Методы и способы проведения проверок налоговыми органами. • Способы проведения проверок налоговыми органами. |

2. Когда инвентаризация обязательна

2.1. Порядок проведения инвентаризации следует закрепить в учетной политике

Инвентаризация дисциплинирует материально ответственных лиц, выполняет профилактические функции и позволяет своевременно выявлять злоупотребления в организациях.

Порядок проведения инвентаризации (количество инвентаризаций в отчетном году, сроки их проведения, перечень активов и обязательств, проверяемых при каждой из них, и т. д.) должен быть закреплен в учетной политике организации (п.4 ст.9 Закона № 57-З).

|

Дополнительно по теме • Проверить свою готовность к проведению инвентаризации помогут вопросы теста «Инвентаризация активов и обязательств». |

В учетной политике организации возможны записи:

«Инвентаризация активов и обязательств перед составлением годовой бухгалтерской отчетности проводится по состоянию на 1 декабря».

Вариант. «Инвентаризация активов и обязательств перед составлением годовой бухгалтерской отчетности проводится в следующие сроки…».

При инвентаризации расчетов с поставщиками, покупателями, подрядчиками, заказчиками, прочими дебиторами и кредиторами определяется сумма дебиторской и кредиторской задолженности, не погашенная на 1 ноября отчетного года, включая суммы дебиторской и кредиторской задолженности с истекшим сроком исковой давности, и составляется акт сверки расчетов с должниками (п.63 Инструкции № 180). Диапазон срока от 1 ноября отчетного года до даты проведения инвентаризации, предусмотренной в учетной политике, устанавливаемой не ранее 1 декабря отчетного года, предусмотрен в целях подготовки организацией необходимых документов для проведения инвентаризации расчетов (составления актов сверки расчетов, проведения необходимых расчетов и др.).

В соответствующем разделе учетной политики также необходимо закрепить вопросы проведения инвентаризации, по которым в законодательстве отсутствует четкое регулирование и (или) присутствует вариантность: количество инвентаризаций в отчетном году, сроки проведения инвентаризации, перечень активов и обязательств, проверяемых при каждой из них, и др.

2.2. Случаи, когда проведение инвентаризации необходимо

Чтобы данные годовой бухгалтерской отчетности были признаны достоверными, инвентаризацию перед составлением годовой бухгалтерской отчетности необходимо провести в сроки, установленные законодательством. При инвентаризации фактическое наличие активов и обязательств организации сопоставляется с данными бухгалтерского учета.

Итак, проведение инвентаризации активов и обязательств обязательно в случаях, предусмотренных в п.2 ст.13 Закона № 57-З.

|

Дополнительно по теме • Учет запасов: материалы и отдельные предметы в составе средств в обороте. |

3. Сроки проведения инвентаризации различных активов и обязательств перед составлением годовой бухгалтерской отчетности

Перед составлением годовой бухгалтерской отчетности необходимо провести инвентаризацию активов и обязательств в сроки, установленные в п.7 Инструкции № 180.

| Инвентаризация | |

| не ранее 1 ноября | не ранее 1 декабря |

| Основные средства, нематериальные активы, незавершенное строительство, сырье, материалы, готовая продукция, товары для реализации (в том числе товары на складах, товары в розничной торговле, тара под товаром и порожняя, покупные изделия, продукты подсобного сельского хозяйства) | Денежные средства |

| Незавершенное производство и полуфабрикаты | Обязательства и другие активы |

| Животные на выращивании и откорме (в том числе молодняк животных) | |

|

Дополнительно по теме • Учет незавершенного производства. • Учет и налогообложение недостач (потерь) товаров у комитента и комиссионера. • Организация-импортер реализует товары на территории Республики Беларусь через комиссионеров. Подлежат ли инвентаризации товары, переданные комиссионерам для реализации, перед составлением годовой отчетности? Каков порядок ее проведения? |

4. Состав инвентаризационной комиссии

Приказом руководителя организации предусматривается создание инвентаризационной комиссии (приложение 1 к Инструкции № 180).

В крупных организациях для инвентаризаций создаются постоянно действующая центральная инвентаризационная комиссия и рабочие инвентаризационные комиссии (ч.3 п.12 Инструкции № 180).

Задачи и состав центральной и рабочих инвентаризационных комиссий

| Критерий | Центральная инвентаризационная комиссия | Рабочие инвентаризационные комиссии |

| Задачи (ч.4, 5 п.12 Инструкции № 180) | Оказывает методическую помощь рабочим комиссиям по вопросам проведения инвентаризаций | Осуществляют инвентаризацию активов и обязательств организации |

| Проводит контрольные проверки результатов инвентаризаций, выполненных рабочими комиссиями | Оформляют результаты инвентаризации необходимыми документами | |

| Рассматривает материалы инвентаризаций, представленные рабочими комиссиями | Получают от материально ответственных лиц объяснительные записки о причинах выявленных инвентаризацией излишков, недостач, порчи ценностей | |

| Готовит предложения по регулированию результатов инвентаризации и представляет их на рассмотрение руководителю организации вместе с материалами инвентаризации | Принимают решение по регулированию выявленных ими результатов инвентаризации и представляют его вместе с материалами инвентаризации на рассмотрение центральной инвентаризационной комиссии | |

| Состав (ч.6, 7 п.12 Инструкции № 180) | Руководитель организации или его заместитель (или начальник структурного подразделения) (председатель комиссии) | Представитель руководителя организации, назначившего инвентаризацию (руководитель или его заместитель, начальник структурного подразделения - председатель комиссии) |

| Главный бухгалтер или его заместитель (руководитель специализированной организации, ведущей бухгалтерский учет) | Специалисты: товаровед, инженер, технолог, механик, производитель работ, экономист, работник бухгалтерской службы и др. | |

| Начальники структурных подразделений (служб) | В качестве председателя рабочей инвентаризационной комиссии не назначаются материально ответственное лицо, работник ревизионной службы. Не назначается один и тот же работник два раза подряд в качестве председателя рабочей инвентаризационной комиссии у одних и тех же материально ответственных лиц (ч.1 п.13 Инструкции № 180) | |

| Работники организации | ||

| В состав рабочих и центральных инвентаризационных комиссий должны включаться опытные специалисты в зависимости от специфики проводимой инвентаризации, имеющие необходимые навыки, знания (ч.8 п.12 Инструкции № 180) | ||

|

Справочно Плановые инвентаризации ценностей, переданных коллективу (бригаде), проводятся в сроки, установленные действующими правилами (ч.1 п.14 Положения о коллективной (бригадной) материальной ответственности, утв. постановлением Минтруда от 14.04.2000 № 54). |

Материально ответственные лица не включаются в состав инвентаризационной комиссии для проверки находящихся у них в подотчете товарно-материальных ценностей, денежных средств (ч.2 п.13 Инструкции № 180). При этом проверка фактического наличия активов и обязательств проводится при обязательном участии материально ответственных лиц (ч.1 п.20 Инструкции № 180).

5. Алгоритм действий организации при проведении инвентаризации

Бухгалтерский учет - система непрерывного формирования информации в стоимостном выражении об активах, обязательствах, о собственном капитале, доходах, расходах организации посредством документирования, инвентаризации, учетной оценки, двойной записи на счетах бухгалтерского учета, обобщения в отчетности (абз.4 ст.1 Закона № 57-З).

При проведении инвентаризации фактическое наличие активов и обязательств организации сопоставляется с данными бухгалтерского учета (п.1 ст.13 Закона № 57-З).

Алгоритм действий при проведении годовой инвентаризации

| Шаг 1 | ||||

|

Издание приказа (постановления, распоряжения) о проведении инвентаризации: назначение постоянно действующей и (или) рабочей инвентаризационной комиссии; определение сроков проведения инвентаризации и перечня инвентаризуемого имущества и обязательств | ||||

| ||||

| Шаг 2 | ||||

|

Подготовка к проведению инвентаризации (представление материально ответственными лицами в бухгалтерию и рабочим инвентаризационным комиссиям приходных и расходных документов, отчетов о движении активов и обязательств, денежных средств, бланков строгой отчетности. Получение от материально ответственных лиц расписок о том, что к началу инвентаризации все расходные и приходные документы на активы сданы в бухгалтерию или переданы рабочей инвентаризационной комиссии и все активы, поступившие под их ответственность, оприходованы, а выбывшие - списаны) | ||||

| ||||

| Шаг 3 | ||||

|

Проведение инвентаризации (взвешивание, обмер, подсчет, проверка фактического наличия имущества и обязательств). Составление инвентаризационных описей и актов инвентаризации согласно приложениям 5-19 к Инструкции № 180 | ||||

| ||||

| Шаг 4 | ||||

|

Рассмотрение результатов инвентаризации постоянно действующей центральной инвентаризационной комиссией и (или) руководителем организации | ||||

| ||||

| Шаг 5 | ||||

| ||||

| Шаг 6 | ||||

|

Рассмотрение руководителем организации окончательных результатов инвентаризации, представленных рабочими инвентаризационными комиссиями; принятие решения об установлении виновных лиц, по выявленным излишкам и недостачам; издание приказа (распоряжения) об утверждении результатов инвентаризации | ||||

| ||||

| Шаг 7 | ||||

|

Зачет пересортицы. Справочно Порядок зачета пересортицы установлен в п.76 Инструкции № 180. Если после зачета по пересортице обнаружена недостача, то нормы естественной убыли должны применяться по тому наименованию актива, по которому установлена недостача. При отсутствии норм естественной убыли она рассматривается как недостача сверх норм | ||||

| ||||

| Шаг 8 | ||||

|

Отражение результатов инвентаризации в бухгалтерском учете и отчетности того месяца, в котором руководителем организации принято решение по регулированию инвентаризационных разниц, а по годовой инвентаризации - в годовой бухгалтерской отчетности | ||||

|

Дополнительно по теме • Алгоритм инвентаризации товаров. |

6. Общие положения по проведению инвентаризации: документальное оформление

Общие положения инвентаризации активов и обязательств регулируются ст.13 Закона № 57-З.

При проведении инвентаризации фактическое наличие активов и обязательств организации сопоставляется с данными бухгалтерского учета (п.1 ст.13 Закона № 57-З).

В ходе инвентаризации документально подтверждаются наличие, состояние и оценка активов и обязательств (в том числе неучтенных) путем:

• сопоставления с данными бухгалтерского учета;

• выявления активов и обязательств, частично потерявших свое первоначальное назначение (потребительские свойства) и устаревших морально;

• выявления сверхнормативных и неиспользуемых активов и обязательств с целью их учета и последующей реализации или списания;

• проверки обязательств с целью правильного формирования доходов и расходов будущих периодов, резервов предстоящих расходов, а также достоверности сумм дебиторской и кредиторской задолженности и др.;

• проверки образования и использования источников собственных средств, средств целевого финансирования и др. (п.3 Инструкции № 180).

|

Справочно Постановлением Минфина от 13.12.2019 № 74 установлена форма акта о списании имущества. |

|

Формы документов • Акт списания: каталог форм. |

Руководитель организации:

• несет ответственность за организацию и своевременное проведение инвентаризаций активов и обязательств (ч.1 п.18 Инструкции № 180);

• создает условия, обеспечивающие полную и точную проверку фактического наличия имущества в установленные сроки (п.19 Инструкции № 180);

• издает приказ о проведении инвентаризации.

Инвентаризация активов и обязательств проводится при полном составе членов инвентаризационных комиссий (ч.1, 9 п.12 Инструкции № 180).

|

Дополнительно по теме • Оформляем результаты годовой инвентаризации. • Сроки проведения годовой инвентаризации. • Перед составлением годовой отчетности за 2020 год организация часть активов инвентаризировала в ноябре. Решение по результатам инвентаризации руководитель принял в том же месяце. Инвентаризацию денежных средств и обязательств организация провела в декабре. Решение по результатам инвентаризации этих активов руководитель принял в январе 2021 г. Может ли организация результаты годовой инвентаризации отразить в бухгалтерском учете в разных календарных месяцах? Формы документов Общие формы при проведении инвентаризации • Приказ (постановление, распоряжение) о проведении инвентаризации. • График проведения годовой инвентаризации имущества и финансовых обязательств (пример). • Приказ о проведении инвентаризации товарно-материальных ценностей, отдельных предметов в составе оборотных средств, основных средств, бланков строгой отчетности (пример). • Приказ о проведении инвентаризации дебиторской задолженности (пример). • Приказ о результатах годовой инвентаризации (пример). • Приказ о проведении инвентаризации активов по состоянию на 01.12.2021 (пример). • Книга учета контрольных проверок правильности проведения инвентаризации. • Инвентаризационная опись (сличительная ведомость) ф. 401. • Инвентаризационная опись основных средств ф. 1-инв. • Инвентаризационная опись нематериальных активов ф. 2-инв. • Инвентаризационный ярлык ф. 5-инв. • Инвентаризационная опись оборотных активов ф. 6-инв. • Инвентаризационная опись оборотных активов (инвентаризация материалов) ф. 6-инв (пример). • Инвентаризационная опись активов, принятых (сданных) на ответственное хранение, ф. 10-инв. • Инвентаризационная опись ценных бумаг, бланков строгой отчетности ф. 13-инв. • Инвентаризационная опись рабочего скота, продуктивных животных, птицы и пчелосемей (для организаций сельского хозяйства) (примерная форма). Оформление результатов инвентаризации • Акт контрольной проверки правильности проведения инвентаризации. • Протокол заседания центральной инвентаризационной комиссии по рассмотрению результатов инвентаризации. • Протокол заседания центральной инвентаризационной комиссии по рассмотрению результатов инвентаризации (пример). • Ведомость результатов, выявленных инвентаризацией. • Акт инвентаризации незавершенного капитального строительства ф. 3-инв. • Акт инвентаризации незавершенных работ НИОКР ф. 4-инв. • Акт инвентаризации незаконченных ремонтов ф. 7-инв. • Акт инвентаризации материалов и товаров, находящихся в пути, ф. 8-инв. • Акт инвентаризации товаров отгруженных ф. 9-инв. • Акт инвентаризации расходов будущих периодов ф. 11-инв. • Акт инвентаризации наличных денежных средств ф. 12-инв. • Акт инвентаризации расчетов с поставщиками и подрядчиками, покупателями и заказчиками, прочими дебиторами и кредиторами ф. 14-инв. • Акт инвентаризации расчетов с поставщиками и подрядчиками, покупателями и заказчиками, прочими дебиторами и кредиторами (пример). • Акт инвентаризации расчетов с поставщиками и подрядчиками, покупателями и заказчиками, прочими дебиторами и кредиторами (пример). • Акт сверки расчетов (пример). • Акт проверки наличия бланков строгой отчетности. • Акт инвентаризации мелиоративных систем и отдельно расположенных гидротехнических сооружений.

• Сличительная ведомость результатов инвентаризации основных средств ф. 15-инв. • Сличительная ведомость результатов инвентаризации оборотных активов ф. 16-инв. |

7. Отражение результатов инвентаризации в бухгалтерском и налоговом учете

По результатам инвентаризации в сличительных ведомостях отражаются расхождения между данными бухгалтерского учета и фактическими данными, отраженными в инвентаризационных описях согласно приложениям 5, 20, 21 к Инструкции № 180 (ч.1, 2 п.70 Инструкции № 180).

Моментом определения окончательных результатов инвентаризации является дата принятия решения руководителем организации (ч.2 п.72 Инструкции № 180).

Результаты инвентаризации отражаются в учете и отчетности того месяца, в котором было принято решение руководителем организации по регулированию инвентаризационных разниц, а по годовой инвентаризации - в годовой бухгалтерской отчетности (ч.1 п.77 Инструкции № 180).

|

Дополнительно по теме • Списание безнадежной дебиторской задолженности. • Налог на прибыль: инвентаризация активов и обязательств. • Каков порядок инвентаризации остатков товаров (обувь, одежда) на складе для последующей маркировки средствами идентификации? |

7.1. Отражение в учете недостач, выявленных при инвентаризации

Счет 94 «Недостачи и потери от порчи имущества» предназначен для обобщения информации о движении сумм по недостачам и потерям от порчи материалов, товаров, иных запасов, основных средств и другого имущества, выявленным в процессе его заготовления, хранения и реализации, кроме потерь имущества в результате стихийных бедствий (ч.1 п.73 Инструкции о порядке применения типового плана счетов бухгалтерского учета, утв. постановлением Минфина от 29.06.2011 № 50).

В случае установления расхождений между данными бухгалтерского учета и фактическим наличием активов при проведении инвентаризации в бухгалтерском учете производятся записи:

| Содержание операции | Дебет | Кредит |

| Отражена фактическая себестоимость (в организациях, осуществляющих торговую, торгово-производственную деятельность, - стоимость по розничным ценам при ведении бухгалтерского учета товаров по этим ценам) недостающих или полностью испорченных материалов, товаров, иных запасов. Обоснование: ч.3 п.73 Инструкции № 50 |

||

| Отражена остаточная стоимость недостающих или полностью испорченных основных средств. Обоснование: ч.4 п.73 Инструкции № 50 |

94 |

|

| Отражены суммы недостач и потерь от порчи имущества в пределах норм естественной убыли, выявленные при его хранении или реализации. Обоснование: ч.7 п.73 Инструкции № 50 |

94 | |

| Отражены суммы недостач и потерь от порчи имущества сверх норм естественной убыли при установлении виновных лиц. Обоснование: ч.8 п.73 Инструкции № 50 |

94 | |

| Отражены суммы недостач и потерь от порчи имущества сверх норм естественной убыли при отсутствии виновных лиц, а также при вынесении судебного постановления об отказе в удовлетворении требований о взыскании с виновных лиц денежных сумм. Обоснование: ч.9 п.73 Инструкции № 50 |

73-2, 94 | |

| Отражена разница между суммой, подлежащей взысканию с виновных лиц, и стоимостью недостающего имущества, показанной на счете 94. Обоснование: ч.10 п.73 Инструкции № 50 |

73-2 |

90, 91 |

|

От редакции «Бизнес-Инфо» С 1 января 2023 г. следует руководствоваться ч.1 п.32 Инструкции № 50 (счет 41) с изменениями, внесенными постановлением Минфина от 28.12.2022 № 64. |

|

Справочно В состав прочих расходов по текущей деятельности, учитываемых на счете 90 «Доходы и расходы по текущей деятельности» |

|

Дополнительно по теме • Недостача в пределах норм естественной убыли: налоговый и бухгалтерский учет. • Недостача товара сверх норм естественной убыли: налоговый и бухгалтерский учет. • Списание похищенного имущества: налоговый и бухгалтерский учет. • Похищено имущество: бухгалтерский и налоговый учет. • Отражение суммы недостачи в рознице. • Счет 94 «Недостачи и потери от порчи имущества». • В организации в результате инвентаризации обнаружена пересортица - недостача товара одного сорта, но излишек такого же товара иного сорта. По решению руководителя произведен зачет недостачи излишками, в результате которого недостача перекрыта и образован излишек. Следует ли в рассматриваемой ситуации восстанавливать сумму «входного» налога на добавленную стоимость по товару, по которому была выявлена недостача? |

7.2. Налог на добавленную стоимость по недостачам

|

Обратите внимание! Не подлежат вычету суммы НДС по товарам в случае их утраты, за исключением: • утраты товаров в связи с чрезвычайными обстоятельствами: пожар, авария, стихийное бедствие, дорожно-транспортное происшествие; • падежа (гибели) животных из-за возникновения заразной (опасной) болезни животных, при которой устанавливается карантин в порядке, установленном законодательством; • утраты основных средств и нематериальных активов (ч.1 подп.24.15 п.24 ст.133 НК). Под утратой товара понимается потеря (в том числе недостача, хищение, бой) товара при его хранении, транспортировке и (или) реализации, в том числе сверх норм естественной убыли (потерь, боя), установленных законодательством, а при их отсутствии - сверх норм, установленных руководителем по согласованию с собственником, общим собранием участников, членов потребительского общества, уполномоченных или лицом, ими уполномоченным. При отсутствии установленных норм такие потери товара признаются сверхнормативными (абз.3 ч.2 подп.24.15 п.24 ст.133 НК). |

Таким образом, в 2021 году:

• при утрате товаров в процессе производства (технологические потери) НДС не восстанавливается;

• при отсутствии норм естественной убыли (потерь, боя), установленных законодательством, руководителю организации следует их установить по согласованию с собственником, общим собранием участников, членов потребительского общества, уполномоченных или лицом, ими уполномоченным. В пределах норм, утвержденных законодательством, а также руководителем организации, НДС не восстанавливается.

Налоговые вычеты по утраченным товарам сверх установленных норм нужно восстановить.

Налоговые вычеты плательщика подлежат уменьшению на суммы налога на добавленную стоимость, принятые им ранее к вычету по указанным товарам (ч.3 подп.24.15 п.24 ст.133 НК).

При невозможности определения размера ранее принятой к вычету суммы налога на добавленную стоимость налоговые вычеты плательщика подлежат уменьшению на налоговые вычеты, равные 20 % от стоимости недостающих товаров (абз.2 ч.4 подп.24.15 п.24 ст.133 НК).

Уменьшение налоговых вычетов производится в том отчетном периоде, в котором произошла утрата товаров. Дата утраты товаров определяется как дата составления документа, подтверждающего порчу, утрату товаров. Если утрата товаров установлена при проведении инвентаризации, то уменьшение налоговых вычетов производится в том отчетном периоде, в котором результаты инвентаризации подлежат отражению в учете в соответствии с законодательством (ч.5 подп.24.15 п.24 ст.133 НК).

| Содержание операции | Дебет | Кредит |

| Отражен «входной» НДС, приходящийся на недостающие активы сверх норм естественной убыли |

94 |

|

| Если на счете 18 отсутствует необходимая сумма НДС, то налоговые вычеты следует предварительно уменьшить методом «красное сторно» - Д-т 68 - К-т 18 | ||

Корреспонденция счета 94 с другими счетами установлена согласно приложению 61 к Инструкции № 50 (ч.11 п.73 Инструкции № 50).

|

От редакции «Бизнес-Инфо» С 1 января 2023 г. следует руководствоваться приложением 61 к Инструкции № 50, ч.11 п.73 Инструкции № 50 с изменениями, внесенными постановлением № 64. |

|

Дополнительно по теме • Как отразить в учете НДС по недостаче. • НДС при порче и утрате товаров. • В магазине при проведении инвентаризации выявлена недостача товаров сверх норм естественной убыли (потерь, боя). Нужно ли добавлять сумму недостачи товаров сверх норм к стоимости реализованных товаров при исчислении НДС по расчетной ставке? |

7.3. Отражение в учете недостачи и определение нормы естественной убыли в 2021 году

В своем письме от 19.09.2019 № 2-2-10/02095 «О нормируемых затратах и применении налоговых вычетов» МНС разъяснило, как определять нормы естественной убыли (потерь, боя), потерь от недостачи и (или) порчи при хранении, транспортировке и (или) реализации товаров, запасов при исчислении НДС и налога на прибыль.

В соответствии с подп.24.15 п.24 ст.133 НК не подлежат вычету суммы НДС по товарам в случае их порчи, утраты, кроме:

• порчи, утраты товаров в связи с чрезвычайными обстоятельствами: пожар, авария, стихийное бедствие, ДТП;

• падежа (гибели) животных из-за возникновения заразной (опасной) болезни животных, при которой устанавливается карантин в порядке, установленном законодательством;

• порчи, утраты основных средств и нематериальных активов.

Уменьшение налоговых вычетов отражается по дебету тех же счетов, на которых отражается недостача товара.

Потери от недостачи и (или) порчи при хранении, транспортировке и (или) реализации товаров, запасов, а также потери (бой) в пределах установленных норм относятся к нормируемым затратам, учитываемым при налогообложении прибыли. Нормы естественной убыли, а также нормы потерь (боя) устанавливаются законодательством, а при их отсутствии - руководителем по согласованию с собственником, общим собранием участников, членов потребительского общества, уполномоченных или лицом, ими уполномоченным. В случае отсутствия установленных норм такие недостачи и (или) порчи товаров признаются сверхнормативными (подп.1.3 п.1 ст.171 НК).

|

Дополнительно по теме • Письмо МНС от 07.04.2020 № 2-2-10/00775 «О разработке норм товарных потерь». • Нормы естественной убыли и нормы потерь (боя): установление локальных норм. • Порча, потери товаров, запасов: нормирование в целях налогообложения прибыли и отражение в бухучете. |

Для обоснованного применения подп.24.15 п.24 ст.133, подп.1.3 п.1 ст.171 НК в организации необходимо разработать локальные положения, утверждаемые руководителем по согласованию с собственником, общим собранием участников, членов потребительского общества, уполномоченных или лицом, ими уполномоченным.

|

Дополнительно по теме • Бухучет и налогообложение отклонений, выявленных при инвентаризации товаров. • Недостача в пределах норм естественной убыли: налоговый и бухгалтерский учет. • Недостача товара сверх норм естественной убыли: налоговый и бухгалтерский учет. • Порча товара при хранении: налог на прибыль и НДС. • В строительной организации списание материалов по форме С-29 на себестоимость производится по норме. Как списать остатки материалов, например: 0,3 куб. м плитки или 0,8 кв. м обоев? Следует ли по решению руководителя по согласованию с собственником разработать нормы естественной убыли и в их пределах списывать? |

|

Обратите внимание! С 27 декабря 2021 г. вступает в силу постановление МАРТ от 01.10.2021 № 66, которым установлены нормы потерь на товары при их транспортировании, хранении и реализации. Закреплены нормы естественной убыли, потерь от боя при транспортировке товаров; хранении на складах и распределительно-логистических центрах субъектов торговли и общепита; хранении и отпуске на мелкооптовых базах, в складских помещениях субъектов общепита; фасовании на автоматах в цехах торговли; подготовке к продаже в объектах торговли и общепита и т. д. Согласно постановлению № 66 нормируемыми товарными потерями являются естественная убыль товаров; бой, лом товаров вследствие их хрупкости; порча товара или повреждение потребительской упаковки, в которую упакован товар, что вызывает потерю потребительских свойств товара; бой порожней стеклянной посуды. Порча товара представляет собой ухудшение всех или отдельных качеств (свойств) товара, в результате которых товар не может быть использован для целей реализации и (или) в производстве продукции (выполнении работ, оказании услуг). Естественная убыль - потери товара (уменьшение его массы при сохранении качества в пределах требований нормативных документов), являющиеся следствием физико-химических свойств товара, воздействия метеорологических факторов и несовершенства применяемых в данное время средств защиты продукции от потерь при транспортировании, хранении и реализации. В МАРТ уточнили, что на товары, не включенные в постановление № 66, нормы товарных потерь устанавливает руководитель организации по согласованию с собственником, общим собранием участников, членов потребительского общества, уполномоченных или лицом, ими уполномоченным. Дополнительно МАРТ разработает рекомендации по применению норм постановления № 66. Приказ Минторга от 27.10.1999 № 113 утрачивает силу. |

7.4. Учет излишков, выявленных при инвентаризации

Стоимость выявленных при инвентаризации излишков материалов при принятии их к бухгалтерскому учету определяется на основании заключения об их оценке, проведенной юридическим лицом или индивидуальным предпринимателем, осуществляющим оценочную деятельность, или организацией самостоятельно исходя из прейскурантов, бюллетеней, каталогов и иных документов, определяющих стоимость аналогичных активов.

Стоимость выявленных при инвентаризации излишков материалов в бухгалтерском учете отражается по дебету счета 10 «Материалы» и кредиту счетов учета финансовых результатов (п.46 Инструкции по бухгалтерскому учету запасов, утв. постановлением Минфина от 12.11.2010 № 133).

|

От редакции «Бизнес-Инфо» С 1 января 2023 г. следует руководствоваться п.11 Национального стандарта бухгалтерского учета и отчетности «Запасы», утв. постановлением № 64. |

|

Справочно В состав доходов и расходов по инвестиционной деятельности, учитываемых на счете 91 «Прочие доходы и расходы», включаются в числе прочих суммы излишков инвестиционных активов, выявленных в результате инвентаризации (приложение 13 к Методическим рекомендациям № 273). |

|

Дополнительно по теме • Бухучет и налогообложение отклонений, выявленных при инвентаризации товаров. • Внутренняя оценка излишков активов, выявленных в результате инвентаризации. |

7.5. По оприходованным излишкам НДС исчислять не нужно

При получении отдельных внереализационных доходов НДС исчислять не нужно, например, когда принимается к учету стоимость имущества, оказавшегося в излишке по результатам инвентаризации (ч.1 подп.3.13 п.3 ст.174 НК). Такие доходы отражаются на дату оприходования имущества в бухгалтерском учете плательщика (ч.2 подп.3.13 п.3 ст.174 НК). Принятие на учет объектов не признается объектом исчисления НДС, поскольку отсутствует оборот по реализации. Следовательно, по принятому на учет в результате инвентаризации имуществу НДС не исчисляется.

|

Дополнительно по теме • В результате зачета излишков и недостачи товара, выявленных при инвентаризации, по причине того, что цена недостающего товара выше цены товара в излишке, образовалась отрицательная суммовая разница. Следует ли восстанавливать «входной» НДС, если недостачи по количеству товара нет? |

7.6. Если при инвентаризации выявлена пересортица

Пересортица возникает в случаях выявления у одного и того же проверяемого лица за один и тот же проверяемый период в отношении активов одного и того же наименования в тождественных количествах излишков или недостач (ч.1 п.76 Инструкции № 180).

|

Дополнительно по теме • Бухучет и налогообложение пересортицы, выявленной при инвентаризации товаров. • Пересортица: налоговый и бухгалтерский учет. • Пересортица товаров: учет и налогообложение. • В результате зачета излишков и недостачи товара, выявленных при инвентаризации, по причине того, что цена недостающего товара выше цены товара в излишке, образовалась отрицательная суммовая разница. Следует ли восстанавливать «входной» НДС, если недостачи по количеству товара нет? |

8. Инвентаризация основных средств и нематериальных активов

Порядок инвентаризации основных средств, нематериальных активов, инвестиционной недвижимости регулируется гл.4 Инструкции № 180.

8.1. Инвентаризация основных средств

При инвентаризации основных средств комиссия производит осмотр объектов и оформляет опись согласно приложению 6 к Инструкции № 180 (ч.1 п.35 Инструкции № 180). При инвентаризации основных средств, находящихся на ответственном хранении, аренде, оформляется опись согласно приложению 15 к Инструкции № 180 (п.36 Инструкции № 180).

Инвентаризируемые отдельные виды долгосрочных активов

| Наименование инвентаризируемого внеоборотного актива | Документальное оформление | |

| норма Инструкции № 180 | первичный учетный документ | |

| Объект незавершенного капитального строительства | Пункт 42 | Акт инвентаризации незавершенного капитального строительства (приложение 8 к Инструкции № 180) |

| Результаты научно-исследовательских, опытно-конструкторских и опытно-технологических работ | Пункт 45 | Акт инвентаризации незавершенных работ НИОКР (приложение 9 к Инструкции № 180) |

| Незаконченные ремонты зданий, сооружений, машин, оборудования, установок и других объектов | Пункт 46 | Акт инвентаризации незаконченных ремонтов (приложение 12 к Инструкции № 180) |

Выявленные при инвентаризации основных средств расхождения между данными бухгалтерского учета и их фактическим наличием отражаются в бухгалтерском учете записями:

| Содержание операции | Дебет | Кредит |

| Отражена первоначальная стоимость основных средств, выявленных в результате инвентаризации как излишки. Обоснование: ч.6 п.11 Инструкции по бухгалтерскому учету основных средств, утв. постановлением Минфина от 30.04.2012 № 26 |

01 |

91 |

| Отражены суммы амортизации и обесценения, накопленные по основным средствам за весь период эксплуатации, при выявлении их недостачи в результате инвентаризации. Обоснование: ч.1 п.31 Инструкции № 26 |

01 | |

| Отражена остаточная стоимость недостающих основных средств. Обоснование: ч.1 п.31 Инструкции № 26 |

94 |

01 |

| Отражена сумма числящегося по недостающим основным средствам добавочного фонда, образовавшегося в результате ранее проведенных переоценок данных основных средств. Обоснование: ч.2 п.31 Инструкции № 26 |

Первоначальная стоимость основных средств, выявленных в результате инвентаризации как излишки, определяется на дату проведения инвентаризации на основании документов, подтверждающих стоимость аналогичных активов (прейскурантов, каталогов и др.), или заключений об их оценке, проведенной лицами, осуществляющими оценочную деятельность (ч.7 п.10 Инструкции № 26).

|

Дополнительно по теме • По результатам инвентаризации установлено наличие неучтенного объекта основных средств - хозяйственно-питьевого водопровода. В учете он оприходован и отражен как наружная водопроводная сеть, шифр 30129. В соответствии с актом разграничения балансовой принадлежности с организацией «Водоканал» в собственности организации находится водопровод от здания до колодца, включая сам колодец и врезку в городскую водопроводную сеть. Следовало ли выделять этот водопровод как отдельный инвентарный объект основных средств? Формы документов • Инвентаризационная опись основных средств ф. 1-инв. • Акт инвентаризации мелиоративных систем и отдельно расположенных гидротехнических сооружений. • Сличительная ведомость результатов инвентаризации основных средств ф. 15-инв. • Акт инвентаризации незавершенного капитального строительства ф. 3-инв. • Акт инвентаризации незавершенных работ НИОКР ф. 4-инв. • Акт инвентаризации незаконченных ремонтов ф. 7-инв. |

8.2. Инвентаризация нематериальных активов

Сведения об инвентаризируемых нематериальных активах вносятся в опись согласно приложению 7 к Инструкции № 180 (ч.1 п.37 Инструкции № 180).

Выявленные при проведении инвентаризации недостачи и излишки нематериальных активов отражаются в бухгалтерском учете следующим образом:

| Содержание операции | Дебет | Кредит |

| Отражена первоначальная стоимость нематериальных активов, выявленных в результате инвентаризации как излишки. Обоснование: ч.7 п.15 Инструкции по бухгалтерскому учету нематериальных активов, утв. постановлением Минфина от 30.04.2012 № 25 |

91 | |

| Отражены накопленные по нематериальным активам за весь период эксплуатации суммы амортизации и обесценения при выявлении их недостачи в результате инвентаризации. Обоснование: ч.1 п.25 Инструкции по бухгалтерскому учету нематериальных активов |

04 | |

| Отражена остаточная стоимость недостающих нематериальных активов. Обоснование: ч.1 п.25 Инструкции по бухгалтерскому учету нематериальных активов |

94 |

04 |

| Отражена сумма числящегося по недостающим нематериальным активам добавочного фонда, образовавшегося в результате ранее проведенных переоценок данных нематериальных активов. Обоснование: ч.2 п.25 Инструкции по бухгалтерскому учету нематериальных активов |

83 |

84 |

Первоначальная стоимость нематериальных активов, выявленных в результате инвентаризации как излишки, определяется на дату проведения инвентаризации на основании документов, подтверждающих стоимость аналогичных активов (прейскурантов, каталогов и др.), или заключений об их оценке, проведенной лицами, осуществляющими оценочную деятельность (ч.5 п.13 Инструкции по бухгалтерскому учету нематериальных активов).

|

Дополнительно по теме • Внутренняя оценка излишков активов, выявленных в результате инвентаризации. Форма документа • Инвентаризационная опись нематериальных активов ф. 2-инв. |

8.3. Инвентаризация инвестиционной недвижимости

Инвестиционная недвижимость - земельные участки, здания, сооружения, изолированные помещения, машино-места, находящиеся в собственности, хозяйственном ведении или оперативном управлении организации, которые сданы другим лицам в аренду (за исключением финансовой аренды (лизинга), проката) (абз.2 п.2 Инструкции по бухгалтерскому учету инвестиционной недвижимости, утв. постановлением № 25).

| Содержание операции | Дебет | Кредит |

| Отражены суммы амортизации и обесценения, накопленные по инвестиционной недвижимости за весь период эксплуатации, при выявлении недостачи инвестиционной недвижимости в результате инвентаризации. Обоснование: п.18 Инструкции по учету инвестиционной недвижимости |

02 |

|

| Отражена остаточная стоимость недостающей инвестиционной недвижимости. Обоснование: п.18 Инструкции по учету инвестиционной недвижимости |

94 |

03-1 |

При выявлении недостачи инвестиционной недвижимости в результате инвентаризации накопленные по ней за весь период эксплуатации суммы амортизации и обесценения отражаются: Д-т 02 - К-т 03-1.

Остаточная стоимость недостающей инвестиционной недвижимости отражается: Д-т 94 - К-т 03-1 (п.18 Инструкции по учету инвестиционной недвижимости).

|

Дополнительно по теме • Поступление основных средств: справочник бухгалтера. |

9. Инвентаризация оборотных активов

Порядок инвентаризации оборотных активов регулируется гл.5 Инструкции № 180.

Оборотные активы заносятся в описи по каждому отдельному наименованию с указанием вида, группы, сорта, количества согласно приложению 11 к Инструкции № 180 (п.47 Инструкции № 180).

На каждый внесенный в опись оборотный актив крепится инвентаризационный ярлык по форме согласно приложению 10 к Инструкции № 180.

Документальное оформление инвентаризации

| Наименование оборотного актива, место его нахождения в момент инвентаризации | Документальное оформление | |

| норма Инструкции № 180 | первичный учетный документ | |

| Материалы и товары, находящиеся в пути | Часть 1 п.52 | Акт инвентаризации материалов и товаров (приложение 13 к Инструкции № 180) |

| Товары, отгруженные и не оплаченные в срок покупателями | Часть 2 п.52 | Акт инвентаризации товаров отгруженных (приложение 14 к Инструкции № 180) |

| Оборотные активы, хранящиеся на складах других организаций, принятые (сданные) на ответственное хранение на основании документов, подтверждающих сдачу этих ценностей на ответственное хранение | Часть 3 п.52 | Инвентаризационная опись активов, принятых (сданных) на ответственное хранение (приложение 15 к Инструкции № 180) |

| Денежные средства в кассе, на счетах, в банках, в пути | Часть 1 п.58 | Акт инвентаризации наличных денежных средств (приложение 17 к Инструкции № 180) |

| Бланки ценных бумаг, бланки строгой отчетности | Пункт 59 | Инвентаризационная опись ценных бумаг, бланков строгой отчетности (приложение 18 к Инструкции № 180) |

| Расходы будущих периодов | Пункт 61 | Акт инвентаризации расходов будущих периодов (приложение 16 к Инструкции № 180) |

|

Дополнительно по теме • Учет запасов: готовая продукция. • Учет запасов: материалы и отдельные предметы в составе средств в обороте. • Учет запасов: товары. • Кассовые операции: порядок, оформление и бухгалтерский учет. • Внутренняя оценка излишков активов, выявленных в результате инвентаризации. • Учет незавершенного производства. • Приобретение автомобиля с топливом в баке у физического лица. • Приобретение нового автомобиля с ГСМ. • Как учесть потери и (или) недостачи при хранении нерудных строительных материалов при исчислении налога на прибыль? • Следует ли проводить инвентаризацию отложенных налоговых активов перед составлением годовой бухгалтерской отчетности? Формы документов • Инвентаризационный ярлык ф. 5-инв. • Инвентаризационная опись оборотных активов ф. 6-инв. • Инвентаризационная опись активов, принятых (сданных) на ответственное хранение, ф. 10-инв. • Инвентаризационная опись ценных бумаг, бланков строгой отчетности ф. 13-инв. • Акт инвентаризации материалов и товаров, находящихся в пути, ф. 8-инв. • Акт инвентаризации товаров отгруженных ф. 9-инв. • Акт инвентаризации расходов будущих периодов ф. 11-инв. • Акт инвентаризации наличных денежных средств ф. 12-инв. • Сличительная ведомость результатов инвентаризации оборотных активов ф. 16-инв. |

9.1. Особенности инвентаризации бланков строгой отчетности

Инвентаризация бланков строгой отчетности в местах их хранения проводится комиссией организации (индивидуальным предпринимателем) в соответствии с Инструкцией № 180 (п.6 Инструкции о порядке использования и бухгалтерского учета бланков строгой отчетности, утв. постановлением Минфина от 18.12.2008 № 196).

Проверка фактического наличия бланков строгой отчетности производится по видам бланков с учетом начальных и конечных номеров тех или иных бланков, а также по каждому месту хранения, за которое отвечает материально ответственное лицо. Данные о наличии бланков строгой отчетности вносятся в опись по форме согласно приложению 18 к Инструкции № 180 (п.59 Инструкции № 180).

|

Дополнительно по теме • Классификация, использование и учет БСО. Алгоритм действий при утрате БСО. Формы документов • Инвентаризационная опись ценных бумаг, бланков строгой отчетности ф. 13-инв. • Акт проверки наличия бланков строгой отчетности. • Приказ о создании комиссии по списанию и уничтожению испорченных бланков строгой отчетности (пример). • Заключение комиссии по списанию и уничтожению испорченных бланков строгой отчетности (пример). • Акт уничтожения испорченных, аннулированных бланков строгой отчетности (пример). |

10. Инвентаризация обязательств

Инвентаризация обязательств в части расчетов с банками и иными небанковскими кредитно-финансовыми организациями по кредитам, займам, а также с бюджетом покупателями и поставщиками, подотчетными лицами и работниками, депонентами, другими дебиторами и кредиторами заключается в проверке обоснованности сумм, числящихся на счетах бухгалтерского учета расчетов. При этом оформляется акт инвентаризации согласно приложению 19 к Инструкции № 180 (ч.1 п.62 Инструкции № 180).

В ходе инвентаризации обязательств проверяется (ч.2 п.62 Инструкции № 180):

• правильность расчетов и наличие документов, подтверждающих основание для начисления и списания соответствующих сумм;

• правильность и обоснованность числящейся в бухгалтерском учете суммы задолженности по недостачам и хищениям;

• правильность и обоснованность сумм дебиторской, кредиторской и депонентской задолженности, включая суммы дебиторской и кредиторской задолженности, по которым истекли сроки исковой давности.

При инвентаризации расчетов с поставщиками, покупателями, подрядчиками, заказчиками, прочими дебиторами и кредиторами определяется сумма дебиторской и кредиторской задолженности, не погашенная на 1 ноября отчетного года, включая суммы дебиторской и кредиторской задолженности с истекшим сроком исковой давности, и составляется акт сверки расчетов с должниками (п.63 Инструкции № 180).

|

Дополнительно по теме • Налоговые аспекты при списании кредиторской задолженности. • Списание кредиторской задолженности с истекшим сроком исковой давности. Форма документа • Акт инвентаризации расчетов с поставщиками и подрядчиками, покупателями и заказчиками, прочими дебиторами и кредиторами ф. 14-инв. |

10.1. Списание дебиторской задолженности, выявленной при инвентаризации

Порядок списания безнадежной к получению дебиторской задолженности приведен в разъяснении Минфина от 27.02.2017 № 15-1-1/62 «О списании дебиторской задолженности».

Основание для признания дебиторской задолженности безнадежной к получению - документы, подтверждающие невозможность ее взыскания (например, документы, подтверждающие ликвидацию должника, полученные из системы учета и идентификации юридических лиц страны его учреждения, документы судебного исполнителя о невозможности взыскания долга и др.), результаты инвентаризации расчетов с должником и письменное обоснование невозможности взыскания задолженности. Списание безнадежной к получению дебиторской задолженности со счетов учета расчетов производится согласно приказу руководителя организации и оформляется первичным учетным документом (например, бухгалтерской справкой-расчетом).

Безнадежная к получению дебиторская задолженность (за исключением возникшей в результате реализации продукции, товаров, выполнения работ, оказания услуг) списывается на расходы по текущей, инвестиционной или финансовой деятельности (в зависимости от того, по какой деятельности возникла эта дебиторская задолженность).

Списание безнадежной к получению дебиторской задолженности, возникшей в результате реализации продукции, товаров, выполнения работ, оказания услуг, может быть произведено за счет резерва по сомнительным долгам, созданного в порядке, установленном пп.42, 43 Инструкции по бухгалтерскому учету доходов и расходов, утв. постановлением Минфина от 30.09.2011 № 102, и (или) за счет прочих расходов по текущей деятельности, если резерв по сомнительным долгам по списываемому долгу не был создан или его оказалось недостаточно.

Списанная со счетов учета расчетов безнадежная к получению дебиторская задолженность учитывается по дебету забалансового счета 007 «Списанная безнадежная к получению дебиторская задолженность» в течение 5 лет с даты ее списания со счетов учета расчетов.

Результаты инвентаризации дебиторской задолженности в налоговом учете могут быть оформлены инвентаризационной описью или иным документом, подписанным руководителем и лицом, ответственным за ведение бухгалтерского и налогового учета, на основании данных бухгалтерского учета (письмо МНС от 29.08.2019 № 2-2-10/01952 «О резервах по сомнительным долгам в налоговом учете»).

|

Дополнительно по теме • Списание безнадежной дебиторской задолженности. • Налог на прибыль: инвентаризация активов и обязательств. • Организация по результатам проведенной перед составлением годовой бухгалтерской отчетности инвентаризации дебиторской задолженности создала и отразила в бухгалтерском учете резервы по сомнительным долгам. Возникают ли отложенные налоговые активы (обязательства)? |

10.2. Инвентаризация резервов по сомнительным долгам

В состав внереализационных расходов включаются резервы по сомнительным долгам, созданные по результатам проведенной на последнее число отчетного (налогового) периода инвентаризации дебиторской задолженности, не погашенной в установленный срок, возникшей в связи с реализацией товаров (работ, услуг), имущественных прав, нематериальных активов, а также по операциям по сдаче в аренду (передаче в финансовую аренду (лизинг)), иное возмездное или безвозмездное пользование имущества, но не более 5 % выручки от реализации товаров (работ, услуг), имущественных прав, нематериальных активов и сумм доходов, указанных в подп.3.18 п.3 ст.174 НК, с учетом НДС, и исчисленные следующим образом:

• по сомнительной задолженности со сроком возникновения свыше 90 календарных дней - в сумму создаваемого резерва включается полная сумма выявленной на основании инвентаризации задолженности;

• по сомнительной задолженности со сроком возникновения от 45 до 90 календарных дней (включительно) - в сумму резерва включается 50 % от суммы, выявленной на основании инвентаризации задолженности;

• по сомнительной задолженности со сроком возникновения до 45 календарных дней - сумма выявленной на основании инвентаризации задолженности не увеличивает сумму создаваемого резерва (подп.3.48 п.3 ст.175 НК).

|

Дополнительно по теме • Счет 63 «Резервы по сомнительным долгам». • Налог на прибыль: порядок включения в состав внереализационных расходов резервов по сомнительным долгам. |

11. Инвентаризация активов и обязательств, числящихся за балансом

Инвентаризации подлежат активы и обязательства организации независимо от их местонахождения, а также активы, не принадлежащие организации, но числящиеся в бухгалтерском учете за балансом (полученные в пользование, арендованные, принятые на ответственное хранение, в переработку, на комиссию и др.) (п.5 Инструкции № 180).

На активы, не принадлежащие организации, но числящиеся в бухгалтерском учете за балансом (полученные в пользование, арендованные, принятые на ответственное хранение, в переработку, на комиссию и др.), составляются отдельные описи (п.24 Инструкции № 180) и сличительные ведомости (ч.1 п.71 Инструкции № 180).

12. Инвентаризация драгоценных камней и металлов

Инвентаризация драгоценных металлов и драгоценных камней в торговых объектах производится в установленном законодательством порядке согласно утвержденному субъектом торговли графику, но не реже одного раза в год.

В инвентаризационных описях драгоценные металлы и драгоценные камни должны учитываться в соответствии с учетными характеристиками, предусмотренными п.7 Инструкции о порядке осуществления деятельности с драгоценными металлами и драгоценными камнями в торговых объектах на территории Республики Беларусь, утв. постановлением Минторга и Минфина от 31.05.2011 № 24/34 (п.8 названной Инструкции).

|

От редакции «Бизнес-Инфо» С 16 июля 2025 г. действует Инструкция о порядке осуществления деятельности с драгоценными металлами и драгоценными камнями в торговых объектах, утв. постановлением Минфина от 20.05.2025 № 39. |

Порядок проведения инвентаризации драгоценных металлов и драгоценных камней, лома и отходов установлен в гл.5 Инструкции о порядке использования, учета и хранения драгоценных металлов и драгоценных камней, утв. постановлением Минфина от 15.03.2004 № 34.

|

От редакции «Бизнес-Инфо» С 13 июля 2025 г. Инструкция № 34 изложена в новой редакции постановлением Минфина от 20.05.2025 № 40. |

Инвентаризация драгоценных металлов и драгоценных камней, лома и отходов, их содержащих, обязательно проводится перед составлением годовой отчетности во всех местах их хранения и непосредственно в производстве с полной зачисткой помещений и оборудования (ч.1 п.90 Инструкции № 34).

В состав инвентаризационной комиссии по инвентаризации драгметаллов обязательно включается главный бухгалтер либо лицо, исполняющее его обязанности.

В состав инвентаризационной комиссии не включаются материально ответственные лица, в подотчете у которых находятся ценности, подлежащие инвентаризации (ч.1, 2 п.95 Инструкции № 34).

Инвентаризация проводится в установленные сроки независимо от проведения внеплановых инвентаризаций и проверок, проводимых в течение отчетного периода или в связи с возникновением чрезвычайных ситуаций (п.91 Инструкции № 34).

Инвентаризации подлежат все имеющиеся в наличии драгоценные металлы и драгоценные камни, изделия из них, лом и отходы, их содержащие, а также находящиеся в составе любых материальных ценностей, в том числе электротехнических изделий, находящиеся в зданиях, сооружениях, приборах, устройствах отопительных, газопроводных и других системах, сетях силовой и осветительной электропроводки, вентиляционных устройствах, системах охранной и пожарной сигнализации, укомплектованных изделиями радиоэлектроники и электроаппаратуры.

При строительстве объекта инвентаризацию драгоценных металлов и драгоценных камней, содержащихся в принятых в монтаж полуфабрикатах, узлах и деталях оборудования, приборах и иных изделиях, обеспечивает руководство строящегося объекта (п.92 Инструкции № 34).

Кроме того, организациям, работающим с драгметаллами и драгкамнями, следует учитывать отраслевую специфику и соблюдать нормы следующих НПА:

• Инструкции о порядке приема, учета, хранения, использования драгоценных металлов для зубопротезирования, утв. постановлением Минздрава от 14.08.2007 № 72.

Организации обязаны проводить инвентаризацию драгоценных металлов во всех местах хранения и производства и отражать результаты инвентаризации в бухгалтерском учете (подп.5.5 п.5 названной Инструкции);

• Инструкции о порядке использования, учета и хранения драгоценных металлов и драгоценных камней при изготовлении ювелирных изделий по индивидуальным заказам населения, утв. постановлением Минторга и Минфина от 28.06.2007 № 42/105.

Организация, ее филиал, представительство, иное подразделение, расположенное вне места нахождения организации, индивидуальный предприниматель, оказывающие услуги по изготовлению и ремонту изделий из драгоценных металлов и драгоценных камней (исполнитель), обязаны проводить в установленные сроки инвентаризацию драгоценных металлов и драгоценных камней в местах их хранения и использования и своевременно отражать результаты инвентаризаций в бухгалтерском учете (абз.7 п.2, абз.9 п.3 Инструкции № 42/105).

Порядок инвентаризации драгметаллов, драгоценных камней и изделий из них изложен в гл.12 Инструкции № 42/105.

Инвентаризация драгоценных металлов, драгоценных камней и изделий из них проводится в порядке, установленном Инструкцией № 34, два раза в год по состоянию на 1 января и 1 июля (ч.1 п.164 Инструкции № 42/105).

Результаты инвентаризации утверждаются исполнителем и отражаются в бухгалтерском учете в течение 10 дней после окончания инвентаризации (п.179 Инструкции № 42/105).

Исполнитель должен вести учет драгоценных металлов, содержащихся в пробирном реактиве «хлорное золото» и пробирных реактивах, содержащих серебро, и производить их списание при плановых инвентаризациях по фактическому расходу (п.48 Инструкции № 42/105).

Изъятие образовавшихся отходов производится по мере их накопления, но обязательно на дату проведения плановых (при необходимости внезапных) инвентаризаций с отметкой в журнале учета формы 12-ДМ и составлением акта на вскрытие и зачистку ванны электрохимического травления формы 13-ДМ согласно приложению 21 к Инструкции № 42/105 (ч.1 п.89 Инструкции № 42/105).

После окончательного расчета с потребителями и проведения полной инвентаризации драгоценных металлов исполнитель в месячный срок представляет в Государственную инспекцию пробирного надзора Минфина ведомости форм 16-ДМ, 17-ДМ, а также отчеты о наличии оборотных и давальческих драгоценных металлов за календарный год деятельности (ч.2 п.106 Инструкции № 42/105).

|

Дополнительно по теме • Учет и документальное оформление драгметаллов. Формы документов • Инвентаризационная опись драгоценных металлов и драгоценных камней, содержащихся в полуфабрикатах, узлах и деталях оборудования, приборах и иных изделиях, а также находящихся в составе любых материальных ценностей, в ломе и отходах, ф. инв-8а. • Акт инвентаризации драгоценных металлов и изделий из них ф. инв-8. • Акт инвентаризации драгоценных камней, природных алмазов и изделий из них ф. инв-9а. |

13. Инвентаризация имущества, находящегося в государственной собственности

Приказом Госкомимущества от 13.01.2017 № 6 утвержден и введен в действие ТКП 52.7.01-2017 «Оценка стоимости объектов гражданских прав. Порядок проведения оценки стоимости имущества, находящегося в государственной собственности».

С 1 мая 2021 г. действует ТКП 52.7.01-2020 «Оценка стоимости объектов гражданских прав. Порядок проведения оценки стоимости имущества, находящегося в государственной собственности»

В приложениях к ТКП 52.7.01-2017, как и приложениях к ТКП 52.7.01-2020, приведены формы:

• акта результатов инвентаризации активов и обязательств;

• ведомости инвентаризации и оценки стоимости основных средств;

• ведомости инвентаризации и оценки стоимости незавершенных капитальных строений;

• ведомости инвентаризации и оценки стоимости оборудования к установке;

• сводной ведомости.

14. Инвентаризация государственного жилищного фонда

Инвентаризации подлежат все многоквартирные, блокированные, одноквартирные жилые дома, общежития, жилые здания специального назначения, квартиры государственного жилищного фонда.

Положение о порядке проведения инвентаризации государственного жилищного фонда утв. постановлением Совмина от 06.01.2006 № 11.